高盛集团(Goldman Sachs)在最新发布的报告中表示,由于希望投资绿色能源转型的投资者增持过快,钴、锂、镍这三种关键的电池原材料金属的价格将在未来两年下跌。

“投资者充分意识到,电池金属将在21世纪的全球经济中扮演关键角色。”Nicholas Snowdon等高盛分析师在报告中写道,“尽管需求呈指数级增长,我们认为电池金属的牛市目前已经结束。”

高盛认为,在电动汽车的快速普及下,电池金属的长期前景依然强劲,但投资者的热情追捧导致目前已经出现供应过剩的情况,关键原材料的价格将大幅下滑。

报告显示,投资者资金大量涌入与电动汽车长期需求相关的供应投资,本质上是将现货驱动的大宗商品当作一种前瞻性股票进行交易。这种根本性的定价错误反而在需求趋势出现之前导致了供应过剩。

因此,高盛预测锂价格将出现“大幅回调”。今年,锂的平均价格将从超过6万美元/吨的现货价格下降至低于5.4万美元/吨。到2023年,均价将进一步下降至略高于1.6万美元/吨。如果以目前6万美元/吨的现货价格为基准,该报告预估的2023年锂价下跌幅度将达到70%左右。

截至5月30日,伦敦金属交易所(LME)钴价报7.4万美元/吨,镍价报3万美元/吨。据高盛预计,明年钴价可能将从约8万美元/吨的现货价格进一步降至5.95万美元/吨。今年年内,镍价可能会上涨近20%至3.65万美元/吨,但之后“基本面压力”将再度推动镍价走低。

值得注意的是,高盛也在报告中强调,随着需求继续增长,电池原材料金属的价格可能会在2024年之后再次飙升。“这一阶段的供应过剩最终将在这十年的后半段为电池金属超级周期打下基础,需求激增将更加可持续地抵消目前的供应增长。”

相对于高盛此次的“翻空”,现阶段电池原材料金属市场仍持续高景气度。上周,澳洲锂矿供应商Pilbara Minerals举行今年第二次锂精矿拍卖。5000吨锂精矿最终成交价为5955美元/吨价格,折合碳酸锂成本约41.9万元/吨,再创历史新高。

全球最大的锂生产商美国雅宝本月第二次上调后的业绩预期显示,雅宝2022年全年销售额将达到58亿-62亿美元,高于此前预期的52亿-56亿美元。该公司声明显示,由于指数参考、可调价格合同的实施和市场定价的提高,预计平均实际销售价格将同比增长约140%。

在全球碳中和的背景下,汽车行业的电气化趋势不断加快,大幅拉动了对锂电池的需求量。

其中,正极中含有镍、钴、锰三种元素的三元锂电池是目前动力电池的主流技术路线。镍、钴、锂作为生产动力电池的核心材料和主要成本,近年来价格屡创新高,带动上游企业业绩大幅增长。

据电动汽车行业专业信息提供商Benchmark Mineral Intelligence的统计,锂价在过去一年已经上涨490%。LME镍价在今年3月一度突破10万美元/吨,两日内涨幅达到250%,导致LME镍市场交易暂停数日。

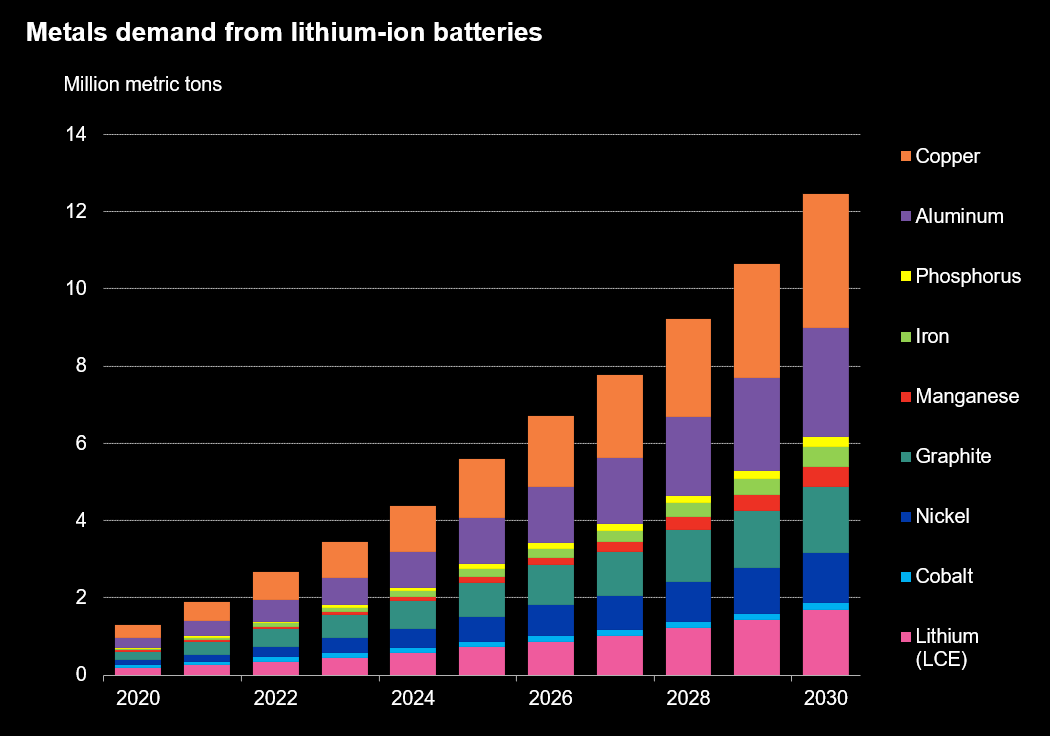

据彭博新能源财经分析,随着电动汽车销量的持续增长,用于制造锂电池的金属总需求在2021年至2030年间可能增加五倍,达到1380万吨。商业数据平台Statista显示,未来5年锂需求量将增加至少一倍,预计2025年全球锂需求将达到179万吨碳酸锂当量(LCE)。

研究机构Cobalt Institute本月发布的《钴市场报告》(Cobalt Market Report)显示,2021年全球钴需求增长22%至17.5万吨,增幅创下历史新高。电动汽车已经超越智能手机和个人电脑,首次成为钴的最大需求来源。该机构预计,未来五年钴需求将从2021年的17.5万吨增至32万吨。从2024年到2026年,供应将平均每年增长8%,而需求增幅将超过12%。

据国际镍研究小组(INSG)最新统计数据,2021年全球镍消费量增长16.2%,镍供应短缺约16.8万吨,出现至少10年来最大的供需缺口。INSG预计,2022年镍消费量将进一步增长8.6%,首次超过300万吨大关。

同时,INSG预计,在印度尼西亚新增产能的推动下,全球镍供应量预计将大幅增长18.2%。2022年镍供应将重现略微过剩状态,大约过剩6.7万吨,但是否会导致镍价格下跌仍存在市场争议。

(文章来源:澎湃新闻)

文章来源:澎湃新闻