近日,济安金信基金评价中心对市场上存续满一年的混合型基金的换手率进行了统计。结果显示,换手最频繁的混合型基金去年的换手率达到3385.43%,最低的则为0%,首尾差距巨大。

34倍换手率意味着什么?相当于一周就把75%的仓位动一遍,但这类基金的业绩和规模都不理想,而换手为0的混合基金则基本不买股票。

那么,对一只基金来说,到底是换手率高比较好,还是换手率低比较好呢?根据济安金信的数据,不难发现,换手率两个极端的基金规模都不大,总体看换手高的基金多数业绩不理想,业绩好的占少数。

这其中,换手率最高前十中有6只业绩位于同行后30%,换手率最低前十中有8只业绩位于同行后50%;但是,高换手率的业绩分化更显著,前十中有3只业绩位于同行前10%,易出现高收益或是高风险,而低换手率业绩整体比较平均。

在业内人士看来,换手率的高低比较适用于同类型基金。比如债券基金的换手率就普遍低于股票基金,但这并不能说明债券基金就比股票基金更好或更差。但即便是同类型的基金,用换手率高低来判断一只基金是否更好,也得分情况。但不可否认的是,对于主动管理型基金来说,“高换手率”很多时候意味着基金经理缺乏成熟的投研体系、投资风格散户化。因而,唯有适中的换手率水平才能更大程度提升基金收益。

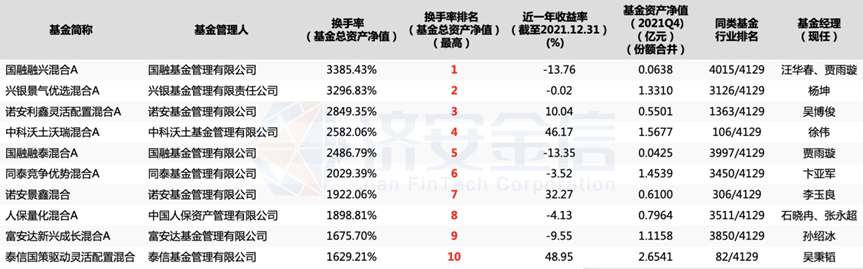

总资产换手率最高超3300%,业绩分化明显

就混合型基金总资产换手率最高的十只产品上看,根据济安金信基金评价中心的统计数据,国融融兴混合A总资产换手率最高,为3385.43%,约为中位数的17倍,但该产品近一年收益率(截至2021年12月31日)仅为-13.76%,不仅是前十名中最低的,而且在4129只混合型基金产品中排名4015,位于后3%。兴银景气优选混合A以3296.83%的换手率位列第二,相当于一年交易了超过30个来回。

进一步而言,在前十名中有6只基金产品近一年收益率(截至2021年12月31日)为负,且行业排名位于后30%,表明高换手率没有带来理想的业绩表现,值得深思;同时有三只产品近一年收益率超过30%,行业排名位于前10%,业绩分化较为明显。

具体排行如下:

济安金信基金评价中心表示,纵观总资产换手率最高的TOP10榜单有以下特点:

1、前十总资产换手率均高于1500%,即每年至少交易15个来回以上,国融融兴混合A和兴银景气优选混合A两只基金总资产换手率超过3000%;

2、换手率最高前十名的规模普遍较小,有5只小于1亿元,4只在1-2亿元之间,一只在2-3亿元之间;

3、前十名中,有6只基金近一年收益率(截至2021年12月31日)为负,4只为正,整体业绩表现不稳定,分化明显,喜忧参半;

4、近一年收益率(截至2021年12月31日)最高的为泰信国策驱动灵活配置混合为48.95%,在同类基金中的行业排名为82/4129,近一年收益率(截至2021年12月31日)最差的为国融融兴混合A为-13.76%,在同类基金中的行业排名为4015/4129;

5、国融基金管理有限公司和诺安基金管理有限公司各有2只产品进入换手率最高前十名,但业绩表现截然相反。国融基金的2只产品近一年收益率(截至2021年12月31日)分别为-13.76%和-13.35%,均亏损10%以上,而诺安基金的2只产品近一年收益率(截至2021年12月31日)分别为10.04%和32.27%,表现整体较好。

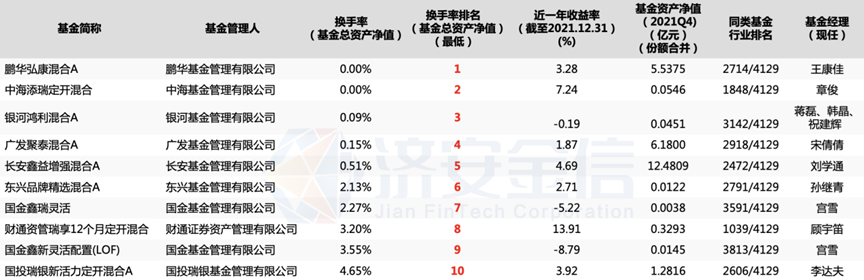

总资产换手率最低TOP10规模普遍较小

那么,总资产换手率最低TOP10的情况又如何呢?

根据济安金信基金评价中心的统计数据,在总资产换手率最低的前十名中,鹏华弘康混合A和中海添瑞定开混合两只基金的换手率为0%,即过去一年股票仓位极低或是持股几乎没有发生任何变动。

进一步而言,前五名的总资产换手率均低于1%,5-10名均低于5%。值得一提的是,换手率低的主要是因为没有股票持仓或者股票仓位特别低。从业绩角度看,前十名中有7只基金产品近一年收益率(截至2021年12月31日)为正,但仅有1只超过10%,且8只产品处于同类基金行业排名后50%。

具体排行如下:

济安金信基金评价中心表示,纵观总资产换手率最低的TOP10榜单有以下特点:

1、总资产换手率最低的十只基金中,有7只基金产品近一年收益率(截至2021.12.31)为正,3只为负,但仅有1只产品超过10%,且8只产品位于行业排名后50%,整体业绩表现不佳;

2、近一年收益率(截至2021年12月31日)最高的为财通资管瑞享12个月定开混合为13.91%,其余收益率均低于10%,在同类基金中的行业排名为1039/4129;近一年收益率(截至2021年12月31日)最差的为国金鑫新灵活配置(LOF)为-8.79%,在同类基金中的行业排名为3813/4129;

3、换手率最低的十只基金资产净值规模普遍较小,有6只产品规模不足1亿元;

4、国金基金管理有限公司有2只产品进入该榜单,分别为国金鑫瑞灵活和国金鑫新灵活配置(LOF),但近一年收益率(截至2021年12月31日)均为负,分别为-5.22%和-8.79%,低换手率下业绩表现不佳。

仍应理性看待

有业内人士表示,对于不同类型的基金来说,并不好用换手率来判断谁更好。比如债券基金的换手率就普遍低于股票基金,但这并不能说明债券基金就比股票基金更好或更差。而从上述两组数据中也不难发现,即便是同类型的基金,用换手率高低来判断一只基金是否更好,也得分情况。

一方面,换手率高的基金,说明基金经理的投资风格比较激进,希望通过不断地调整基金组合,来获取更高的回报。因此,换手率高的基金在收益率上更有可能出现两种极端,即要么收益远高于同类基金,要么就是远低于同类基金。

进一步来看,对于换手率高的基金来说,如果每次调整投资组合都能踩中风口,其投资收益率自然可以远高于同类其他基金,反之就可能成为同类基金中的垫底。

而换手率较低的基金,说明基金的投资组合比较稳定,基金的收益率变化也相对较小,但这也未必就是好事。

另一方面,如果一只基金的换手率低同时收益也还不错,这可能意味着该基金有一个不错的投资组合,这样的基金换手率小自然是好事,值得长期持有。但如果换手率低的同时收益率也相对不理想,则即便是收益率变化小也不具备太大的参考意义。

此外,如果两只基金的长期收益差不多,那换手率低的基金可能就比换手率高的基金要好一些。因为虽然收益相近,但换手率高的基金可能需承担更大的收益波动风险,此时显然不如去换手率较低的基金。

总而言之,一只基金的好坏不能单独用换手率的高低来判断。但不可否认的是,对于主动管理型基金来说,“高换手率”很多时候意味着基金经理缺乏成熟的投研体系、投资风格散户化。因而,有适中的换手率水平才能更大程度提升基金收益。

(文章来源:财联社)

文章来源:财联社