不涨就输了,这是近一个多月以来主动权益类基金领域的最新生态。

经历年初的业绩低谷与持续的发行寒潮,主动权益类基金在4月27日各大指数集体创年内新低后,步入了相对甜蜜的回暖行情之中。

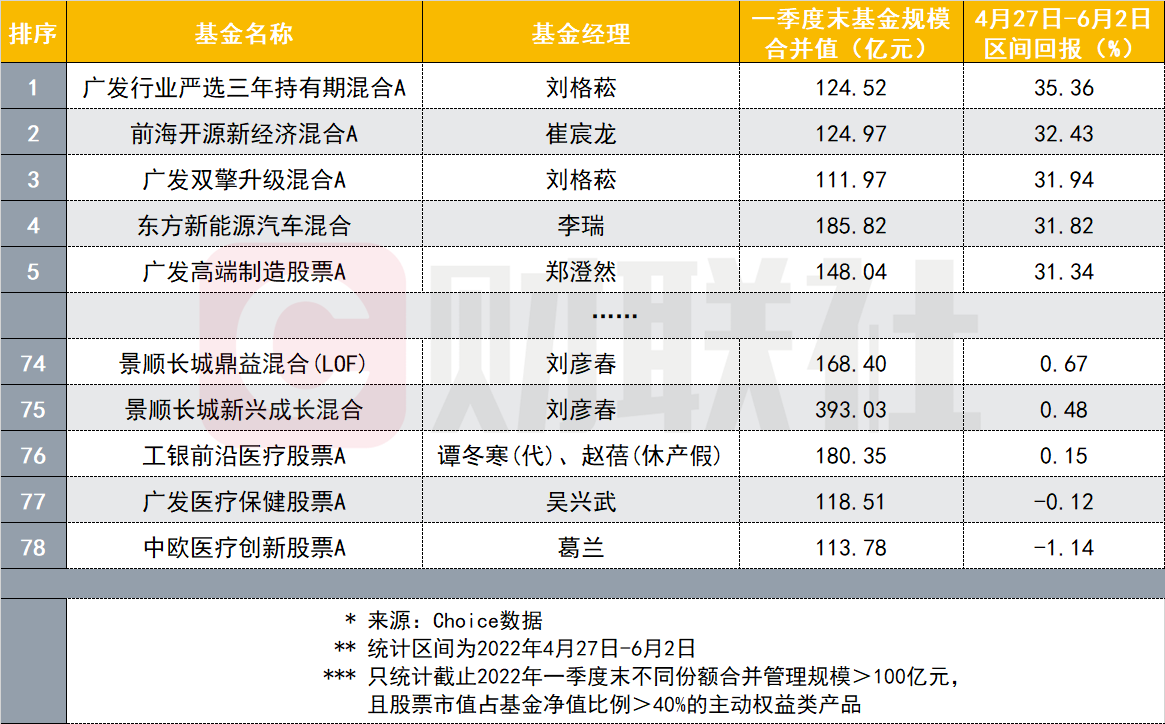

Choice数据显示,4月27日至6月2日期间,一季度末持有股票市值在基金净值中占比超40%的主动权益类基金,正收益比例为96.62%,期间收益平均值为14.18%、中位数是10.27%。

这也意味着,除了领跑的一批新能源、汽车“新面孔”的高光表现之外,对于绝大多数主动权益类基金经理们来说,不亏钱甚至都算不上过了合格线。

在最受聚焦的“百亿+”产品之中,也只有两只基金在这期间负收益,都是为基民熟知的老面孔:葛兰和吴兴武,中欧医疗床和广发医疗保健。若非近期赵蓓休产假,由谭冬寒代管产品,加上堪堪守住正收益的工银前沿医疗,最为人们所熟知的三位医疗“巨头”将包揽后三位。

当然,这不是巧合,医药股近期的颓势“肉眼可见”。

6月2日,科创板全线大涨,科创50指数收涨4.68%,422只科创板股票415只收涨,收跌的7只个股中,有6只与“医”相关。

将时间拉长来看亦然,上述三只近期表现不佳的医疗主题基金,其共同的业绩比较基准中证医药卫生指数(800医卫,000933.SH),虽然同期收涨,但区区2.19%的收益率,并不足以跑赢大势。

对于三只医疗主题基金来说,行业走势的不景气让他们暂无太多操作余地,而其它非行业主题的基金,处境则会相对好一些。

比如焦巍,在去年底的年报中,焦巍曾预言医药红利阶段结束并在今年一季度上调了持仓中的“酒精含量”,虽然其判断依据:“疫情后”,目前看来并不太准确,但索性歪打正着,业绩距离榜尾稍远了一些。

从到目前为止的2022年内公募基金表现来看,虽然一度有金融地产搅局,但随着一系列针对新能源、新能源汽车的扶持政策的出台,公募领域的“跑马圈地”似乎一时间又有向前两年新能源主导看齐的迹象。

而医药医疗,这个承载了超6万亿元上市公司市值(截止2022年5月,按中信一级行业统计)的行业是否能够扭转颓势?至少目前看来还充满了变数。

乐观者有,如国信证券在近期的一份研报中指出,医药行业将迎来业绩上修,行业处于中长期底部;西南证券也指出,医药行业在遭遇短期扰动之后,业绩确定性强、估值相对合理的龙头,以及中药板块的相对收益都值得重点看好。

国金证券则看好医药创新成长,关注临床前CRO和疫情防控及复工复产条线的投资机遇,认为随着局部疫情持续下降、医保集采控费政策整体预期稳定、医药机构持仓比例逐步回升,医疗板块有望迎来业绩与估值双升。

纵观各家研报,不少都提及医药医疗行业估值已见底,但正如指数见底并不意味着马上就能迎来反弹回升,磨底行情对于现阶段“不涨就输了”的主动权益类公募基金来说,对于葛兰在内的几位知名基金经理来说,或许先摆脱垫底,才有机会谈收益、谈规模……而这,对于目前的医疗主题基金来说,又谈何容易?

(文章来源:财联社)

文章来源:财联社