财富管理的大背景下,付费投顾已成为多家券商的服务模式,也是经纪业务的重要创收模式。

不仅仅是头部券商,行业探索付费投顾模式的券商均在这一模式上尝到了甜头,让实现客户盈利与券商增收一致性不再是一句空话。而在一些行业人士看来,这也是股票投顾业务的基本探索。

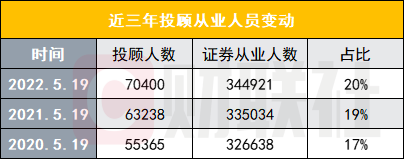

经过最近两年的迅速攀升,投顾已破7万大关并在不断上升中,占全行业比重已达到20%,在财富管理的大背景下,头部券商“全员投顾化”的布局思路则更甚。

解局券商付费投顾业务,收费模式各有不同

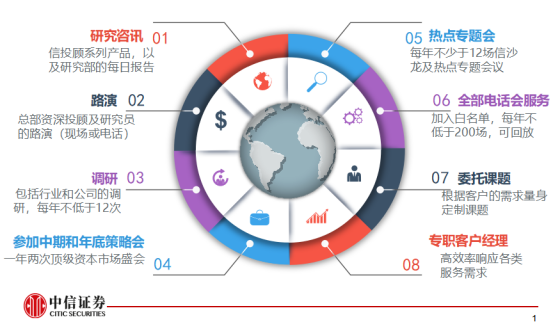

中信证券付费品牌为“信投顾”,对个人投资者的年收费为30万/年起步,机构客户产品或交易端可以免费享受付费投顾服务,享受投研服务的佣金约万2左右,根据规模大小可以适当调整,过往签约付费客户的年化收益为28.90%。

目前中信证券的付费投顾直接由总部研究所提供服务,签约后可享受总部研究资讯、路演、每年不低于12次的行业公司调研、中信策略会、热点沙龙专题、200场以上白名单电话会、定制课题、专职客户经理等8大服务。

中信证券个人签约分为4个收费档次,根据年收费30万、60万、100万、200万的不同,上市公司交流、大型投研会议、投研人员互动交流、人员培训、定制服务的频次也各有不同。

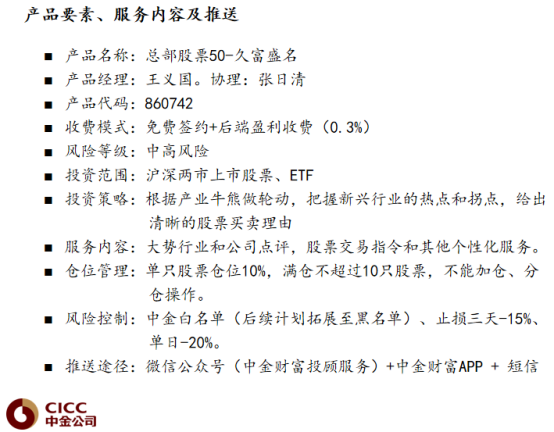

中金财富的付费品牌为“股票50-久富盛名”,目前采取免费签约后端盈利收费的模式,股票交易盈利才会收取超额收益的0.3%,股票交易佣金最低可以调到万1.5,主理人历史年化收益为24.8%。

同为中金财富的主理人王义国,有23年投研经验,为首席投顾,曾获2018-2019年深圳市产业发展与创新人才奖,组合久富通八年总回报率577%,三年累计收益率146%,区间最大回撤14.8%,夏普比率1.83,月胜率72.2%,换手率12倍。

协理张日清有10年新能源科研经验,取得20多项专利,为中金财富高级投资顾问,对新能源和新材料理解深刻,能判断产业未来技术走势,擅长把握新兴行业拐点。

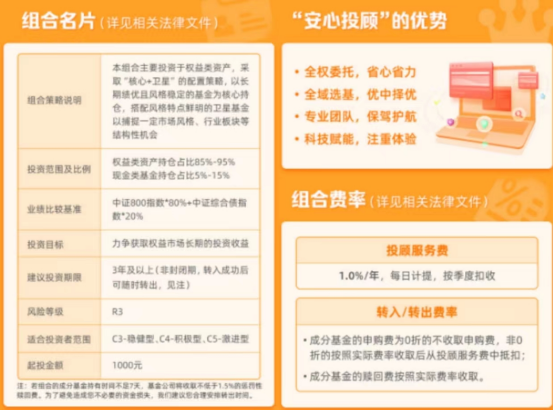

平安证券的付费投顾包,不仅包括了股票、公私募基金、固收、债券等配比甚至还有保险搭配,根据组合策略的选择不同,收费模式也不同,权益类占比达到85%-95%的组合策略,投顾服务费以1%/年计提,固收类占比70%-80%的策略则以0.6%/年的服务费计提。

其单纯以付费股票为签约模式的服务包,投资期内年化收益42.27%,换手率179.27%,最大回撤为-13.01%,月胜率71.43%。

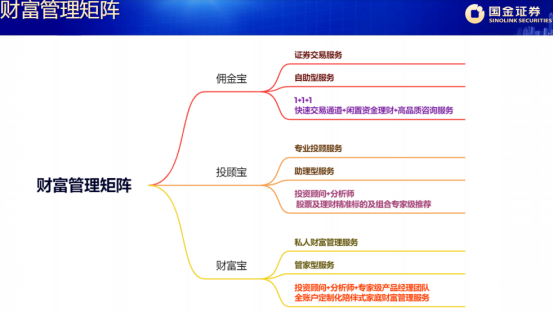

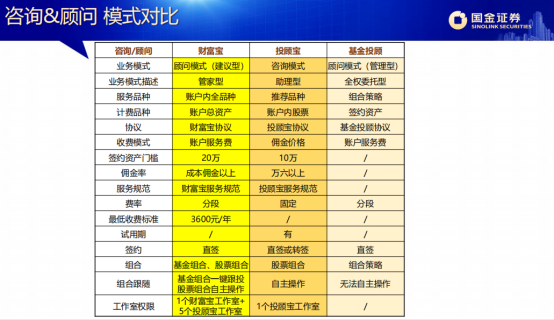

国金证券的付费投顾业务则涵盖了“财富宝”(基金+股票组合)、“投顾宝”(股票)与基金投顾三种模式。单纯提供股票服务的投顾宝的签约资产门槛在10万,主要按交易佣金万六来收费,交易则收取;提供基金与股票组合综合服务的财富宝,签约资产门槛在20万,采取年收费模式,根据签约资产量的不同服务费率在0.6%-1.8%,起步的20万为3600元/年。基金投顾服务费则在0.2%-1.5%之间。

天风证券股票付费投顾月费率为999/月,由总部直属投顾来进行产品组合服务,主要依托于投顾个人的投资经验,签约5个工作日内可全额退款。

天风证券的两位明星投顾,李健在2006年进入资本市场,曾任私募操盘手,下图为其近期荐股记录表。

另一位明星投顾林乐群,是同花顺全国首位首席来了券商投顾,新浪理财师全国最受欢迎主播第一名。两位投顾的付费包由天风全国的分支机构一并推广。

目前国内付费签约投顾产品处在市场进化重生的阶段,行业也处于摸索过程中,和乱象丛生屡接罚单的咨询公司相比,券商付费投顾业务的展业模式则是将合规放在第一位,而依托券商强大的投研实力,也是券商服务经纪客户的一大方向。

与发力于代销基金和基金投顾等产品销售为导向不同,股票付费投顾则是顺应券商客户天然的交易需求,进一步服务好客户,给到客户更好的陪伴,致力于让客户在交易上有更好的体验感。

“投顾服务在行情不好的时候能让客户活下来,亏的少一些,行情好的时候盈利效率高一些能更快回血”天风证券投顾负责人郁鹏谈到,付费更多的是像给自己在资本市场买了一份保险,投顾会提示好风险,但也并不能保证一定赚钱。

各家券商均在打造明星投顾

最新数据表明,被誉为行业“新金领”的投顾,在一线城市多数年薪超30万,这背后往往背负各项指标与考核压力,在中型券商中,明星投顾单纯以付费股票签约业务的月中收能达到10万,而招商证券对资深财富顾问的创收要求则不低于240万。但券商投顾收入同样与行情密切相关,并非一直不断攀升。风险多处于“人声鼎沸时”,但在“无人问津处”的解局之道,才是行业“孜孜不倦”的追求,也更有意义。

明星投顾多数自带流量,比如中金财富现任的私人财富顾问文洁,10多年的私行从业经验,除了个人微信公众号有着相当影响力,在行业多年的积淀、来自客户的持续信任,历经牛熊转换,大类资产轮动周期,多年的私行从业对资产配置的深刻理解或许才是这位投顾的核心竞争力。

招商证券的明星财富顾问梁杨,华科与中南财大双学位,证券从业12年,经历多轮牛熊,服务客户700余名,资产包26亿。通过多元资产配置、逆向投资策略是他多年帮助客户获取正收益的秘诀。

梁杨认为,“人声鼎沸时”“无人问津处”表明了市场周期性特质,但巴菲特“别人贪婪,我恐惧;别人恐惧,我贪婪”才是面对周期的处理方式,而周期和人的情绪有着互为强化的效果,投顾服务是在尊重客户的情绪和预期的基础上,给出理性、适合客户的综合资产配置建议。

深入了解客户的资产情况和风险偏好,在“人声鼎沸时”,帮助客户进行多元的资产配置,打造平滑的净值曲线,让客户情绪更加稳定,有助于客户做出长期和理性投资决策。

“无人问津时”通过配置灵活对冲、债券、逆向投资、CTA等策略产品,结合不同金融工具在逆市场周期中帮助客户实现资产稳健增值则更考验投顾功底。

投顾人员成财富管理的重要“抓手”

作为连接客户与财富管理机构的桥梁,投顾在触达客户、实现买方服务上有着不可替代的作用。作为证券行业人数增幅最大的从业人员,投顾已破7万大关并在不断上升中,占全行业比重已达到20%,在财富管理的大背景下,头部券商“全员投顾化”的布局思路则更甚。

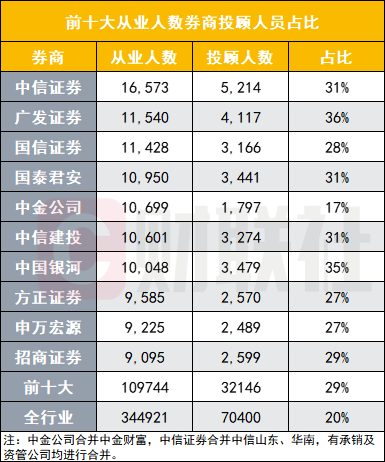

人员分布的马太效应也更加强烈。前十大券商的投顾人数占比已达到投顾总人数的46%,也就是说全行业近一半投顾都在前十大券商。其中,中信证券的投顾人数最多,为5214人,广发证券投顾占比最高,达到36%。

疫情以来,投顾行业的生态模式也发生了明显的变化,直播、公众号、微博、短视频等全媒体展业渠道成了券商数字化转型下的投顾新业态。

通过新媒体渠道提升影响力,打造更多的网红投顾,形成投顾引流,引进大V基金投顾组合,都是目前各券商的积极尝试。

佣金价格战削弱了券商传统通道业务的收入贡献,财富管理转型作为券商经纪业务转型的有益探索,以金融产品销售为主要发力点的财富管理转型成为探索的主流方向,通过代销驱动,券商财富管理转型已初见成效。

而券商总部对于投顾群体的期待,一方面是拓宽券商收入渠道,另一方面则是借助投顾更好地激活存量客户,并有目标性引导交易型客户逐渐向金融产品配置转化。

目前业内在付费业务上有多种探索模式,但“荐股”等付费投顾服务主要依赖于个人的行业积累,财富管理涉及范围广、内容多,投顾不仅需要提供股票、固收、基金的投资建议,还要提供大类资产配置建议,能综合给予配置方案,甚至精通房产投资......这不仅需要投顾的个人能力,更需要券商总部高质量、自上而下的投顾赋能。

行业多层面打造投顾体系

如何更好的平衡公司产品考核与买方投顾理念下以客户为中心的矛盾,打造为客户持续创造价值的买方投顾团队,是每家券商的重要课题。招商证券财富顾问团队负责人辛欣表示,一方面,引进优秀人才,扩大团队规模,打造专业财富顾问团队。另一方面,强化培训赋能,公司打造了财富顾问分级赋能培训体系,对核心能力进行专项分层培训,同时,优化财富顾问考核导向,以“产品收益率”“客群经营”为考核导向,建立以客户利益为中心,引导客户长期理性投资的考核机制。

中金公司为搭建专业的买方投顾体系,进一步整合资源优势,在2021年7月将境内的财富管理业务转移给中金财富,而中金财富给出解决方案,则是一支有着10多年积淀、超300人的IPS(产品与解决方案)团队,搭建出了强大的买方投研体系,中台赋能将优质资产的研究筛选能力、大类资产配置,买方思维服务体系融为一体。

广发证券则每年定期开展“星·投顾”项目,对投顾进行成体系的封闭式培训,不断加强投顾培训体系建设。建立健全投顾服务流程,探索构建标准、专业和有温度的投顾服务。构建数字化投顾管理功能,通过金融科技赋能投顾管理和投顾培养,将投顾展业流程及人员管理做得更加精细化、专业化、系统化。组建专职资讯生产队伍,依托研究所投研实力,丰富投资顾问展业形式、提高投资顾问与客户互动体验等方式,致力于打造一支具备“了解客户、精通产品、掌握配置、严守风控和运用科技”等五大核心能力的投资顾问队伍。

(文章来源:财联社)

文章来源:财联社