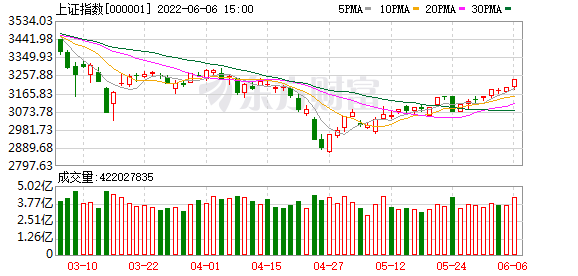

端午假期后的首个交易日,A股市场放量大涨,上证指数重回3200点。

截至6月6日收盘,上证指数报3236.37点,涨幅1.28%;深证成指报11938.12点,涨幅2.66%;创业板指报2554.66点,涨幅3.92%;科创50指数报1121.54点,涨3.86%。

两市当日成交活跃,成交额再度突破万亿元。北向资金净流入超过百亿,较端午节前大幅增长。板块方面,有色金属、电力设备、计算机、煤炭等板块涨幅居前。

A股市场反弹的持续性如何?后续可以如何操作?澎湃新闻记者收盘后采访了十家公募基金公司。整体来看,机构对于此前的阶段性底部已有一定的共识,并对短期市场走势持乐观态度,而成长板块未来的表现被一致看好,不过需要警惕科技股的解禁高峰对成长股的影响。

创金合信基金首席经济学家魏凤春认为,对于A股来讲,市场整体仍在左侧,右侧信号尚未确认,并逐步接近震荡区上沿,结构思路为主。震荡区域配置以稳为主,在波动中适当布局。临近中报预告期及疫后修复观察窗口,市场将继续围绕业绩修复能力强和维持稳定高增长的结构展开。

“赚钱效应提振投资者情绪,市场对政策预期的反应偏向积极。”摩根士丹利华鑫基金认为,随着市场反弹,不断放大的成交金额也显示投资者情绪正在升温。同时,今日北向资金大幅净流入也助力了市场的上行。目前经济已经初步出现修复迹象,而打消市场担忧后续需观察高频数据的进一步验证。当前临近半年度末,预计后续市场将开始交易二季度业绩,需要关注个股层面盈利低于预期的风险。

浦银安盛基金表示,展望未来一段时间,美联储加息节奏放缓,美元指数有望提前见顶,有利于成长股行情的进一步延续。国内宏观经济将从前期的下行过渡到企稳回升阶段,稳增长政策有望进一步加码。综合而言,看好景气度不断提升的新能源产业链,尤其是汽车的智能化电动化领域以及需求不断超预期的光伏板块,作为成长股的代表性指数创业板指也是值得重点关注的领域。

华夏基金预计风险偏好企稳将使得价值风格超额收益收敛,在盈利仍处于下行阶段时,成长风格超额收益的确定性更强。同时,在国内稳增长+海外高通胀的背景下,周期风格短期仍将占优。

以下是基金公司的详细观点:

泰达宏利基金:科创板6月中上旬预计持续反弹

科创指数自2021年8月高点到4月的最低点,跌幅接近50%,反弹空间对投资者产生了足够的吸引力。科技股的反扑进一步带动了创业板的反弹,整体依旧延续了“重成长、轻价值”的走势。

初步判断科创板的反弹可能会在6月中上旬得以延续,但科创50在1300-1400点位之间存在较大阻力。随着7月解禁高峰期的临近,投资将越发谨慎。

考虑到此轮上涨逻辑是政策和估值的双因素叠加,预计科创板的“独傲群雄”只是暂时的。往后看,由于“稳增长”依旧是三季度逻辑主线,与之相关的价值股以及与疫后概念相关的成长股预计都将有好的表现。三季度A股市场有望在“百花齐放”的状态下迎来一波反转。考虑到科技股的解禁高峰,预计会对成长股造成一定影响,价值股在“百花齐放”的阶段中将更胜一筹。

永赢基金:市场交易重心转向线下经济修复和稳增长政策发力

周一A股市场普涨主要源于复工复产推进,流动性转宽松,叠加新能源行业政策催化等因素。展望后市,市场结构机会需关注政策发力方向。目前,多数细分赛道已基本修复4月因疫情受损的跌幅,前期市场过度悲观的预期已得到一定的修复,市场可能逐步进入基本面修复的验证阶段,月度高频数据以及中报业绩是重要观察指标。展望6月,经济或将逐步从4-5月低谷中走出,叠加稳增长政策阶段发力加码,市场交易重心转向线下经济的修复和稳增长政策的发力,市场或仍将处在继续修复阶段。行业方面,制造业是受益于经济放开的核心方向,叠加政策支持,或是关注的重点方向;稳增长回调后,安全边际或将重现,中期或可以继续关注煤炭和地产。

华夏基金:中期大势保持乐观,超配成长+周期

本轮下跌的特征是风险偏好领先盈利下行,刻画的是利空兑现,这一特征在2011和2018均曾出现过。在这样的市场环境中,共同特征是,先后经历了1、风险偏好与盈利双杀;2、风险偏好震荡盈利下行;3、风险偏好上行盈利下行;4、风险偏好盈利共振向上。目前,经历了7个月的风险偏好与盈利双杀阶段,而今年情况的特殊之处在于疫情影响下对于盈利下行周期起到加速作用(盈利有望提前见底),未来一个季度更有可能看到市场从第3期转向第4期,从中期角度看,仍然对大势保持乐观。

从结构上看,风险偏好企稳将使得价值风格超额收益收敛,在盈利仍处于下行阶段时,成长风格超额收益的确定性更强。同时,在国内稳增长+海外高通胀的背景下,周期风格短期仍将占优。建议超配其中的周期和成长风格机会、兼顾消费类机会,具体包括:成长风格——电力设备、军工、电子、汽车,周期风格——化工、有色、基建(建材),消费类机——食品饮料、社会服务、家电。

创金合信基金:A股市场仍在左侧,右侧信号尚未确认

创金合信基金首席经济学家魏凤春认为,对于A股来讲,市场整体仍在左侧,右侧信号尚未确认,并逐步接近震荡区上沿,结构思路为主。震荡区域配置以稳为主,在波动中适当布局。临近中报预告期及疫后修复观察窗口,市场将继续围绕业绩修复能力强和维持稳定高增长的结构展开。

就目前估值水平来看,A股不具备大幅提升基础,后续预计类似2011-2013年的震荡下行。当前,A股仍处于从滑坡期转向减速带,切换初期,市场仍处于较为宽幅的震荡区间。策略应对上,应把握震荡性特征,以控制波动为重要投资目标的组合。

策略应该是从结构性机会稳中求进。一方面延续稳增长发力的基建、建材、数字新基建;另一方面逐步求进,逢低布局经济修复与成本压力缓解的主线。科创板近期反弹较多,源于持仓较少,超跌程度深,疫后修复预期高,做市商和降投资者门槛等政策利好流动性。展望后市,盈利增速尚未见底,右侧仍需等待。

博时基金:市场有望从超跌反弹重回震荡

A股本轮超跌反弹行情时间和空间均已演绎充分,后续市场关注点将向基本面验证切换,市场有望从超跌反弹行情重回震荡市,结构重于仓位。高去库压力制约后续盈利修复弹性,结构配置思路是找供给压力小&产能利用率高的方向。此外,高油价受益也是看好的方向。对应具体方向,中期主线依然是通胀链+稳增长,其中通胀链(油、煤、化肥和农业&食品、电力)>稳增长,买海外滞胀=买通胀链,买国内政策发力=买稳增长,乘着本轮反弹择机找成长股卖点。

浦银安盛基金:成长股行情有望进一步延续

A股市场在政策利好等推动下延续反弹,展望未来一段时间,美联储加息节奏放缓,美元指数有望提前见顶,有利于成长股行情的进一步延续。国内宏观经济将从前期的下行过渡到企稳回升阶段,稳增长政策有望进一步加码。综合而言,看好景气度不断提升的新能源产业链,尤其是汽车的智能化电动化领域以及需求不断超预期的光伏板块,作为成长股的代表性指数创业板指也是值得重点关注的领域。

摩根士丹利华鑫基金:不断放大的成交额显示投资者情绪在升温

赚钱效应提振投资者情绪,市场对政策预期的反应偏向积极。随着市场反弹,不断放大的成交金额也显示投资者情绪正在升温。同时,今日北向资金大幅净流入也助力了市场的上行。目前经济已经初步出现修复迹象,而打消市场担忧后续需观察高频数据的进一步验证。当前临近半年度末,预计后续市场将开始交易二季度业绩,需要关注个股层面盈利低于预期的风险。就板块而言,7月份开始,科创板将迎来解禁高峰,也构成潜在压力。海外方面,随着美联储5月非农数据超预期及6月开始缩表,美债利率近期有所走强,可能对成长风格的持续性带来扰动。

行业机会上,为实现全年经济增长目标,政策大概率在新老基建及地产等领域继续发力,相关产业链如光伏风电储能、建材家居等有望受益;而随着线下消费场景的放开,从食品饮料等必选消费到餐饮旅游等可选消费也有望实现逐步修复。

博道基金:中期A股或将进入震荡上行周期

5月以来海外压制因素开始缓解,国内疫情好转叠加稳增长政策的不断加码为A股提供了反弹的动力。在美股下跌的压力下,5月A股走出独立的行情。进入到6月,前期市场不利因素已逐步出尽,超跌情绪明显弱化,市场反弹的信心逐步修复,在密集出台的政策扶持下,中期A股或将进入震荡上行周期。

中信保诚基金:市场或阶段企稳,具备震荡上行条件

市场小幅反弹,风险溢价高出中枢约1.4倍标准差,从PB角度来看,大多数行业已处于低分位数水平,具备市场底部定价的特征。基金重仓股市净率的偏离度已经能用1年ROE消化,来到与2019年初相当的水平。中长期来看权益资产价格来到了极具赔率吸引力的位置。经济等国内因素对市场影响逐步转向积极,美联储加息外部因素对市场影响边际弱化,市场或阶段企稳,具备震荡上行的条件。

民生加银基金:老基建板块或会有不错的“值博率”

A股或已经于4月阶段性见底,当前,市场跌破4月下旬低点的可能性较低。

政策层面,随着“增量政策工具”的不断落地,后续依然有较大的政策投放空间,如此一来,若数据持续改善,则经济和企业盈利拐点向上的预期可期。

后续以经济活动恢复为选行业的核心思路,关注受益于传统基建、新基建,以及受益于消费政策刺激的行业。老基建板块或会有不错的“值博率”,关注新开工和施工提速受益板块煤炭、有色、油气等。新基建板块则面临全球需求共振的局面,高景气将持续。对于成长股来说,阶段性是否占优主要看社融和稳增长政策落地效果,关注光伏、储能等。关注消费活动恢复并受益于汽车刺激政策的汽车、锂电池。

(文章来源:澎湃新闻)

文章来源:澎湃新闻