上市即将满一年,A股“航空物流第一股”东航物流(601156.SH)迎来巨额解禁。

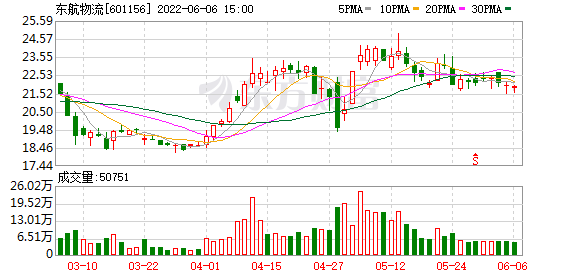

据东航物流公告,其将于6月9日解禁6.43亿股,占总股本比例40.50%,解禁股类型为首次公开发行限售股。以6月6日收盘价21.89元/股计算,对应市值为140.75亿元。

根据公告,本次解禁股涉及5名股东,为联想控股、珠海普东物流、绿地投资、德邦股份、北京君联。长江商报记者注意到,上述五名股东曾以2.87元/注册资本的低廉筹码入股东航物流,以6月6日收盘价计算,上述股东每股浮盈6.6倍。

其中,联想控股持股比例达18.09%,为东航物流第二大股东,目前持股浮盈约55亿元。东航物流亦将迎较大解禁压力。

5家股东持股浮盈122亿

以极为低廉的筹码入股东航物流,以联想为首的五名股东如今的持股浮盈可谓惊人。

时间追溯到2016年,国企混改开展第一批混合所有制改革试点,东航物流正是第一个民航试点公司。

2017年,东航集团同意对东航物流有限实施挂牌增资入股,引入非国有资本投资者。交易各方确定本次增资和老股转让的价格均为2.87元/注册资本。

当年6月19日,东航物流有限、东航产投、联想控股、珠海普东物流、天津睿远、德邦股份及绿地投资共同签订《增资协议》,约定东航物流新增注册资本2.79亿元,其中联想控股、珠海普东物流、德邦股份、绿地投资作为投资方以货币方式出资3.9亿元,其中1.36亿元计入实收资本,2.54亿元计入资本公积。同时,东航产投向联想控股、珠海普东物流、德邦股份及绿地投资转让其持有的东航物流有限原注册资本中5.07亿元出资额的对应股权,转让的实际成交总价为14.55亿元。

按照增资额和受让老股的比例计算,联想控股入股成本约为10.25亿元,珠海普东物流约为4.1亿元,德邦股份、绿地投资均为2.05亿元。2017年7月,联想控股又与北京君联签订股权转让协议,将其持有的东航物流4.9%股权以2.01亿元的价格转让给北京君联。因此,北京君联入股成本为2.01亿元,联想控股持股成本为8.24亿元。

截至2022年一季度末,东航产投以6.43亿股、40.5%的持股比位列上市公司第一大股东,联想控股、珠海普东物流、天津睿远分别持有2.87亿股、1.43亿股、1.43亿股股份,以18.09%、9%、9%的持股比位居公司第二、三、四大股东席位。绿地投资、德邦股份、北京君联则分别持股4.5%、4.5%、4.41%。

以6月6日收盘价21.89元/股计算,本次解禁股涉及的5名股东浮盈合计122.3亿元。其中联想控股浮盈54.59亿元,珠海普东物流、绿地投资、德邦股份、北京君联分别浮盈27.19亿元、13.59亿元、13.59亿元、1.33亿元。

此外,联想控股还间接持有北京君联有限合伙份额,以此计算,其持有的东航物流股份浮盈约为55亿元。

值得注意的是,绿地投资所持有的7144万股处于质押状态,且由于绿地近来资金链承压,二级市场有声音认为其或将撤退解压。此外,从股东人数来看,2021年二季度到今年一季度末,东航物流股东人数连续四季度下降,截至一季度末为3.92亿人,公司筹码逐渐集中。

净利连续五年增长

作为第一家民航混改试点公司,东航物流不负众望,在进行混改后,业绩一路昂扬向上。

公开资料显示,东航物流前身为1998年成立的中货航,公司在2017年启动混改,并在2021年6月于A股上市。

进行混改后,东航物流业绩稳步提升。2017-2021年,其净利润分别为6.85亿元、10.01亿元、7.88亿元、23.69亿元、36.27亿元。其中,2020年以来,疫情带来的供需错配推高航空货运运价,公司业绩得以大幅提升,2020年、2021年净利增幅达到200.7%、53.12%,两年大赚59.96亿元。

2022年一季度,航空货运需求持续旺盛,公司销售商品、提供劳务收到的现金达到66.65亿元,同比增长48.36%,营收净利均大幅攀升,分别实现66.12亿元、13.74亿元,同比分别增长46.43%、102.32%。

值得一提的是,今年一季度,由于油价增高,东航物流还进行降本增质,销售费用、管理费用双双下降,同比降低4.9%、2%,分别为5843万元、7247万元。

综合影响下,一季度,东航物流毛利率达到33.16%,同比增长6.74个百分点,实现历史新高。

东航物流亦在持续巩固航网结构。截至2021年末,东航物流在册全货机数量达到10架。根据公司“十四五” 全货机机队发展规划,“十四五”末预计公司运营的全货机机队规模将达到15-20架。2022年1月,公司已成功引入一架全新B777货机投入深圳机场。

(文章来源:长江商报)

文章来源:长江商报