蔚来汽车Q1财报超预期,交付数量创历史新高,净亏损同比收窄。但受疫情因素影响,公司二季度营收指引不及预期。

6月9日美股盘前,蔚来汽车发布2022年Q1业绩。财报数据显示,蔚来Q1营收99.1亿元,超市场预期的98.04亿元,同比增长24.2%,环比基本持平,连续八个季度同比正增长;车辆销售收入为92.440亿元,同比增长24.8%、季度环比微增0.3%:毛利为14.468亿元,同比下降6.9%,环比下降14.9%;归属公司普通股股东的净亏损为18.250亿元,同比下降62.6%,环比下降16.3%。

在车辆交付方面,Q1蔚来车辆交付量达25768辆,创历史新高。其中包括4341辆ES8、13620辆ES6、7644辆EC6及163辆ET7,交付数量同比增长28.5%、季度环比增长2.9%。

在月度交付数据方面,蔚来于2022年4月交付5074辆,于2022年5月交付7024辆。截至2022年5月31日,公司累计交付量达204936辆。6月交付数预计将创历史新高。

值得注意的是,电池成本对蔚来本季车辆毛利率影响较大。公司Q1车辆毛利率为18.1%,这低于前季的20.9%及去年同期的 21.2%。蔚来车辆毛利率同比下降主要由于公司产品组合比例变动导致平均售价下降,环比下跌主要是由于单车电池成本增加。

本季蔚来总体毛利率也在下滑,Q1总体毛利率为14.6%,这低于前季的17.2%及去年同期的19.5%。公司表示毛利同比下滑主要车辆毛利率下降及电力及服务网络投资扩大导致其他销售毛利率下降,毛利环比下降主要是由于车辆毛利率下降。

对于Q1营收表现,蔚来创始人、董事长兼首席执行官李斌表示:

我们在2022年第一季度达到创历史新高的季度交付量25768辆,并在今年5月达成超过20万台车辆交付的里程碑,这自首次交付以来不到4年时间。

尽管近期COVID-19疫情反覆导致供应链波动及车辆交付面临挑战,但我们见证了市场对蔚来互补产品的强劲需求,并于2022年5月创下新增订单的历史新高。

我们预期于2022年9月开始交付ET5。此外,我们将于6月推出基於蔚来2.0技术(NT2.0)的全新中大型五座SUVES7,进一步丰富我们的产品组合,并预计将于8月下旬开始交付。

在财报指引方面,蔚来目前预计公司第二季度车辆交付量为23000辆至25000辆,较2021年第二季度增长约5.0%—14.2%;收入总额为人民币93.40亿元至人民币100.88亿元,较2021年第二季度增长约10.6%—19.4%,市场预期为115.5亿元。

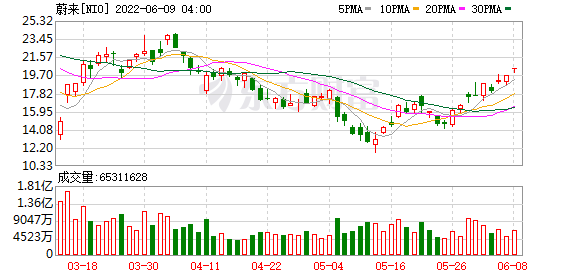

财报发布后,蔚来美股盘前跌超6%。

(文章来源:华尔街见闻)

文章来源:华尔街见闻