“中航系”机载系统领域的整合方案正式出炉。

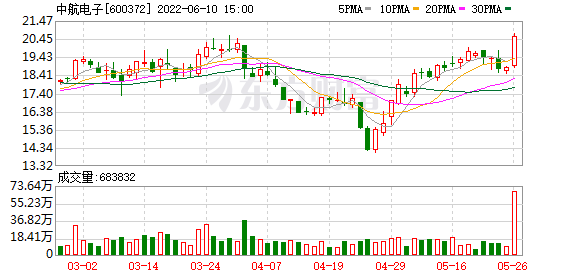

6月10日晚间,中航电子(600372)公告,公司拟以发行A股方式换股吸收合并中航机电(002013)。中航机电与中航电子的换股比例为1:0.6605,即每1股中航机电股票可以换得0.6605股中航电子股票。中航电子股票将于6月13日开市起复牌。本次换股吸收合并完成后,中航机电作为被吸并方,将终止上市并注销法人资格。另外,中航电子拟采用询价的方式向包括中航科工、航空投资、中航沈飞、航空工业成飞在内的不超过35名特定投资者定增募集配套资金不超过50亿元。

本次重组的吸收方中航电子是航空工业旗下航空电子系统的专业化整合和产业化发展平台,多年来为国内外众多航空主机厂所及其他军工产品平台提供配套系统级产品,形成了国内领先的航空电子产品研发生产制造能力。2021年中航电子实现营业收入98.39亿元,资产总规模262.6亿元。

本次重组的被吸并方中航机电在国内航空机电领域处于主导地位,系国内军用和民用航空机电产品的系统级供应商,市场占有率约为55%~60%。2021年中航机电实现营业收入149.92亿元,资产总规模348.9亿元。同时,中航机电负责航空机电业务的专业整合,陆续开展了12家航空机电企业的资产整合,通过资产注入和管理,公司的航空军品业务收入从2013年的24.45亿元,逐年提升至2021年111.63亿元,公司航空主业占比从36%提升至74.46%。

本次换股吸收合并中,中航电子拟购买资产的交易金额为换股吸收合并中航机电的成交金额,为48.91亿元。在不考虑中航科工作为异议股东收购请求权提供方、异议股东现金选择权提供方的影响下,本次换股吸收合并完成后,中航科工持有存续公司的股份数量不变,仍为7.6亿股股份,占存续公司总股本的16.92%,为存续公司的第二大股东;机载公司持有存续公司12.37亿股股份,占存续公司总股本的27.52%,为存续公司的第一大股东。本次换股吸收合并完成后,机载公司将其原持有中航电子的股份以及原持有的中航机电的股份按照换股比例换成的中航电子股份对应的表决权全部委托给中航科工,中航科工仍为存续公司的控股股东。

根据本次交易方案,中航电子拟向包括中航科工、航空投资、中航沈飞、航空工业成飞在内的不超过35名特定投资者非公开发行A股股票募集配套资金不超过50亿元,其中,中航科工拟认购5亿元,航空投资拟认购3亿元,中航沈飞拟认购1.8亿元,航空工业成飞拟认购1.8亿元。募集配套资金拟用于补充合并后存续公司的流动资金及偿还债务、支付本次交易有关的税费及中介机构费用以及项目建设等。交易完成后,存续公司的控股股东仍为中航科工,实际控制人仍为航空工业。

中航电子表示,本次交易是从合并双方发展战略出发,通过核心军工资产及业务的专业化整合,更好地协调合并双方的技术、人员、供应链、客户等资源,发挥协同效应,实现优势互补,有效提升存续公司核心竞争力,做强做精主责主业,将存续公司打造成为世界一流的航空机载企业。本次交易通过市场化手段推动合并双方深化混合所有制改革,并通过募集配套资金适当引入社会资本。交易完成后存续公司的资产规模和盈利能力将大幅提升。

(文章来源:证券时报电子报)

文章来源:证券时报电子报