CRO龙头企业药明康德(603259.SH)一纸公告掀起了波澜。

6月10日晚,药明康德公告称,因自身资金需求,实控人相关方拟减持不超3%股份。

如果最终实现顶格减持,以6月10日收盘价102.83元/股计算,本次减持将套现91.20亿元。

“见过拉高减持的,没见过腰斩减持的......”股吧中,炸开了锅,针对药明康德抛出的减持计划热议不断。

长江商报记者发现,药明康德的减持计划如此受关注,与此前重要股东减持被罚有一定关系。今年5月27日,公司股东因违规减持套现约29亿元,被监管罚款2亿元。

投资者不禁要问,大股东为何要减持?难道真的很缺钱?从今年一季报披露的信息看,并无股权质押股份。

近两年,药明康德经营业绩实现了高速增长。2021年,公司实现的归属于上市公司股东的净利润(简称净利润)超过50亿元,同比增长超过70%。今年一季度,公司实现的扣除非经常性损益的净利润(简称扣非净利润)同比翻倍。

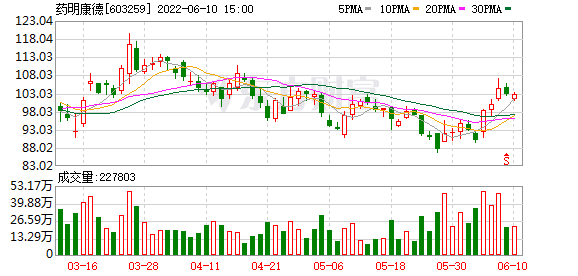

与业绩走势不相匹配的是,二级市场上,药明康德的股价近一年下跌了约40%,市值缩水1834亿元。

大股东也要减持,有何深意?市场猜想,药明康德的高增长可能难以持续。

刚有股东被罚又有股东减持

这一次减持,实际控制人亲自出手了。

根据最新公告,6月10日,药明康德收到相关股东一同发出的《减持计划书暨告知函》,因自身资金需求,公司实际控制人控制的股东及与实际控制人签署一致行动协议的股东(以下简称“减持股东”),计划根据市场情况自本公告之日起 15 个交易日后的不超过 90 日期间内合计减持不超过公司总股本 3%的 A 股股份,其中,通过集中竞价方式合计减持不超过公司总股本的 1%,通过大宗交易方式合计减持不超过公司总股本的2%。

目前,药明康德实际控制人控制的股东及与实际控制人签署一致行动协议的股东持有公司股份数量约为7.36亿股,占公司总股本的24.8949%。这些股份,IPO前取得以及上市后权益分派资本公积转增股本取得。

药明康德的实际控制人为Ge Li(李革)及 Ning Zhao(赵宁)、张朝晖、刘晓钟。实际控制人控制的股东多达18家主体,与实际控制人签署一致行动协议的股东有3家主体。

从上述公告内容看,本次减持,可以视作公司实际控制人减持。

如果以6月10日收盘价102.83元/股计算,顶格减持,实际控制人将套现约91.20亿元。

一次套现近百亿,堪称是大手笔。公告一经发出,市场上热议不断。

其实,药明康德的股东违规减持事项刚刚降温,实际控制人抛出的减持计划,无疑会更吸引人关注。

今年5月27日晚间,药明康德公告,股东上海瀛翊投资中心(有限合伙)(简称“上海瀛翊”)收到了证监会做出的行政处罚书,事涉违规减持。

上海瀛翊成立于2015年9月22日,为投资药明康德项目设立的专门基金,基金执行事务合伙人是江苏瑞联投资基金管理有限公司,管理人是华杉瑞联基金管理有限公司。

2018年5月8日,药明康德在上交所主板首发上市,上海瀛翊持有药明康德1047.87万股,占公司总股本的1.0056%。后经两次权益分派以及港股上市定向增发,上海瀛翊持有药明康德2053.83万股,占公司总股本的0.8381%。上海瀛翊与药明康德实际控制人李革签署了投票委托书,将其全部股权对应的表决权委托给李革行使。2021年5月10日,上海瀛翊所持药明康德股票禁售期满解禁。

上海瀛翊曾承诺,通过集中竞价交易减持股份的,应履行在首次卖出股份的15个交易日前向交易所报告备案减持计划、公告等相关程序,并保证合并计算在任意连续90日内减持股份的总数不超过公司届时股份总数的1%。实际情况是,2021年5月10日,上海瀛翊所持药明康德股票解禁,当月14日开始减持,当年6月8日,不到一个月累计减持1724.97万股,占药明康德当时总股本的0.6962%。减持价格为143.49-176.88元/股,套现总额为28.94亿元。

去年6月11日晚间,药明康德发布股东违反承诺减持公司股份并通过公司致歉,堪称是先斩后奏。

做出了承诺又不遵守承诺,上海瀛翊为其不诚信行为买单。证监会的处罚决定为,上海瀛翊减持药明康德股票违法违规,证监会责令上海瀛翊改正,给予警告,并处以2亿元罚款。

上海瀛翊违规减持是新《证券法》实施以来因违规减持被处罚的首个案例,在A股具有典型性。

上海瀛翊刚刚违规减持被罚款2亿元,实际控制人为何还要顶风减持?

医药女神一季度套现超6亿

实际控制人也要大幅度减持,药明康德怎么了?

从目前的经营业绩数据来看,药明康德的基本面不错。

2020年、2021年,公司实现的营业收入分别为165.35亿元、229.02亿元,同比增长幅度为28.46%、38.50%,净利润为29.60亿元、50.97亿元,同比变动幅度为59.62%、72.19%。扣非净利润为23.85亿元、40.64亿元,同比分别增长24.60%、70.38%。

今年一季度,公司实现的营业收入、净利润、扣非净利润分别为84.74亿元、16.43亿元、17.14亿元,同比增长71.18%、9.54%、106.52%。

让人意外的是,虽然经营业绩亮丽,但二级市场上的股价走势不太好看,股价与业绩明显背离。

药明康德于2018年5月8日登陆A股市场,每股发行价21.60元/股,上市以来,公司实施了三次送转股,如果以后复权的价格来计算,去年7月16日。股价攀升至迄今为止的历史最高点,达407.46元/股(前复权后的股价为171.97元/股),较其发行价上涨了17.86倍,堪称是大牛股。

然而,从去年7月20日开始,药明康德的股价不断调整。如果以前复权后的价格来看,今年2月11日回落至阶段性低点81.30元/股,随后,股价在波动中缓慢回升,近几个交易日回升明显。至6月10日,股价为102.83元/股。即便如此,此时的股价较去年7月16日的高点下跌了约40%。

与之对应的是,去年7月16日,市值达4873.75亿元,今年6月10日的市值为3039.65亿元,近一年时间缩水了1834.10亿元。

股价下跌、市值大幅缩水,知名私募也在减持。

去年四季度,有着医药女神之称的葛兰管理的中欧基金还加仓了药明康德,今年一季度,其减持638.85万股股份,预计减持市值约6.39亿元。

一直偏爱医药且重仓的葛兰,为何要大幅减持药明康德?是否意味着公司股价与业绩背离仍将持续?或者,公司经营业绩要变脸?

此外,6月5日晚间,药明康德发出针对性公告,截至公告日,公司在上海地区的生产经营活动已基本恢复正常。今年4月、5月期间,公司持续强化药明康德独特的一体化CRDMO(合同研究、开发与生产)和CTDMO(合同测试、研发和生产)业务模式,同时积极配合落实上海地区疫情防控措施,充分发挥全球布局、多地运营及全产业链覆盖的优势,及时制定并高效执行业务连续性计划,确保公司整体业绩目标的达成。公司预计今年第二季度收入仍将实现此前公告的63%-65%的增长,公司继续对2022年全年实现收入增长65%-70%的目标充满信心。不过,公司又声明,上述提及的2022年第二季度及2022年全年经营业绩展望以公司目前在手订单情况为基础预测,不代表公司管理层对上述所指经营业绩的盈利预测,不构成公司对投资者的实质承诺。

针对本次减持,药明康德重点指出,大宗交易受让方在受让后6个月内,不得转让所受让的股份。而且,减持发生不早于半年报发布。

从目前公开信息看,公司实际控制人及其关联方并未有股权质押,似乎并不是真的缺钱。那么,为何要大幅减持?

药明康德实际控制人减持行为,究竟预示着什么?

(文章来源:长江商报)

文章来源:长江商报