2015年6月12日,上证综指突破5178点。如今七年过去了,上证综指依然不足3300点。代表新兴成长股的创业板指数,从4037点跌至最新的2556点。

过去7年来,尽管市场主流指数让人乏味,但偏股基金的业绩表现不错。数据显示,七成多基金取得了正收益,其中翻倍以上的基金有88只,最牛基金豪赚243%。

88只基金总回报超100%

最牛基金豪赚243%

在2015年的牛市行情中,上证综指在6月12日突破5178点,这被视为那轮牛市的巅峰标志。那轮牛市以新兴成长股为主线,而代表新兴成长股的创业板指数,在6月5日就提前达到4037的顶点。

从2015年至今,7年过去了,不管是代表价值股的上证综指,还是代表新兴成长股的创业板指数,跌幅均为35%左右。

尽管指数表现欠佳,但公募偏股基金的整体表现明显强于市场。Choice资讯显示,成立于2015年6月12日之前的1019只偏股基金中,截至今年6月12日,共有762只基金取得了正收益,占比高达四分之三。其中收益翻倍以上的基金有88只。其中收益超过200%的7只。

如果跟主流指数相比,仅有48只基金跌幅超过35%。跑输指数的基金占比不足5%。

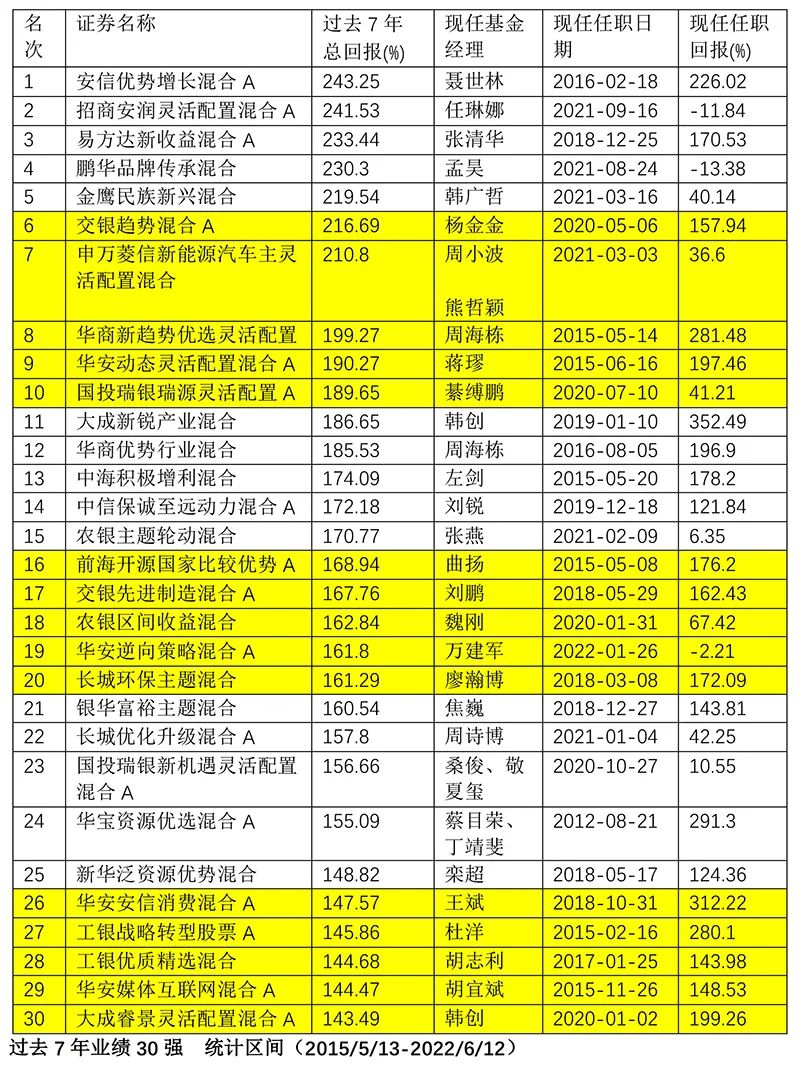

具体业绩表现如下:

如上图所示,在业绩领先的基金中,安信优势增长混合A基金的区间总回报为243.25%,招商安润灵活配置基金为241.53%,易方达新收益基金为233.44%。鹏华品牌传承、金鹰民族新兴、交银趋势、申万菱信新能源汽车主题等基金的回报也超过200%。

通过上图可以看出,部分现任基金经理的业绩回报接近甚至超过了过去7年的总回报,这表明过去7年业绩主要有现任基金经理贡献的。

例如,大成睿景灵活配置基金,他从2020年初管理以来,不足两年半时间,总回报为199.26%,这已经超过了过去7年间的总回报,这意味着从2015年高点至韩创接手管理时,在长达四年多时间内依然是亏损的。

绩优基金三大法宝:

择时、赛道和明星

在过去7年内,市场经历了冰与火。有2015年年中的千股跌停,也有2016年初的熔断,经过2017年的“漂亮50”行情,遭遇了2018年下半年的至暗时刻。真正让基金迎风起舞的时期,主要是从2019年初至2021年底的三年黄金期。其中很多重仓医药、消费的基金,主要收益集中在2019年初至2021年初。

从大幅跑赢5178点的基金业绩归因看,主要源于三方面原因:

一是基金经理相对较好的择时能力。

以过去7年的业绩冠军安信优势增长基金为例,该基金成立于2015年5月20日的市场高点,但该基金从成立至2016年底,几乎没有权益仓位,期间上证综指从5000多点跌至3100点左右,该基金躲过了市场的多轮下跌,净值不仅没有下跌,反而涨了7%左右。

从下图可以看出很明显地看出来。

从2018年底以来,随着市场的好转,该基金开始重仓布局,在核心资产的上涨行情中,跟上了市场涨幅。从该基金经理聂世林的投资风格看,对安全边际非常看重,从2016年初接受管理该基金至今,仅有2018年亏损,其余年份全部盈利,即使在今年的惨淡行情中,迄今依然获得了正回报。

过去7年的业绩亚军,招商安润灵活配置混合A,同样得益于2015年中至2019年中的极底仓位。

从该基金的净值线可以看出,在2015年的千股跌停行情中,该基金最大回撤仅为17%左右,从2016年初至2019年6月,该基金几乎处于权益空仓状态,从下图可以看出,在市场惨淡下跌的时候,该基金的净值几乎是一条水平线。从2019年6月至今,该基金重仓核心资产和新能源等赛道,取得了丰厚收益。

第二个业绩致胜的原因是对赛道股的布局。

在过去三年多来的行情中,其中一个突出特点是行情分红,新能源赛道表现强势,这让相关基金业绩表现抢眼。尤其是新能源主题基金,更是得益于行业东风。

以申万菱信新能源汽车主题基金为例,该基金过去7年总回报超过两倍,从其净值线走势看,成立于2015年初的该基金,到2018年底净值跌至0.72元,但在过去几年的新能源赛道行情中,该基金充分抓住了行业发展的红利,从2018年底以来净值上涨了三四倍。

从下图可以看出,该基金业绩主要是最近三年多来取得的。

三是投资明星的个人能力有关。

上述长跑绩优基金中,同部分基金经理的阶段性超强回报密不可分。

以大成新锐产业基金为例,过去7年总回报1.8倍,从该基金净值线可以看出,自2019年1月韩创接任基金经理后,该基金净值开始起飞,从2019年至今总回报高达3.4倍。

鹏华品牌传承基金同样如此,其主要收益源于明星基金经理张航,张航在2018年8月至2021年8月管理该基金,总回报高达278%。

交银趋势基金的绩优表现离不开现任基金经理杨金金,他自2020年5月担任该基金经理后,迄今总回报超过1.5倍。

35只基金长跑7年仍跌40%以上

幸福的基金是相似的,不幸的基金各有各的不幸。

同赚钱丰厚的基金相比,亏钱的基金真是一言难尽。统计数据显示,过去7年,有200多只基金净值依然下跌,其中多达35只基金跌幅超过40%。

从过去7年表现落后的基金业绩归因情况看,主要有以下两点原因:

一是市场风格原因,2015年的市场高点,同样是很多成长股极端疯狂的时候,从彼时高点至今,很多股票跌幅巨大,基金经理为炒作概念付出了沉重代价。

在2015年炒作成长概念的行情中,不少基金经理憧憬于辉煌的所谓前景,追捧热点概念,在5178点附近市场最疯狂的时候,这类基金均是在净值高点附近,结果在概念散去之后,概念股一地鸡毛,这些基金的净值自然也是飞流直下。

以工银创新动力基金为例,该基金成立于2014年12月,在2015年中净值一度高达2.159元,但随着牛去熊来,该基金净值节节下行,到2018年底一度不足0.5元。该基金当年重仓的朗玛信息、信威集团、三泰控股等公司,都充斥着各种概念,股价被炒到飞起。

民生加银精选基金同样如此,该基金从2014年4月份到2015年牛市高点,净值飙涨两倍,此后随着市场风格的逆转,净值也就掉头向下。

二是基金经理操盘风格问题,频频追涨杀跌。以方正富邦创新动力为例,该基金在2015年疯狂追捧成长概念股,导致净值暴涨暴跌;2021年亏损了32.3%,今年年内净值再度下跌11.87%。从其重仓股变动情况看,2021年亏损主要源于高位追捧核心资产。

需要说明的是,上述过去7年来业绩表现糟糕的基金,都已经更换了基金经理,不少现任基金经理的表现可圈可点。例如,工银创新动力股票现任基金经理杨鑫鑫、大摩消费领航混合现任基金经理王大鹏等,不过由于前期跌幅巨大,从过去7年业绩表现看,依然处于垫底的境况。

(文章来源:上海证券报)

文章来源:上海证券报