作为国内第一大肉食来源,“猪周期”变动情况一直受到市场高度关注。自2020年以来,猪价从顶部大幅回落,2021年猪肉企业全面亏损。相关上市公司的日子并不好过,A股及港股投资者都在等待着猪肉板块新一轮景气周期的到来。

近日,据国家统计局公布的数据显示,5月下旬全国生猪价格达到每公斤15.7元,自今年3月下旬以来,我国生猪价格从每公斤11.9元涨至15.7元,涨幅为32%,实现“7连涨”。这进一步引发了人们对新一轮“猪周期”启动的猜测。

与此同时,多家上市猪企先后公布5月销量数据,大部分猪企生猪销量及收入较去年同期出现普增,且猪价环比上升趋势明显。

6月13日,恒指走势低迷,但主营肉食的中粮家佳康(01610)股价却低开高走,一度涨超6.11%,报3.3港元,成交额高达9491.22万。

在多家券商机构表示猪价向上趋势已经形成的背景下,以中粮家佳康为代表的生猪产业链是否已突破“黎明前的黑暗”?

中粮家佳康业绩优于预期

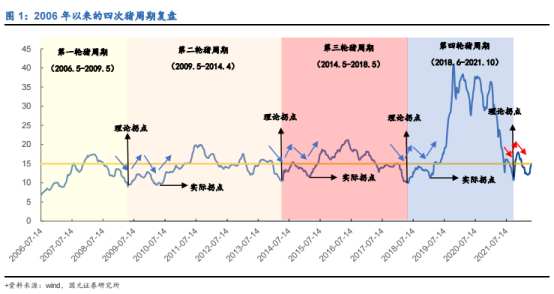

智通财经APP了解到,猪周期就是猪的供需周期,也就是说养猪户养猪赚一年、平一年、亏一年的经济现象。从2006年至今,我国一共经历了4轮猪周期,每轮猪周期持续时间3-5年,在这些时间里面猪价会此起彼伏,养殖户也会因为其价格而获利或者亏损。

与此同时,养殖成本比如饲料、养殖技术等也会对猪周期有影响。整体来看,猪周期的运行都是受到商品供求关系的影响,因而它的循环轨迹一般是:猪肉价格上升-母猪补栏增加-猪肉供大于求-猪肉价格下降-能繁母猪淘汰-猪肉供不应求-猪肉价格上涨。

(来源:国元证券)

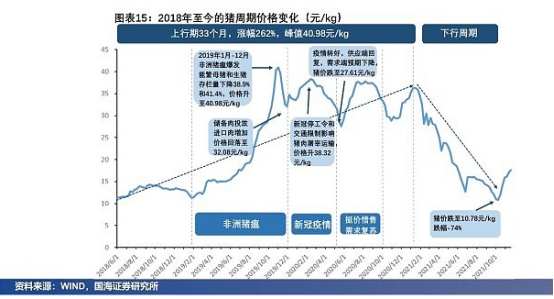

在第四轮周期中,受到非洲猪瘟、环保限产政策、规模化养殖、新冠疫情、粮食价格暴涨等多重因素的影响,行业产能加速去化,从2018年的6月开始到2019年11月,生猪价格升至40.98元/公斤的历史新高;2019年12月-2021年1月,猪价在30元/公斤的高位震荡13个月。

但自2021年开始,随着疫情防控和复工复产的加速推进,生猪产能持续恢复致使猪价迅速下跌,从2021年1月份的35.68元/公斤迅速下跌至10月份的10.78元/公斤,猪价跌幅超74%。虽然从去年10月下旬开始,生猪价格有所反弹,但上涨势头并未持续。

(来源:国海证券)

在这样的背景下,2021年生猪养殖企业的业绩并不乐观,多数猪企由盈转亏,但中粮家佳康却成为了例外。

据年报显示,2021年中粮家佳康实现营收132.28亿元,同比下降30.1%。生物资产公允价值调整前,公司归母净利润为23.78亿,同比下降17.46%。毛利率不降反升,同比提升2.8个百分点至26.6%。在一众亏损的猪企中,能有这样的业绩表现实属难得,可见公司管理层优异的经营能力。绩后,中金、国信证券、民生证券及中泰证券纷纷表示对公司股价的看好。

据智通财经APP了解,中粮家佳康食品成立于2009年,并于2016年登陆港交所,是中粮旗下的肉类业务平台。公司有四大业务,分别为生猪养殖、生鲜猪肉、肉制品和进口业务,基本覆盖生猪全产业链。

(来源:天风证券)

其中,中粮家佳康的生猪养殖业务分部包括饲料生产、种猪繁育及生猪饲养业务。公司在吉林、内蒙、天津、河北、河南、江苏、湖北等省市建有现代化生猪养殖基地及配套饲料厂。2021年该业务已成为公司的主要收入来源,为公司贡献超四成营收。

截至2021年底,公司存栏生猪257.3万头,同比增长37.3%;生猪养殖产能达到602.1万头,同比增长10.09%。据年报显示,2021年公司生猪生产持续恢复,公司生猪出栏量343.7万头,同比提升68%。而因市场供给增加,商品大猪的销售均价18.26元/公斤,同比下降43.5%。出栏均重112.3公斤/头,生猪养殖业务实现收入67.0亿元,同比增加5.6%。

值得一提的是,自上市以来肉类进口一直为公司的重点业务。但在2021年国内猪肉市场供过于求的背景下,公司准确预判行情,减少猪肉进口量,基本实现 100%背对背锁单。虽然在此举影响下,公司营收同比大幅下降60%,但成功带动该分部业绩扭亏。

背靠“中粮”好乘凉

在智通财经APP看来,中粮家佳康的养殖业绩突出,离不开其母公司中粮集团的支持。中粮集团是全国最大的粮食市场化经营企业,是大豆、小麦、玉米等农产品进出口的执行主体,这让中粮家佳康在控制饲料原料成本上具有先发优势。与此同时,中粮集团旗下拥有多家公司,其中的关联交易也为中粮家佳康带来一定的业务支持。

虽说盈利的关键在于猪价,但降本增效才能为各大猪企打下盈利基础。生猪养殖行业作为重资产行业,成本控制能力成为相关企业的核心竞争力。背靠“大树”的中粮家佳康,在猪价下行及大宗原料价格上涨等多重压力的影响下,得以严格控制成本,2021年商品猪完全养殖成本约16元/公斤,在行业里处于领先水平。

值得一提的是,在大部分企业的养殖完全成本在18-20元/公斤的大背景下,16元/公斤正是目前多家龙头猪企的降本目标。新希望、天邦股份及温氏股份都曾表示争取年底能将完全成本降到16元/公斤左右。

而由于俄乌战争的持续,对全球粮食供应造成不利影响,预期各猪企全年饲料成本仍然面临较大压力。国信证券称,在低猪价、高成本的双重夹击下,饲料价格的进一步上涨势必加速中小养殖户的产能出清,进一步提升行业集中度。

而中粮家佳康因为背靠中粮集团已提前锁定部分原饲料价格,国元国际预期22年公司完全成本有望保持在16元/公斤水平。

中粮家佳康的管理层预计,2022年公司将实现400-440万头出栏,近年将保持50-100万头/年的速度稳步扩张。不过,与A股上市同行相比,中粮家佳康产能扩张显得保守。据智通财经APP了解,2022年温氏股份、新希望的生猪出栏指引分别为1800-2000万头、1300-1800万头,牧原股份更是高达6100-7000万头。

据中粮家佳康2022年5月最新运营数据,今年2022年5月,生猪出栏量43.6万头,同比环比均有增加,表明公司生猪供应仍然位于高位。2022年1-5月,生猪出栏量196.3万头,已完成了公司400-440万头出栏计划的近五成。

在售价方面,今年5月公司商品猪销售均价为14.95元/公斤,虽不及去年同期水平,但已从年内低位回升。

(来源:公司公告)

除了中粮家佳康,今年五月多家上市猪企的商品猪售价环比上升趋势明显,其中牧原股份、温氏股份、新希望、正邦科技、天邦股份,分别环比增长18.39%、18.08%、18.03%、16.71%、17.26%。

新一轮猪周期拐点已至?

在近期猪价探底回暖的背景下,不少机构认为,中国已开启新一轮猪周期。

太平洋证券指出,参照历史,在养殖产能去化的基础上,未来猪价周期向上趋势已经形成。

国元证券则直言,新一轮猪周期已开启。从2021年10月上旬到2022年3月下旬,生猪价格已经演绎了一次“W”型的二次探底。按照生猪价格的最低点为新一轮周期的起点的划分标准,本轮周期的起已经确认。

东方证券称,猪价低迷叠加粮价上涨,行业积累亏损严重,对养殖户情绪造成较大打击,能繁母猪持续去化,根据农业部口径,截止4月末能繁母猪存栏量从去年7月起环比降幅合计达到9.8%、同比下降4%,随着周期向前推进,前期产能减少逐步反映,猪价中枢有望不断上移,叠加下半年消费预期好转,猪价的反转力度存在超预期的可能,周期进入第二阶段配置。

从行业逻辑来看,新一轮的猪周期或已开启。2022年的生猪养殖市场的基本面将优于2021年。不过,天风期货提示,6-8月是猪肉的传统消费淡季,无法提振价格。同时,仔猪补栏量趋于下降,生猪出栏有继续下降的趋势。随着供需转弱,猪价短期倾向于震荡调整,继续上冲的动力减弱。

不过,若猪周期拐点成功出现,作为生猪养殖top8之一的中粮家佳康,在其多元业务及成本优势的推动下,估值有充分上升空间,适合作为港股猪肉概念的投资标的以重点关注。

东北证券称,2023年行业或将面临最终洗牌,只有具有核心竞争优势的公司才能穿越周期,实现“剩者为王”。对于一家优秀的生猪养殖企业而言,其核心目标不应是调整产能去迎合猪周期的节奏,而是在降本增效的基础上扩张规模。尤其在行业低迷的背景下,企业更应将重心放在提高养殖技术和管理水平从而降低成本,并且确保现金流的安全性。

(文章来源:智通财经网)

文章来源:智通财经网