比亚迪股价创出历史新高、公司市值突破1万亿元之际,多家券商调整了对比亚迪的盈利预测及目标价预测。券业龙头中信证券最新发布研报,按分部估值法给予比亚迪2023年合理价值1.4万亿元,对应A股目标价481.1元。

对于中信证券此番上调比亚迪目标价,部分投资者似乎并不认同,甚至举出了多个“反向”案例。记者发现,包括比亚迪、宁德时代、贵州茅台等在内,近年来多只热门蓝筹股股价波动背后,都会掀起投资者关于券商目标价的热议。

如何正确看待券商研报给出的目标价?专业投资人士也发表了各自的见解。

一方面,券商目标价多与盈利预测挂钩,回顾历史,券商对未来一年乃至更长时间的盈利预测往往存在偏差,因此给出的目标价也不一定准确;另一方面,相较于目标价或者投资评级,券商研报中投资逻辑的参考价值往往更高。此外,部分文字、数据细节才是读报告时更加需要关注的内容。

中信证券上调“迪王”目标价

近日,中信证券发布比亚迪个股研报,标题为《万亿新起点,高端化、全球化、智能化打开成长空间》,报告主要从“三化”角度点评了比亚迪总市值首次突破万亿这一事件。

高端化方面,中信证券称比亚迪爆款新车型腾势D9、海豹发布,集中发力高端市场,50万元以上豪华品牌可期。公司旗舰轿车“汉”5月销量再创新高,验证了公司电动产品竞争力;公司发布腾势品牌和高端电动MPV腾势D9,瞄准“自主+电动”高端MPV市场;5月20日,公司e3.0平台首款B级轿跑海豹发布,发布会结束当天订单量即超2万辆;公司50万元以上的豪华品牌有望在未来半年发布,亦有望成为爆款。

全球化方面,比亚迪车型矩阵逐步完善,出海征程即将开启。自2021年5月宣布计划在年内向挪威交付1500台唐EV开始,汉、元PlusEV及秦Plus、宋PlusDM-i也逐渐在欧洲、南美、澳洲多个国家和地区登陆。目前公司电动车相比外资竞品已有显著优势,未来随着公司高端、豪华车型矩阵逐步完善,出海征程有望加速。

智能化方面,比亚迪销量提升,产业链话语权强化,短期与行业头部供应商合作,中长期自研方案有望占主导地位。未来随着高端车型落地,公司亦具备了高阶智能驾驶的承载平台。叠加公司领先行业的销量规模带来巨量数据,公司智能驾驶功能有望非线性加速迭代,从“并跑”超越至“领跑”地位。

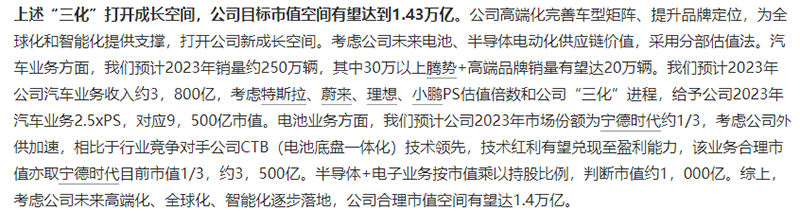

中信证券认为,公司未来高端化完善车型矩阵、提升品牌定位,为全球化和智能化提供支撑,“三化”逐步落地打开公司新成长空间。考虑公司未来电池、半导体电动化供应链价值,采用分部估值法进行估值。

截自中信证券研报

“汽车业务方面,预计2023年销量约250万辆,其中30万元以上腾势+高端品牌销量有望达20万辆。预计2023年公司汽车业务收入约3800亿元,考虑特斯拉、蔚来、理想、小鹏PS估值倍数和公司‘三化’进程,给予公司2023年汽车业务2.5倍PS,对应9500亿元市值。”

“电池业务方面,预计公司2023年市场份额为宁德时代的约1/3,考虑公司外供加速,相比于行业竞争对手公司CTB(电池底盘一体化)技术领先,技术红利有望兑现至盈利能力,该业务合理市值亦取宁德时代目前市值的1/3,约3500亿元。”

“半导体+电子业务按市值乘以持股比例,判断市值约1000亿元。”

“综上,考虑公司未来高端化、全球化、智能化逐步落地,公司合理市值空间有望达1.4万亿元,对应A/H股目标价481.1元/562.6港元,维持公司(A+H股)买入评级,继续重点推荐。”

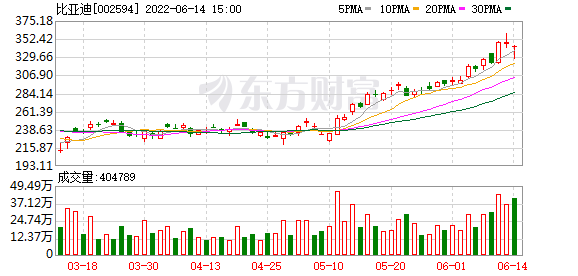

值得注意的是,中信证券在6月初刚刚发布过比亚迪个股研报,当时给予公司2022年合理价值10935亿元,对应A、H股目标价分别为375.6元和462.9港元。截至今日收盘,比亚迪A股报343.59元,已十分逼近中信证券给出的2022年目标价,距离2023年目标价还有40%的潜在上涨空间。

研报目标价参考价值几何?

除了中信证券外,长江证券、天风证券、国信证券、东吴证券多家券商6月以来也发布了比亚迪个股研报,部分大幅上调了对公司的盈利预测,且多数维持“买入”评级。

但记者翻阅各大投资社区,发现部分投资者对于券商密集上调“迪王”目标价或盈利预测的举动并不认同,甚至举出了不少案例,表示券商高位“唱多”可能会成为“反向指标”。

随着近年来A股风格轮动加剧,多只热门蓝筹股股价波动背后都会掀起有关券商目标价是否准确的热议。如某券商去年年初调高贵州茅台目标价至3000元,今年年初又调低目标价至2246元;宁德时代更是获某券商喊出905.8元目标价,目前最新股价已较这一价格“腰斩”。

研报目标价参考价值几何?专业投资人士发表了各自的见解。

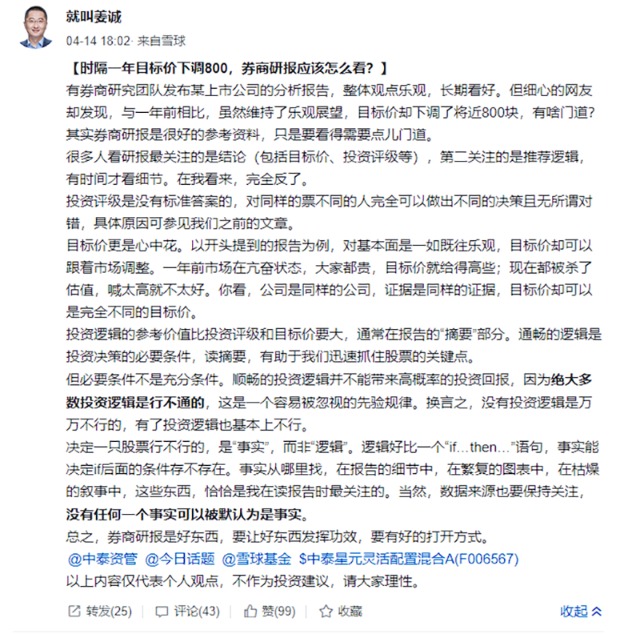

知名价值派基金经理、现任中泰资管基金业务部总经理兼投资总监的姜诚,曾作出了一段中肯的评述。“很多人看研报最关注的是结论(包括目标价、投资评级等),第二关注的是推荐逻辑,有时间才看细节。在我看来,这完全反了。”

姜诚认为,研报投资评级是没有标准答案的,目标价则更是“心中花”。

“投资逻辑的参考价值比投资评级和目标价要大,通常在报告的‘摘要’部分。通畅的逻辑是投资决策的必要条件,读摘要,有助于我们迅速抓住股票的关键点。”姜诚表示,“决定股票投资价值的‘事实’更是隐藏在报告的细节中,在繁复的图表中,在枯燥的叙事中,这些东西,恰恰是我在读报告时最关注的。”

截自中泰资管姜诚雪球账号

另有业内人士做过统计,以过去十年的历史数据来看,券商对于短期的盈利预测往往具有较高的准确率,如在三季报公布后预测当年度的盈利,落在一倍标准差以内的概率几乎接近100%。

但是,随着时间的拉长,预测1年后的盈利增速,仅有大约一半的盈利预测能够落在一倍标准差以内;如果时间拉长到两年,这一命中率只会落在盈利增速异常稳健的消费和地产链行业。

由于目标价的预测来源于盈利预测,盈利预测的偏差势必造成目标价的“失准”。但与多数基本面波动较大的周期股和“伪成长股”相比,那些被视为核心资产的公司的盈利预测相对具有确定性。虽然通过模型框架推演出的预测不会十分精确,但确实可以在投资中起到一定的参考作用。

正如姜诚所言,“总之,券商研报是好东西。要让好东西发挥功效,就需要有好的打开方式。”

(文章来源:上海证券报)

文章来源:上海证券报