日前,金茂物业服务发展股份有限公司(00816.HK,以下简称“金茂服务”)宣布,该公司通过北京产权交易所的公开挂牌程序,以4.5亿元代价将首置物业服务有限公司(以下简称“首置物业”)的全部股权收入囊中。

首置物业是首创置业有限公司(以下简称“首创置业”)旗下的物业管理平台,其在北京、上海、南京、西安、成都、重庆等多地提供物业管理及相关服务,业务分布覆盖了19个省份的22座城市,服务业态包括住宅、商业、写字楼、公建。

截至2021年末,首置物业的合约建筑面积约为711万平方米,其中在管建筑面积约为280万平方米。此外,2021年末,首置物业的资产总额为2.07亿元,净资产为1.19亿元,2021年实现净利润3273万元。

在港上市的物管企业里,其中河南正商集团旗下的兴业物联(09916.HK)在2021年末的合约建筑面积约为1060万平方米,在管建筑面积约为660万平方米。2021年末,兴业物联的资产总额为5.32亿元,净资产为3.71亿元,2021年实现净利润5453万元。

北京鸿坤集团旗下的烨星集团(01941.HK)在2021年末的合约建筑面积约为1420万平方米,在管建筑面积约为1180万平方米。2021年末,烨星集团的资产总额为4.7亿元,净资产为2.65亿元,2021年实现净利润3121万元。

按照市场法,独立评估机构对首置物业在2021年末的全部股东权益给出的估值为4.75亿元,相当于14.52倍市盈率水平。而最终按照4.5亿元交易价格,相比首置物业1.19亿元净资产溢价逾277%。

2021年末,兴业物联在港交所的市值约为3.8亿港元,烨星集团的市值约为2.55亿港元,对应兴业物联、烨星集团的市盈率分别为7.35倍、10.38倍,均要低于金茂服务收购首置物业交易中独立评估机构给出的市盈率倍数。

对于该笔收购,金茂服务称首置物业的在管及合约管理项目主要为高端住宅及高端商业项目,较为匹配自身管理高端项目的战略定位,且首置物业负责管理的物业项目与金茂服务在管项目地域分布重合度较高,有利于地域集约管理,实现规模经济并创造协同效应。

此外,金茂服务认为首创置业为大型地产综合运营商,土储面积可观,首置物业在管及合约管理的多个商业及写字楼项目,将有助于金茂服务在商业项目物业服务领域的品牌与专业能力提升。而且,通过收购事项,金茂服务可拓展与首创置业的合作机会,以进一步扩大金茂服务的业务规模及在管物业组合。

据悉,首创置业为北京首都创业集团有限公司的间接全资附属公司,后者乃属北京市政府拥有的国资企业。首创置业是一家大型地产综合运营商,已构建起住宅开发、奥特莱斯综合体、城市核心综合体及土地一级开发四大核心业务线,以及高科技产业地产、文创产业及长租业务三大创新板块。2021年9月份,首创置业从香港联交所摘牌退市。

金茂服务收购首置物业全部股权将要支付的4.5亿元现金代价里,其中一部分拟使用在港上市时募集的资金。

今年3月份,金茂服务在香港联交所挂牌上市,每股发行价为8.14港元,上市募集资金净额为7.6亿港元。根据金茂服务上市时拟定的募集资金用途,其中55%的上市募集资金将用于对物管等相关企业的战略投资及收购,以扩大业务规模。

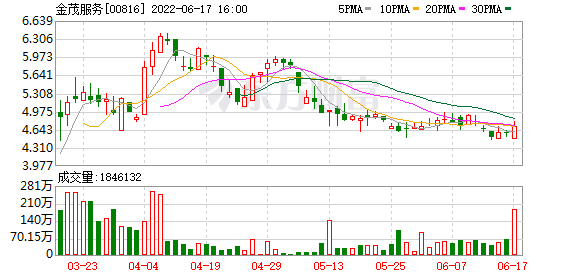

当前,金茂服务在港交所的每股报价为4.71港元,总市值约为43亿港元,市盈率为19.56倍。

截至2021年末,金茂服务的合约建筑面积约为5760万平方米,在管建筑面积约为3640万平方米,同比分别增长了42.2%、105.6%;2021年,金茂服务实现营业收入15.16亿元,净利润1.79亿元,同比分别增长60.5%、132.2%。

(文章来源:中国经营网)

文章来源:中国经营网