今天是可转债新规发布后的首个交易日,高溢价率可转债普遍调整。转股溢价率超200%的可转债悉数下跌,转股溢价率超900%的蓝盾转债跌超9%。

6月17日晚,沪深交易所发布《可转换公司债券交易实施细则(征求意见稿)》及《关于可转换公司债券适当性管理相关事项的通知》。业内人士分析,新规剑指炒作,预计中小规模且价格与转股溢价率双高的可转债估值将有所收敛,中小盘转债波动性或将有所降低。

高估值个券“松动”

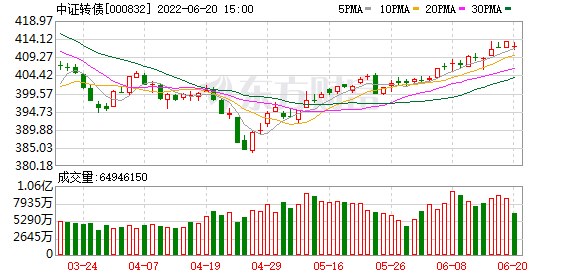

截至6月20日收盘,中证转债指数跌0.33%,报412.04点,跌幅靠前的胜蓝转债、泰林转债、模塑转债、东时转债、卡倍转债均跌超11%。

值得注意的是,这些调整幅度较大的可转债,此前多次因盘中大涨被交易所临停,是交易所临停公告上的“常客”。此外,溢价率高、规模小是这些可转债共同的特点,上述5只可转债,转股溢价率均在100%以上,余额在1亿元至3亿元不等。

数据显示,6月20日,溢价率超200%的13只可转债集体下跌;溢价率超100%的42只可转债,超8成下跌。转债市场上溢价率最高的蓝盾转债,跌9.74%。此外,因价格调整,转债溢价率超100%的可转债由上一交易日的53只减少至42只。

东方金诚固收分析师冯琳分析,新规指向明确,目的是严防转债市场过度投机炒作行为,整顿治理近几月游资对小额转债个券的过度投机炒作。因此,双高转债可能面临较大调整压力。

“随着转债市场被越来越多投资者所熟知,更多投机性资金进入市场,转债炒作逐步演化为脱离正股行情的直接炒作。大部分炒作品种的绝对价格显著脱离平价,潜在回落空间明显加大,这是监管机构出台相关交易细则来防范风险、保护投资者利益的主要因素之一。”广发证券固收首席分析师刘郁分析。

投资机会可寻

新规对可转债市场影响几何?

多位业内人士表示,新规直指转债市场交易“乱象”,对于绝大多数正常交易活动可能无明显影响,对常规品种的交易环境影响不大,投资者将获得更多的参与机会。

首先,可转债市场上存量用户打新中签率有望提高。中信建投证券固收首席分析师曾羽表示,2021年以来,平均单只转债新债的有效申购金额从6.4万亿元持续提升至11万亿元,由此导致新债中签率中枢持续下行至目前的0.002%左右。此次适当性管理调整后,预计新债申购金额将保持稳定,打新中签率持续下行趋势有望得到缓解。

其次,在择券上,刘郁表示,近期权益市场回暖叠加“债市资产荒”影响,若估值冲击实际发生,反而为投资者提供阶段性配置机会。她建议以绝对价格或溢价较低的稳健价值品种为基石,利用短期内小盘成长正股的反弹趋势,寻找可匹配高估值的弹性机会。

曾羽建议,持续关注转债的“双低策略”,防范高溢价且缺乏基本面支撑的个券风险;还可关注新债市场投资机会,主题方向上继续关注顺政策周期的建工类转债、食品CPI上行和消费复苏共振的养殖板块等。

天风证券固收首席分析师孙彬彬认为,景气赛道股有望随权益市场情绪回暖而反弹,市场转暖背景下,有自身反转逻辑的行业依然相对安全。

(文章来源:中国证券报)

文章来源:中国证券报