2家上市银行同日宣布非公开发行A股股票申请获证监会审核通过。

6月27日晚间,华夏银行(600015.SH)和无锡银行(600908.SH)分别发布公告称,非公开发行A股股票申请获证监会审核通过。两家银行均表示,将在收到证监会的正式核准文件后另行公告。

澎湃新闻观察到,最新的经营数据显示,两家银行的资本充足率均有所下滑,且核心一级资本充足率远低于上市银行平均水平。

募集资金用于补充核心一级资本

根据华夏银行此前披露的《非公开发行A股股票预案》,华夏银行本次非公开发行拟发行A股股票数量为不超过15亿股(含本数),募集资金总额不超过200亿元(含本数),扣除相关发行费用后全部用于补充该行的核心一级资本,提高该行的资本充足率,支持未来业务持续健康发展,增强该行的资本实力及竞争力。

根据无锡银行此前披露的《非公开发行A股股票预案》,无锡银行本次拟非公开发行不超过3.205亿股普通股(含本数),预计募集资金总额不超过20亿元(含本数)。经相关监管部门批准或核准后,扣除相关发行费用后全部用于补充核心一级资本,提高该行的资本充足率,支持未来业务持续健康发展,增强该行的资本实力及竞争力。

发行价格方面,两家银行发行预案显示,本次发行的定价基准日为本次非公开发行的发行期首日。本次发行的发行价格不低于定价基准日前20个交易日(不含定价基准日,下同)普通股股票交易均价的80%(按“进一法”保留两位小数)与本次发行前最近一期末经审计的归属于母公司普通股股东的每股净资产值的较高者。

发行对象方面,两家银行均表示,本次非公开发行的发行对象为不超过35名特定投资者,包括符合法律、法规和中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、资产管理公司、合格境外机构投资者及其他机构投资者、法人和自然人等。

两家银行核心一级资本充足率远低于上市银行平均水平

最新的经营数据显示,两家银行的资本充足率均有所下滑,且核心一级资本充足率远低于上市银行平均水平。

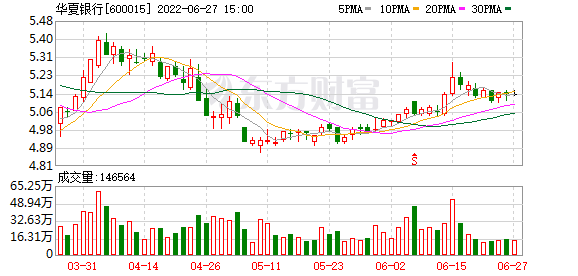

华夏银行2022年一季报显示,截至今年一季度末,华夏银行核心一级资本充足率8.75%,较上年末下降0.03个百分点;一级资本充足率10.91%,较上年末下降0.07个百分点;资本充足率12.76%,较上年末下降0.06个百分点。

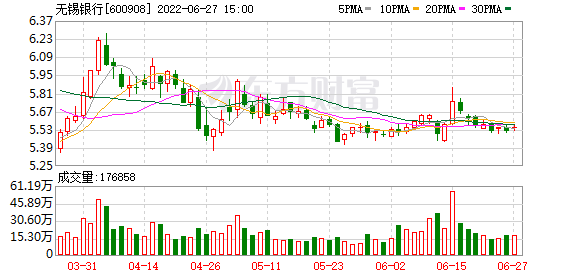

无锡银行2022年一季报则显示,截至今年一季度末,无锡银行核心一级资本率为8.73%,较上年末下降0.01个百分点;一级资本充足率为10.08%,较上年末下降0.05个百分点;资本充足率为13.86%,较上年末下降0.49个百分点。

数据显示,截至今年一季度末,42家A股上市银行的平均资本充足率为14.34%,一级资本充足率为11.71%,核心一级资本充足率为10.26%。从核心一级资本充足率来看,华夏银行和无锡银行的核心一级资本充足率水平位于A股银行第35位、36位。

(文章来源:澎湃新闻)

文章来源:澎湃新闻