券商投行格局再起波澜,今年上半年,投行业务相关排名有着不小的变化。

数据统计显示,截至6月26日,今年以来,59家券商股权承销收入129.69亿元,同比下降8.26%。获得该业务收入的券商数量相较去年减少8家,去年同期为67家。

股权方面,主承销收入排名前十的券商是中信证券(17.38亿元)、中信建投证券(17.31亿元)、海通证券(12.23亿元)、中金公司(11.22亿元)、国泰君安(10.97亿元)、华泰联合证券(8.62亿元)、民生证券(5.00亿元)、招商证券(4.68亿元)、东兴证券(4.01亿元)、安信证券(3.74亿元)。

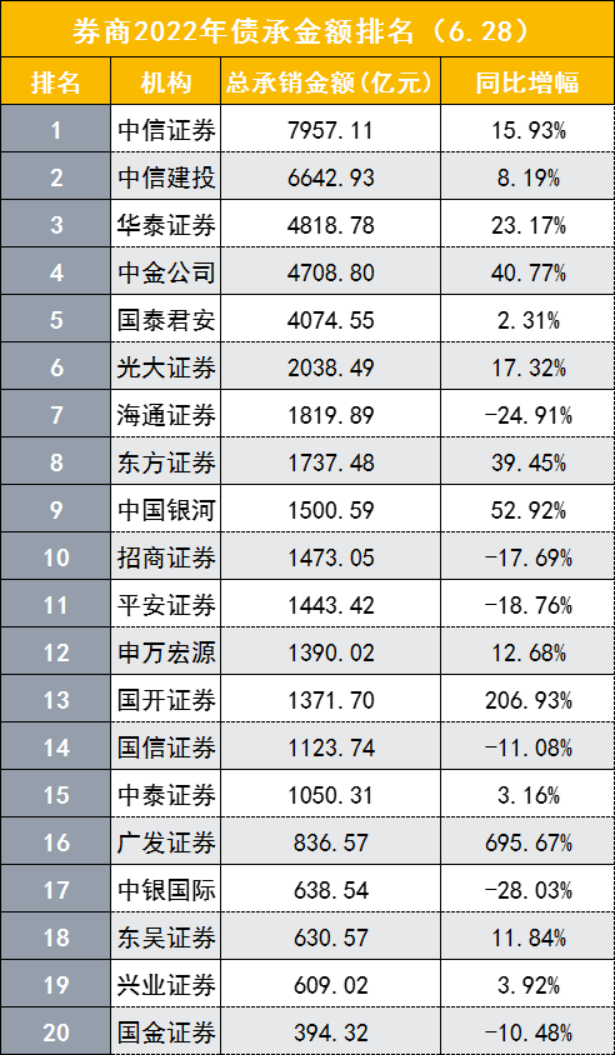

债券方面,总承销金额排名前十的券商分别是中信证券(7957.11亿元)、中信建投(6642.93亿元)、华泰证券(4818.78亿元)、中金公司(4708.80亿元)、国泰君安(4074.55亿元)、光大证券(2038.49亿元)、海通证券(1819.89亿元)、东方证券(1737.48亿元)、中国银河(1500.59亿元)、招商证券(1473.05亿元)。

黑马东兴挺进股承排名前十

今年上半年,股权承销收入排名前十券商中5家增速最快,分别是东兴证券(116.66%)、中信建投证券(98.75%)、中金公司(64.12%)、国泰君安(53.12%),同比降速最大的3家是民生证券(-24.95%)、招商证券(-23.68%)、安信证券(-25.75%)。

东兴证券的行业排名提升最大,相较去年同期提升12个名次,今年上半年排名第9名;华泰联合证券尽管股承收入同比降幅仅8.28%,但同业此消彼长之下,其下降3个名次至行业第6名,

仅以绝对增速来看,8家券商同比增幅超过一倍以上,包括摩根大通证券(中国)(19383.78%)、华安证券(820.44%)、甬兴证券(341.66%)、天风证券(293.77%)、华英证券(127.34%)、开源证券(124.72%)、东兴证券(116.66%)、申港证券(104.43%)。

马太效应进一步加强,今年以来,前十家券商股承业务市场份额达73.38%,较去年同期增长16.29个百分点,2021年同期前十券商投股承行业务集中度为57.09%。

行业股承收入整体下滑,具有可比数据的34家券商股承收入下降。部分去年同期中有股承收入的券商,已不在今年上半年股承业务收入榜单之中,数量多达12家,包括瑞信证券(中国)、华创证券、财通证券、东北证券、信达证券、太平洋、中山证券、英大证券、九州证券、国盛证券、万联证券、摩根士丹利证券。

此外,6家在2021年同期未产生股承业务收入的券商,在今年上半年有所表现,其中包括2020年7月20日至2021年1月19日期间被暂停保荐机构资格的广发证券,其今年以来股承收入1.12亿元;另外5家券商分别是方正承销保荐(0.90亿元)、大和证券(0.78亿元)、川财证券(0.27亿元)、高盛高华(0.07亿元)、万和证券(0.03亿元),分别排名第23、25、39、55、57名。

中信证券IPO承销收入与募资额倒挂

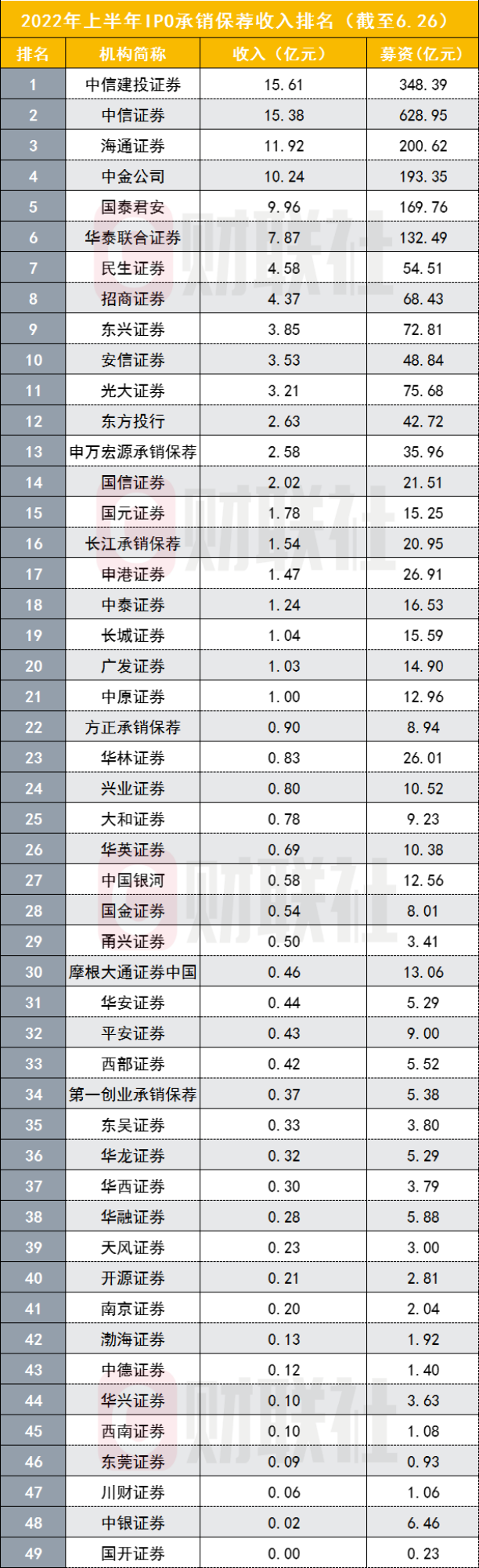

数据显示,截至6月26日,今年上半年共有148只新股在A股上市,相较去年同期236只新股上市,下降幅度高达37.29%。

IPO承销保荐收入排名前十的券商分别是中信建投证券(15.61亿元)、中信证券(15.38亿元)、海通证券(11.92亿元)、中金公司(10.24亿元)、国泰君安(9.96亿元)、华泰联合证券(7.87亿元)、民生证券(4.58亿元)、招商证券(4.37亿元)、东兴证券(3.85亿元)、安信证券(3.53亿元)。

中信证券承销保荐收入与IPO募资额倒挂,其收入为15.38亿元,但募资额高达628.95亿元,对比中信建投证券可发现其倒挂较大,中信建投今年上半年IPO承销收入为15.61亿元,较中信证券收入略大,但其募资额仅为中信证券55.39%,中信建投的募资额为348.39亿元。

IPO审核申报排队情况来看,数据显示,IPO审核申报企业数量保荐排名前十的券商包括中信证券(166家)、中信建投(159家)、海通证券(112家)、国泰君安(107家)、民生证券(104家)、中国国际(96家)、华泰联合(90家)、国金证券(88家)、招商证券(84家)、国信证券(77家)。

4家头部投行债承金额大增,3家债承增速巨幅下滑

截至6月28日,今年以来,债券总承销金额排名前十的券商分别是中信证券(7957.11亿元)、中信建投(6642.93亿元)、华泰证券(4818.78亿元)、中金公司(4708.80亿元)、国泰君安(4074.55亿元)、光大证券(2038.49亿元)、海通证券(1819.89亿元)、东方证券(1737.48亿元)、中国银河(1500.59亿元)、招商证券(1473.05亿元)。

排名靠前券商中,部分券商债券总承销金额增幅出现“大起大落”,增速较快的是中国银河 (52.92%)、中金公司(40.77%)、东方证券(39.45%)、华泰证券(23.17%);增速为负值的是海通证券(-24.91%)、招商证券(-17.69%)、平安证券(-18.76%)。

仅以增幅而言,今年上半年债券承销金额增速翻倍的券商分别是广发证券(695.67%)、民生证券(272.72%)、国开证券(206.93%)、西部证券(195.22%)、瑞银证券(185.70%)、华创证券(143.21%)、华西证券(133.18%)。

今年上半年债券承销金额降速最大的10家券商是德邦证券(-49.85%)、宏信证券(-62.02%)、申港证券(-63.87%)、东亚前海(-58.23%)、信达证券(-79.17%)、华融证券(-72.99%)、西南证券(-67.15%)、九州证券(-74.39%)、国都证券(-75.08%)、中山证券(-89.78%)。

增速变化的结果是行业排名升降有别,部分券商大起大落,如增速为个位数的国泰君安(2.31%)下滑两个名次至行业第5名,招商证券、平安证券则下降3个名次,分别排名第10、11名;高速增长的银河证券则一举提升5个名次,至行业第9名。

此外,“复活”的广发证券今年上半年债券承销金额不仅大增近7倍,行业排名更是提升“恐怖”,提升36个名次至第15名,此外,民生证券提升30个名次至第24名,华西证券、华创证券分别提升14、15个名次至第21、25名,西部证券提升32个名次至行业第41名。

下半年全面注册制改革将为投行业务带来大机遇

今年下半年,即将落地实施全面注册制改革,将为券商投行业务迎来巨大机遇。

6月25日,国家金融与发展实验室与中国社会科学院金融研究所联合召开全面注册制改革研讨会,邀请有关专家学者和市场机构负责人共同总结前期股票发行注册制改革试点经验,为即将到来的全面注册制改革谏言献策。

与会代表认为,全面实行股票发行注册制是党中央和国务院的既定任务,必须不折不扣地坚决完成好;前期注册制改革试点取得积极成效,股票市场包容性更强,发行上市审核程序更加透明,审核效率明显提高;下一步,应系统总结前期试点经验,坚持注册制改革初衷,处理好市场与政府的关系,突出改革的市场化法制化导向,从投资者需求角度完善发行审核制度,真正将全面注册制改革落到实处。

国泰君安认为,全面注册制有利于提高发行效率,提升直接融资占比,为券商投行业务带来业绩增量。

浙商证券指出,全面注册制有利于提高发行效率,提升直接融资占比,为券商投行业务带来业绩增量。注册制改革对券商的承销能力、定价能力、销售能力提出了更高的要求,项目经验丰富、人才储备充足的头部券商更加受益。

安信证券预计,全面实行注册制后IPO有望实现常态化发行,规模进一步扩大,一方面拉动券商投行业务稳步增长,并带来券商直投、跟投业务机会,另一方面也将带动资本市场资产端的扩容。受益于全面注册制实施和推动,预计投行业务收入今年有望同比增长15%。

东兴证券非银研究团队认为,全面注册制预期推动下的投行业务将成为证券板块中长期最具确定性的增长机会。且当前项目供给一定程度上超过投行的承载能力,有望推动券商定价能力提升,投行业务收入增长有望提速。

(文章来源:财联社)

文章来源:财联社