2020年2月份,光伏玻璃公司亚玛顿(002623.SZ)搭上了“特斯拉概念股”的光环,迎来了股价暴涨时刻。

彼时,特斯拉计划将光伏屋顶业务拓展至中国,旋即点燃了A股市场的热情。而作为特斯拉光伏屋顶玻璃供应商之一的亚玛顿,其股价在过去半年便累积了超过220%的涨幅,并创下历史新高。

事实上,过去三年里,亚玛顿的业绩起起伏伏,盈亏交替。

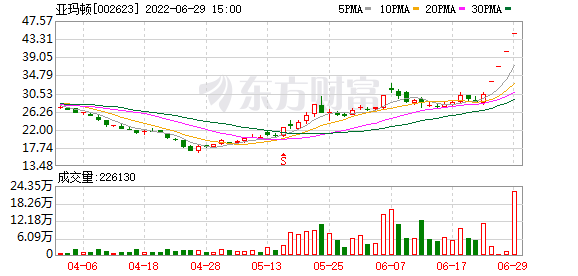

但最近一则合作再度刺激了该公司的股价,截至6月28日收盘,亚玛顿股价三连板,刷新年内高点。

6月27日,亚玛顿与天合光能签署合作,后者将于2022年6月1日起至2025年12月31日期间采购光伏玻璃3.375亿平米,预估合同总金额约74.25亿元。

引发市场关注的则是,在这份合同中,双方签订的供销产品是1.6mm超薄光伏玻璃。这在当前3.2mm和2.0mm厚度为主流的光伏玻璃市场堪称“另类”。

那么,究竟是一场革新,还是一个“噱头”,业绩亟待反转的亚玛顿这次骑对了马了吗?

74亿大单引出超薄概念

2020年四季度,国内光伏玻璃因供需结构失衡引发了价格大涨,使得该领域的头部厂商成为资本的关注对象。

在涨价潮下,行业跑出了两家千亿市值的光伏公司,亚玛顿也一度冲上百亿。

不过,在两大千亿级龙头的光环下,亚玛顿星光暗淡不少。一方面,该公司光伏玻璃产能相较之下有限;另一方面,其近些年来的业绩并不稳定。

亚玛顿不缺订单。

该公司2021年度报告显示,其与晶澳科技、隆基绿能、天合光能都有大额合同待履约,合计金额57亿元。这其中,亚玛顿与天合光能、晶澳科技均签订了21亿元的光伏玻璃采购合同,待履行金额分别为17.30亿元、15.75亿元。这意味着,这三份长单合同的执行表明亚玛顿在手订单相对充沛。

然而,在光伏玻璃领域深耕多年的亚玛顿缺一个概念,一个足以引起市场关注的概念。

于是在最近两年,该公司针对“轻量化”概念有所动作。在年报中,亚玛顿多次表示,其是国内率先实现物理钢化技术规模化生产≤2.0mm超薄物理钢化玻璃并制成超薄双玻组件的企业。

随着大尺寸已成为国内光伏产业的一大趋势,在材料端,考虑到上游生产原材料的紧缺,部分环节的厂商试图推动薄片化。例如,在硅片环节,TCL中环(002129.SZ)在最新的产品报价中,给出了150μm和130μm的低厚度硅片产品报价。而在光伏玻璃环节,光伏玻璃尺寸也由3.2mm向2.0mm过渡。只不过,在当前,3.2mm厚度的光伏玻璃仍然占据市场主流。

“从理论的角度上看,光伏玻璃越薄,透光率越高,其光电转化效率也越高。”一位业内人士对21世纪经济报道记者指出,近年来随着光伏组件尺寸的增大,超薄玻璃的应用也被提出,“但产品最终的安全性、可靠性不能忽视,超薄玻璃的普及还需技术和商业化的过程印证。”

在与天合光能签订的这份合同中,亚玛顿亦是首次明确标注销售的是1.6mm光伏玻璃。

实际上,从2021年以来的投资调研活动中,该公司为了1.6mm规格产品的推出做足了铺垫——从去年7月份接受机构调研时称,“公司1.6mm玻璃深加工原材料来源得到了保障,经过产品送样、测试等环节后,目前已获得客户的认可并将于下半年实现批量销售,”到今年3月份称,“1.6mm玻璃也将实现批量化销售”。显然,天合光能的支持成为了亚玛顿1.6mm超薄光伏玻璃能否最终实现量化销售的孵化器。

值得一提的是,这两家常州籍光伏公司过去几年的合作并不只局限于生产经营上。早在2016年,一份名为《光伏组件用超薄玻璃》行业标准的起草单位,便共同出现了天合光能和亚玛顿的名字。

不过这份文件规范的是厚度大于或等于2mm,且小于3mm的光伏玻璃性能指标,而厚度小于2mm的性能要求则由供需双方商定。

订单消化能力受质疑

尽管在手订单丰厚,但亚玛顿的订单消化能力却引来外界质疑。尤其是在其2021年度与天合光能的待执行订单还剩17亿元的情况下,此次新签74亿元大单后,疑惑声四起。

对此,21世纪经济报道记者以投资者身份采访亚玛顿证券部门,相关人士称,合同是根据公司正常生产能力签订的,不会超出公司生产能力。2021年公司与晶澳科技、隆基绿能和天合光能三家企业的合同均正常履行。公司目前光伏玻璃交付周期很快,处于满产满销状态。

21世纪经济报道记者注意到,在3月30日的业绩说明会上,有投资同样提出了类似的问题。只不过,该问题指向亚玛顿今年制定的过亿平方米的销售计划。

在2021年报中,亚玛顿表示,公司计划实现1.2亿平方米光伏玻璃的销售量,且主要是以≤2.0mm超薄光伏玻璃为主,进一步提升公司差异化竞争的优势。

但在2021年,该公司光伏玻璃的产量为0.69亿平方米,销量为0.72亿平方米。这表示,亚玛顿今年度的光伏玻璃销售目标较2021年同比增长超过70%。

对此,亚玛顿董秘刘芹回应称,“公司2022年光伏玻璃计划销量是结合公司深加工产能、凤阳硅谷原片供应以及公司销售订单的情况而制定的目标。”

不可否认的是,光伏玻璃业务目前堪称亚玛顿的核心支柱。

在合作方上,亚玛顿通过这项业务绑定了包括隆基绿能、晶澳科技和天合光能等在内的龙头光伏企业。同时,也使得它成为“特斯拉概念股”中的一员。例如,在6月27日回复投资者时,亚玛顿称,该公司目前正在积极参与特斯拉申请的彩色屋顶瓦专利开发。

在营收结构上,亚玛顿光伏玻璃营收占比显示出绝对分量。2021年,该公司光伏玻璃业务实现营业收入17.42亿元,占比高达85.76%。

然而,正是这样的支柱性业务,其近些年来的毛利率不断下滑——2021年,亚玛顿光伏玻璃毛利率为8.25%,较2020年下降了7.14个百分点。

原料涨价是导致亚玛顿光伏玻璃业务盈利能力下滑的一项原因。为此,该公司推动资产重组,拟通过向寿光灵达、寿光达领、中石化资本、黄山毅达、扬中毅达、宿迁毅达和华辉投资发行股份及支付现金的方式,购买其持有的凤阳硅谷100%股权,交易作价25亿元,以突破原料端的瓶颈。然而,寿光灵达、寿光达领系亚玛顿实控人林金锡、林金汉控制的企业,此次交易构成关联重组。并且,针对此关联交易,深交所亦是发文问询。

事实上,亚玛顿所面临的难题并非只是自身产能的局限,光伏玻璃产业正在酝酿一次洗牌潮。

“光伏玻璃的过剩已不可逆转,快速扁平化的成本曲线将侵蚀龙头的毛利率优势。就短期而言,各项成本的压力将纷至沓来,令短期毛利率和市场情绪承压。”中银国际近期发布的研报称,受此影响,光伏玻璃龙头的盈利增速将放慢。

或许,对于亚玛顿而言,超薄光伏玻璃可以使得它在遇到整个行业产能过剩时能够另辟蹊径。但归根到底,1.6mm光伏玻璃最终能否接力成为该公司新的盈利增长点,还得取决于其产品推广度和市场接受度。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道