中原环保通过PPP项目快速扩张,看起来营业收入增长迅猛,然而,债务增加的速度同样很快,利息支出大幅增加后出现了增收不增利的情况,并且,债务拉动的增长在未来很难持续。

中原环保(000544.SZ)的营业收入规模在2021年度大幅增加,甚至可以用爆炸式增长来形容。中原环保是国有控股上市公司,通过项目投资、股权投资、收购兼并等方式不断完善主营业务全产业链,致力于成为生态环境综合服务商,其主营业务集中在供水、污水处理、污泥处置、中水利用、集中供热、固废处置、环保设备制造、新能源利用、市政建设、园林绿化及水环境综合治理等方面。理论上来说,中原环保从事的主营业务是需求比较稳定的业务,很难带来收入规模的大幅增长。那么,到底是什么原因导致中原环保2021年收入规模的大幅增长?经过仔细分析,其增长主要是依靠需要债务融资支持的PPP项目所带来的。为了开展PPP项目,中原环保在过去的三年里,有息债务总额大幅增加,有息债务率大幅上升,债务利息的增加导致中原环保的净利润增长远低于收入的增长。

公司近期刚收到了行政处罚,这也许与公司追求规模扩张、忽视了原有业务的规范管理有关。2022年4月25日,中原环保披露,子公司中原环保水务登封有限公司下属污水处理厂存在污泥处置存放不规范、污水出水水质指标超标情况。

中原环保在年度报告中表现出来的爆炸式增长是否能够持续?以及是否能够创造更多的利润和价值?

增收不增利

整理中原环保历年营业收入和净利润的情况,可以看到,其营业收入的增长速度非常快,从2018年度的10.27亿元,增长到了2021年度的61.40亿元,然而,期间净利润仅由4.15亿元增长为5.40亿元。营业收入的增速和净利润的增速为什么会出现这么大的差异?

从公司年报中还可以发现,2021年度,中原环保的污水处理、供热销售略有增长,工程施工及管理和设备销售则大幅下滑。当年度营业收入的主要变化和增长来自于PPP项目收入,从2020年度的762.86万元猛增到了2021年的45.48亿元,占营业收入的比重为74.06%,主业从基本盘的污水处理转为PPP项目了。

根据年报披露,中原环保紧跟国家战略,发挥生态环境综合服务优势,围绕“大公用、大环保、大生态”业务领域,开展了多个投资项目,其PPP项目应该就包含在这些项目中。这些项目分为两大类,一类是2021年审议通过的投资项目,共9个:安阳县生态走廊项目、平顶山市郏县水环境生态治理项目、洛阳市伊滨区中央公园西轴城市综合开发项目、东轴城市综合开发项目、周口市太康县引江济淮配套工程项目、新密市乡村振兴基础设施建设项目、郑州市陈三桥污水厂污泥处置项目、陈三桥污水厂二期提标改造项目。另一类是已经进入商业运营的投资项目,包括:周口市水系综合治理项目,民权水务一体化项目,方城县“三河一廊”项目统筹推进,龙泉、阳城、阿衡三大公园实现开园,新密市农村污水项目、刘寨污水厂、冲沟截污一期项目、陈三桥污水厂二期项目。

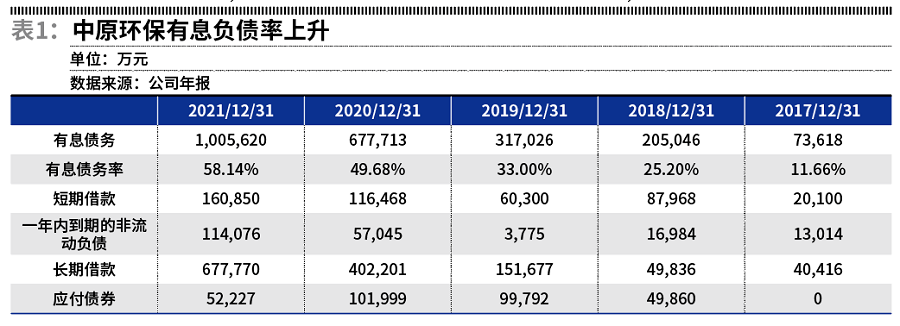

那么,中原环保还能通过PPP项目维持高增长吗?我们认为,很难做到。因为,中原环保的PPP项目对资金的需求非常高,在自有资金有限的情况下,公司依靠债务来拉动PPP项目,这种状况很难持续。数据显示,中原环保的有息债务从2017年底的的7.36亿元,增长到了2021年底的100.56亿元,有息债务率从11.66%拉升到了58.14%。

有息负债上升

中原环保中标PPP项目,但是PPP项目需要公司先行投入资金建设,等建设完工运营后从政府手里收取建设的资金以及运营费用和运营回报。根据中原环保的项目公告,多数项目的运营回报在6%左右。中原环保的多个PPP项目需要大量资金,怎么解决资金来源呢?主要就是举债,包括短期借款、长期借款和应付债券。

按照一般人的理解,中原环保建设PPP项目取得运营权或收费许可权,前期建设的资产作为使用权资产确认,运营收费期间确认相应的收入,同时使用权资产摊销确认成本,应该不会大幅拉动营业收入的增长。比如,中原环保接了100亿元的债务用于项目建设:借钱的时候资产负债表左边增加银行存款100亿元和右边增加有息债务;把钱投下去的时候,资产负债表左边减少银行存款的同时增加使用权资产;等到项目建好了,假设运营30年,每年收费4.2亿元,使用权摊销3.33亿元,那么,确认营业收入4.2亿元、运营成本3.33亿元。这样看起来好像在PPP项目建设阶段跟营业收入没什么关系。但是,按照目前的会计规定,上述会计处理是错误的。

债务资金怎么推动营业收入的增长呢?

这个与财政部关于PPP项目(包括BOT项目)的会计处理规定有关。?根据《企业会计准则解释第2号》关于企业采用建设经营移交方式(BOT)参与公共基础设施建设业务的会计处理解答为:“与BOT业务相关收入的确认”,“建造期间,项目公司对于所提供的建造服务应当按照《企业会计准则第15号——建造合同》确认相关的收入和费用。”?根据《上市公司执行企业会计准则监管问题解答》(2012年第1期)第2点关于涉及BOT项目的合并报表编制的解答为:“上市公司合并报表范围内的企业承接BOT项目,但将实质性建造服务发包给合并范围内其他企业的,上市公司在编制合并财务报表时,实务中一直存在是否应抵销建造方的建造合同收入及发包方对应的资产成本的困惑。一般情况下,合并财务报表以纳入到合并范围内的母子公司个别报表(或经调整的个别报表)为基础,在抵销未实现内部交易损益后编制形成。上市公司合并报表范围内的企业(项目公司)自政府承接BOT项目,并发包给合并范围内的其他企业(承包方),由承包方提供实质性建造服务的,从合并报表作为一个报告主体来看,建造服务的最终提供对象为合并范围以外的政府部门,有关收入、损益随着建造服务的提供应为已实现,上市公司的合并财务报表中,应按照相关规定体现出建造合同的收入与成本。”

也就是说,如果上市公司的建设项目是以后要移交给政府的,建造项目的过程就相当于上市公司给政府干活的过程;干了多少活,上市公司就应该确认多少营业收入;但是干活的钱要自己先垫着,以后政府按约定慢慢给付。

按照PPP项目的会计处理规定,上市公司在项目建造期间,相当于在较短的时间内确认了建造收入,表面看起来营业收入增长速度迅猛,但是,资金需要上市公司先行垫付,这对其资金提出了巨大的挑战。

中原环保的PPP项目收入大幅增长,就是来自于按照会计处理规定,建造期间必须确认相应的建造收入。从公司2021年的资产负债表中可以看到,其他非流动资产项目为115.63亿元,主要是PPP项目建造期间确认的合同资产,这些合同资产都是用自己从银行借的钱建造起来的。可以说,中原环保营业收入增长的本质是自己的债务转化过来的。

但是,一旦借债难以为继,公司的营业收入增长也就难以为继;而如果政府未能按照约定及时付款给公司的话,就很容易出现资金链危机。

中原环保是国有控股上市公司,相信其PPP项目的回款不会存在问题,应该不会出现资金链危机,但是,PPP项目拉升了公司有息债务率、加大了公司财务风险,要防范可能的资金紧张局面,并且未来将很难通过这种模式维持营业收入增长。

同时,中原环保的利息费用大幅上升,利息费用吃掉了很大一部分息税前利润,导致中原环保的净利润增长幅度远远低于营业收入增长幅度,出现了增收微利的结果,从股东的角度,PPP项目实在是不太划算的买卖。

最后,在中原环保的2021年年报现金流量表附注间接法中,存在着瑕疵。在间接法调整过程中,连续几年经营性应付项目为负数(代表减少),但是,在资产负债表中,这些项目都在逐年增加,存在着巨大的差异。

(文章来源:证券市场周刊)

文章来源:证券市场周刊