时下最热赛道——锂电产业链上市公司纷纷实现业绩兑现。

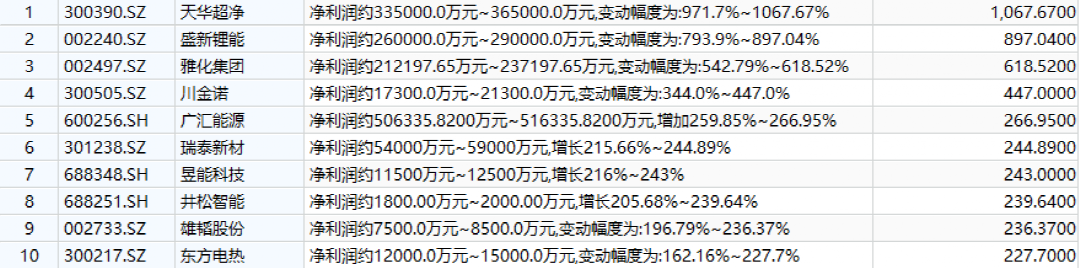

据中国基金报记者统计,截至6月30日,已经有62家上市公司披露上半年业绩预告,其中有44家公司预计上半年业绩正向增长。而在这44家公司中,业绩涨幅上限位居前10的上市公司有6家来自锂电赛道。其中,天华超净(300390)打开业绩“加速器”,上半年净利润实现十倍左右增长。

上半年锂电产业链公司业绩预期不断向好,受益于锂盐价格高位盘整。业内人士分析认为,今年下半年,前期投建的产能很难完全释放,但在需求端,例如新能源汽车行业往往会选择在年底冲量完成业绩,因此下半年碳酸锂和氢氧化锂需求仍然旺盛,价格仍会维持高位。

增长预期集体兑现

在已经发布业绩预告的锂电产业链上市公司中,除了天华超净实现了十倍业绩增长、增幅上限达到1067.67%外,盛新锂能(002240)预计上半年净利润也实现超8倍增长,增幅上限达到897.04%。此外,包括雅化集团(002490)、川金诺(300505)、瑞泰新材(301238)、雄韬股份(002733)在内的上市公司,上半年净利增长上限也在236.37%-618.52%之间。不难看出,这一赛道增长预期已经在上半年业绩中集体兑现。

29日晚,天华超净公布其半年度业绩预告。该公司预计实现归母净利润33.5-36.5亿元,同比增长971.70%-1067.67%,约为去年同期的10倍左右。从利润绝对值来看,公司今年上半年的净利润,已经超过公司自2014年上市以来盈利总和。

对于盈利快速增长的原因,公司表示,受益于新能源行业快速发展,市场对锂盐的需求强劲,公司电池级氢氧化锂出货数量及销售金额较上年同期大幅增长,为公司带来了较大利润贡献。

近两个月以来,天华超净股价出现显著反弹,自年内低点以来已累计反弹超过60%,但最新股价较去年的最高点折价幅度仍超过40%。拉长时间来看,2018年低点迄今股价累计最高涨幅超40倍。

不仅仅是天华超净,此前披露业绩预告的锂矿龙头盛新锂能和雅化集团业绩增速惊人。盛新锂能业绩预告显示,公司预计今年1-6月业绩大幅上升,归属于上市公司股东的净利润为26.00亿至29.00亿元,净利润同比增长793.90%至897.04%。而去年全年,盛新锂能的归母净利润也仅为8.51亿元。

盛新锂能方面表示,业绩实现大幅增长主要因为上半年新能源产业快速发展,下游客户对锂盐的需求强劲增长,公司锂盐的销售价格较上年同期大幅上升所致。

另外,雅化集团也预计上半年实现净利润21.22亿元-23.72亿元,同比增长542.79%-618.52%。其去年全年归母净利润也仅为9.84亿元。公司方面称,业绩大幅增长主要受益于氢氧化锂价格大幅上涨。据了解,雅化集团现有锂盐产能4.3万吨,雅安二期的5万吨氢氧化锂与1.1万吨氯化锂项目投产后,公司2025年产能将达10.4万吨,其中5万吨氢氧化锂将于今年底投产3万吨。

不仅仅是锂电行业上游企业实现业绩大幅增长,切入这一赛道的磷化工上市公司也明显受益。川金诺2022年半年度业绩预告显示,预计公司报告期内实现归属于上市公司股东的净利润1.73亿元-2.13亿元,较上年同期增长344%-477%。

事实上,随着新能源汽车和储能产业产能迅速放量,磷化工企业已经注意到了其中蕴藏的市场,包括川金诺在内的多家磷化工企业纷纷投入到新能源汽车动力电池以及储能电池的原料生产当中,积极新建或扩大磷酸盐产能。

锂盐价格下半年或维持高位

锂电产业链上市公司上半年业绩“爆表”,很大程度上与下游客户对锂盐需求强劲有关,这也导致了锂盐价格上半年居高不下。今年上半年,氢氧化锂价格出现了明显增长,国产电池级氢氧化锂最新价达到47.4万元/吨,相较年初涨价超过100%。

信达证券认为,随着三元锂离子电池加速向高镍化趋势发展,氢氧化锂需求快速增长。而供给端在锂资源供应紧缺的格局下,氢氧化锂产能受限,供需紧缺的格局下,氢氧化锂价格有望持续上涨并创历史新高,同时氢氧化锂生产商可持续享受高溢价。

而在碳酸锂方面,虽然今年3月底爆发的疫情导致下游需求偏弱,电池级碳酸锂现货价格开始进入下行通道,最低一度降至46.15万元/吨,较此前高点跌去4.15万元/吨。

但自5月27日开始,随着江浙地区疫情好转使得下游需求回暖,碳酸锂现货报价开始缓慢上行。截止6月29日,电池级碳酸锂现货均价报46.9万元/吨,较年初上涨19.1万元/吨。即便4月碳酸锂价格有所下行,但是其价格整体依旧处于高位。

对于未来锂盐价格走势,有机构认为大概率会维持高位。中泰证券方面认为,目前需求恢复超预期,锂盐供应趋紧预期持续升温。首先在供给端,预计随着气温升高、大厂检修陆续恢复、新产线继续爬坡,预计产量环比将继续增加,但年内新增供给整体有限。而在需求端,随着疫情影响式微,终端需求恢复持续超预期,电池产业链排产逐月提升。

某锂电行业上市公司人士告诉记者,以碳酸锂为例,国内碳酸锂主要供应省份来自青海、四川和江西。其中青海地区因为高海拔和高纬度的地理位置,每年从11月到次年的3月都有很大概率会因为低温而减产。而江西和四川地区的企业也往往会选择在冬天或者一季度前后进行设备检修,一般会影响10%-15%的产能。

该人士表示,总体来说碳酸锂产能在这一时期减产会比较明显,最多可能会减产30%-40%。但是需求端,例如新能源汽车行业却往往会选择在年底冲量完成业绩。“供应减少而需求爆发之下,供应缺口都会比较大。”

对于锂盐价格支撑问题,盛新锂能董事长周祎曾在本月股东大会上坦言:“未来多长时间不敢说,但至少今年碳酸锂价格有支撑。”

(文章来源:中国基金报)

文章来源:中国基金报