继中国平安完成派发现金红利后,中国太保也开始实施2021年度红利派发。

中国太保6月30日公告,2021年度利润分配以方案实施前的公司总股本约96.2亿股为基数,每股派发现金红利1元,共计派发现金红利约96.2亿元。股权登记日为7月8日,现金红利发放日为7月11日。

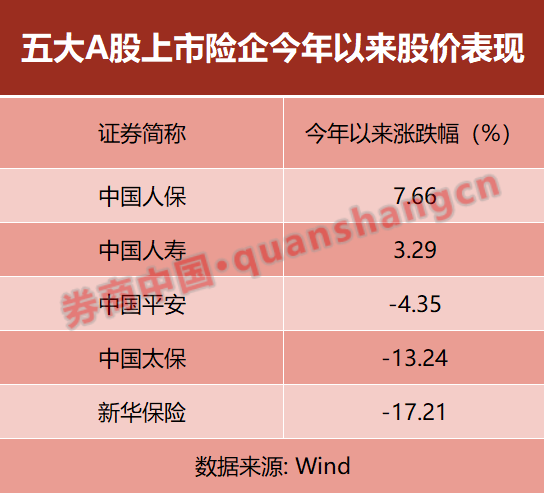

券商中国记者统计,如果加上2021年度利润分配方案已获股东大会通过的中国人寿、中国人保和新华保险,A股五大上市险企2021年度发放红利总计将达约829亿。

太保2021年度分红96.2亿元

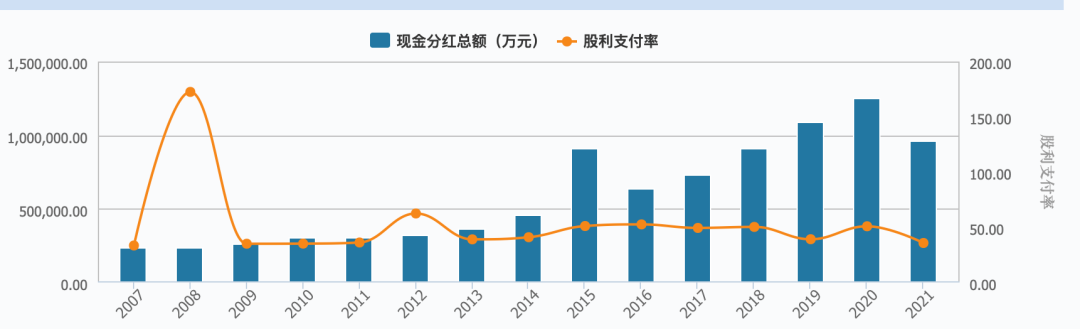

根据年报,太保2021年度共分配现金红利96.2亿元,分红比例35.9%,低于2020年和2021年的50.9%和39.2%。

不过,2020年太保分红本身就处于该公司历年来分红水平的最高位,全年分红含有每股1.2元的年度股利和每股0.1元的30周年特别股利,合计分红水平达到50.9%。如果剔除特别股利,下降幅度为16.67%。

近年以来,太保一直保持稳中有升的分红水平。数据显示,太保于2007年上市,上市以来已实现现金分红15次,累计现金分红892.66亿元。

对于2021年度分红比例下降,太保总裁傅帆在此前举行的太保2021年业绩发布会上解释主要有两点原因:

一是今年偿二代二期工程实施后,对主要保险子公司的偿付能力充足率有一定影响,公司从审慎角度对2021年分红进行了适当调整;二是集团正在积极推进公司“十四五”战略布局,包括大健康、大数据等方面的投入和投资,以及对于长三角、粤港澳大湾区、京津冀等重点区的战略性布局。

“因此,既是为了支持当期业务发展,更是为了培育未来新的经济增长点,需要为集团资本运用留下一定的空间。”傅帆说。

傅帆表示,从中国太保三十年发展历程来看,公司一直很重视投资人的合理回报。公司分红率和股息率长期在行业保持较高水平,今年公司分红率和股息率仍处在行业第一梯队。公司将继续保持分红政策的持续性和稳定性,在兼顾可持续发展和满足监管要求的基础上,充分考虑投资者利益,合理确定现金分红水平。

A股五险企发放红利将达829亿

在中国太保之前,中国平安已经实施了分红派息。

2021年度,中国平安以2021年末期利润分配时A股股权登记日登记在册的总股本扣除届时回购专户中 A 股股份后的股份余额为基础,向全体股东派发现金股利每股1.50 元(含税)。

6月20日,中国平安完成实施2021年度分红派息,如果算上中期股息每股派发现金红利0.88元,2021年平安向股东派发股息每股现金2.38元,同比增长8.2%,合计分红约431亿。值得一提的是,这是中国平安连续10年提升现金分红。

中国人寿、中国人保、新华保险近日召开的股东大会也审议通过了2021年利润分配方案。

中国人寿2021年度拟向全体股东派发现金股利每股0.65元(含税)。截至2021年12月31日,中国人寿已发行股份282.65亿股,以此计算拟派发现金股利共计约183.72亿元(含税)。2021年度中国人寿现金分红总额占合并财务报表归属于母公司股东的净利润的比例为36%。

根据中国人保利润分配方案,拟每10股派发现金红利1.47元(含税),以总股本442.24亿股为基数,合计拟派发现金红利65.01亿元(含税)。2021年度中国人保合并归母净利润为216.38亿元,分红比例达到30.04%。加上已派发的2021年半年度股息(每10股派发现金红利0.17元,合计7.52亿元),2021年全年股息为每10股现金股利1.64元,合计派发现金红利约72.53亿元,年度现金分红比例为33.5%。

新华保险拟向全体股东派发现金股利每股1.44元(含税),按公司已发行股份31.2亿股计算,共计约44.92亿元。

每家保险公司的利润分配比例并不完全一致,但在考虑了可持续发展的前提下均保持了不错的分红率水平。

中国人保的利润分配方案依据是,根据本公司及下属子公司偿付能力充足率、业务发展情况和需求、经营业绩、股东回报等因素,拟定公司的利润分配方案。在考虑上述因素并符合法律法规和监管规定的前提下,公司每年以现金方式分配的利润不少于当年实现的可分配利润的10%。

中国平安是基于公司的长远和可持续发展,在综合分析金融行业经营环境、金融集团资本需求特点、境内外股东要求、外部融资环境及资金成本和监管政策等因素的基础上,公司充分考虑目前及未来的业务发展、盈利规模、投资资金需求、集团及子公司偿付能力或资本充足率状况等情况。

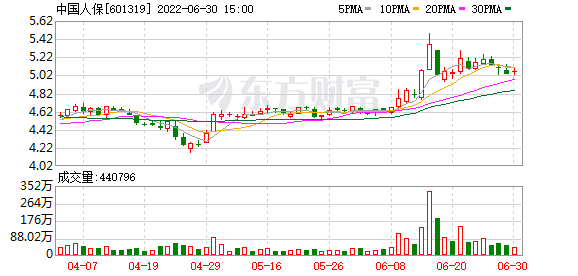

保险股表现拉锯

受新冠疫情、行业深度转型等因素影响,去年以来保险股整体表现低迷。不过,随着行业转型成果开始显现,以及近期在A股整体回暖的背景下,超跌板块呈现补涨特征。不过整体来看,保险股仍然处于低位。

从业绩表现来看,寿险转型仍在路上,车险市场已驶入新征程。

数据显示,2022年前5个月,5家A股上市险企寿险业务表现有增有减,其中:人保寿险增长16.8%、太保寿险增长5.1%、新华保险增长5%、中国人寿下降1.9%、平安寿险加健康险业务下降2.5%。

代理人渠道转型逐步落地、规模型产品热销以及银保渠道发力或为5月保费改善主要原因。不过,受国内外经济形势变化、疫情反复等因素影响,寿险新业务价值增速仍存在不小压力。

在财险方面,车险综改的调整影响,经过一年的逐步消化已经基本释放。目前,车险综改调整已经基本结束,车险市场进入新发展阶段。不过,疫情持续散发、投保人保险意愿变化等综合因素对今年产险市场仍带来不小压力。

海通国际非银周报分析认为,3月以来寿险新单保费已显著改善,中长期仍看好康养产业发展;十年期国债收益率降至2.8%以下,如果未来经济预期向好、长端利率持续上行,资产端压力有望缓解。

(文章来源:券商中国)

文章来源:券商中国