保健品是一个暴利行业。从上世纪90年代起,市场便从不缺乏通过保健品造就财富梦想的故事。

回头看曾红极一时的保健产品,比如娃哈哈儿童营养液、养生堂龟鳖丸、脑白金等,背后站着的正是宗庆后、钟睒睒、史玉柱等富豪。但暴利行业往往也很难把故事讲太久,这些曾经的保健品大佬们早已相继淡出了保健品行业。当然,也有在保健品赛道始终坚守的企业和企业家,比如汤臣倍健(300146.SZ)及其实控人梁允超。

1995年10月,梁允超与团队创立汤臣倍健,值得一提的是当时四位主要创始人都出身于保健品公司“太阳神”;2002年企业将膳食补充剂(VDS)引入中国非直销领域;2010年汤臣倍健作为“国内膳食营养补充剂第一股”登陆深交所创业板。

从此,汤臣倍健一直稳坐国内保健品行业龙头位置。据欧睿数据显示,2021年汤臣倍健在中国维生素与膳食补充剂行业的市场份额为10.3%,长期稳居第一位。

但与此同时,自2021年5月开始,汤臣倍健的股价呈现持续跌势,截至2022年6月26日收盘,企业总市值为362.68亿元,市值已蒸发近300亿元。

汤臣倍健,为何能在生命周期普遍不长的保健品行业中,坚守至今?如今为何在资本市场上显现疲态?近日,红星资本局就企业未来产品矩阵布局和VDS行业线上销售占比上升对企业现有渠道模式影响等问题致电汤臣倍健,相关负责人以问题涉及到业绩及公司未来布局为由,未正面回应,称一切以公司对外发布过公告为准。

而这一切的答案,或许需要回到企业最初的渠道布局开始讲起。

(一)

护城河构建

布局线下药店,邀请姚明代言

三十余年来,国内扎根保健品赛道的企业并不算少,但很快没落的企业同样也很多。汤臣倍健之所以能够成为其中的“佼佼者”,离不开企业在“渠道与营销”上的精准选择。

首先,渠道上看,线下药店是汤臣倍健成功的关键一环。

与无限极、安利的直销模式不同,汤臣倍健很早就开始了自己的线下药房渠道布局。

据汤臣倍健招股书显示,截至2010年6月30日,药店零售终端数量8553个,商超零售终端450个,合计零售终端9003个,其中药店渠道占比高达95%。

布局药店渠道,对于汤臣倍健来说有两个显著优势。

一方面,从用户角度来看,保健品之所以备受争议,主要由于虚假宣传、过度营销等问题造成各种行业乱象。比如国内保健品行业在90年代中出现的“中华鳖精”等打假事件,让消费者对于保健品存在信任欠缺。

而汤臣倍健选择了药店作为销售渠道,可以为产品背书以获得消费者信任。

另一方面,竞争角度看,庞大的药房销售网络,也让汤臣倍健占据了渠道的先发优势,形成渠道护城河,让竞争对手很难在短时间内进入市场。

此后,汤臣倍健的药店渠道终端也在不断增加,竞争优势进一步扩大。财报显示,截至2010年末,汤臣倍健的药店终端数已经近一万个,到2012年达到近两万个。

其次,营销上看,姚明也为汤臣倍健的发展按下了快捷键。

汤臣倍健在营销上,早期走的是“体育营销”路线。从2008年开始,汤臣倍健推动品牌提升的五年规划将品牌推广费率提升至营收的10%左右,而这一占比在2007年时仅为2.82%。

2010年,汤臣倍健斥重金聘请姚明担任品牌形象代言人,姚明的宣传海报也迅速出现在汤臣倍健各大线下药店中,进一步强化了用户的品牌教育。

与此同时,与姚明的合作,也是汤臣倍健从渠道驱动转向“渠道+品牌”双驱动的最重要一步。

渠道与营销的双倍效果,也体现在汤臣倍健的财报上。

财报显示,汤臣倍健自2010年开始,营收增幅快速攀升;到2011年时,汤臣倍健营收6.58亿元,相较上一年增长了90.17%。净利润1.86亿元,涨幅也高达102.17%。

(来源:公司财报、红星资本局)

不过很快,在2016年,汤臣倍健变迎来首次业绩上的滑铁卢。

财报显示,2016年企业实现营业收入23.09亿元,较上年同期仅增长1.9%;归属于上市公司股东净利润5.35亿元, 较上年同期下降15.78%。

而之所以会出业绩滑坡,这也恰恰与企业曾经引以为傲的“渠道+营销”优势相关。

(二)

护城河破灭

“姚明+渠道”模式遭受打击

汤臣倍健这个“姚明+渠道”的组合,很快就迎来重重一击。

明星代言上,2015年新《广告法》明确规定保健品不能找代言人,而此后汤臣倍健的代言人都是代言的普通食品系列,保健品的知名度有所削弱。

然而在渠道上,汤臣倍健所遭受到的打击更为重大。首先行业来看,随着互联网的快速发展普及,越来越多的消费者选择线上渠道购买产品,保健品也不例外。

公开资料显示,中国药店VDS零售额增速从2017年的5.4%降到2018年的2.3%;2019年只有0.8%;2020年受疫情影响,增速为-16.9%。

数据的背后,是90后越发成为保健品市场的主力军,而这部分人的消费阵地也更青睐于天猫、京东等线上渠道。因此,线上渠道的渗透率将进一步提高。

此外,华创证券研报显示,VDS销售线上渠道占比从2010年的2.9%一路飙升至2020年的42.7%,超越直销渠道排名第一。

其次,政策来看,在2019年医保改革中,部分地方禁止用医保购买医保药店里的保健食品。

这对于汤臣倍健而言,无疑是致命一击。曾经汤臣倍健的渠道核心优势,现如今或许有可能反成了一把指向自己的剑。

按道理来说,既然线下药店渠道受到监管影响,同时用户的消费习惯也在往线上转移,汤臣倍健应该做的便是积极布局线上业务,而汤臣倍健确实也这样做了。

2017年,汤臣倍健提出“电商品牌化”战略,2021年7月,启动线上线下一体化经营相关变革。

只不过,汤臣倍健的营收结构似乎依旧没有发生太大改变。

财报显示,从2018年-2021年企业渠道分布来看,汤臣倍健的营业收入主要来自于线下业务,占总营收比基本保持在80%左右。

从最新的财报来看,2022年第一季度,公司实现营业收入22.80亿元,同比增长2.60%;归属于上市公司股东的净利润6.63亿元,同比下降18.78%。

其中渠道方面,线下渠道收入约占境内收入的76.9%,同比下降仅为0.94%;线上渠道收入同比下降10.65%。

总的来说,汤臣倍健想靠线下渠道实现企业高增长已经很难了,而布局线上渠道,目前汤臣倍健也未能具备曾经线下的核心优势,如何良好发展线上业务,成为了汤臣倍健当下的挑战。

(三)

回到产品本身

一般来说,企业发展壮大后,都会实施多品牌战略,一方面可以抢占更多的市场空间,一方面也可以降低企业的经营风险。

“汤臣倍健”主品牌问世后,企业也相继推出过“健力多”“Life-Space”“舒百宁”“健视佳”“健乐多”“天然博士”“每日每加”等众多产品。

但这些产品中,除了“健力多”和“Life-Space”,其他单品都未成气候,财报中也没有披露具体的销售数据。

而主品牌“汤臣倍健”,也一直扛着企业更多的营收大旗。

财报显示,2021年“汤臣倍健”品牌收入44.45亿,同比增长24.36%,收入占比达60%左右。

根据最新的财报数据来看,2022年第一季度,“汤臣倍健”实现收入12.92亿, 同比下降6.50%;关节护理品牌“健力多”实现收入4.19亿,同比下降14.20%;“Life-Space”国内产品营收0.97亿,同比增长46.49%。

可以看到的是,目前企业分业务的营收增速整体承压。

而从目前汤臣倍健所处的行业竞争环境来看,现状依旧不乐观。虽然汤臣倍健是国内VDS市场的第一名,但由于市场集中度并不高,2021年市场份额也只有10.3%。

也就是说,汤臣倍健依旧没能占据市场核心话语权,市场格局也很有可能再次改变。

为了进一步提升自己“地位”,汤臣倍健能做的依旧是通过营销来提升市场占有率。根据财报显示,2022年第一季度企业销售费用高达5.9亿,同比增长46.3%,占总营收比25.88%。

如此高的营销投入,与2022年第一季度2.6%的营收增速相比,显然这钱花的不怎么值。

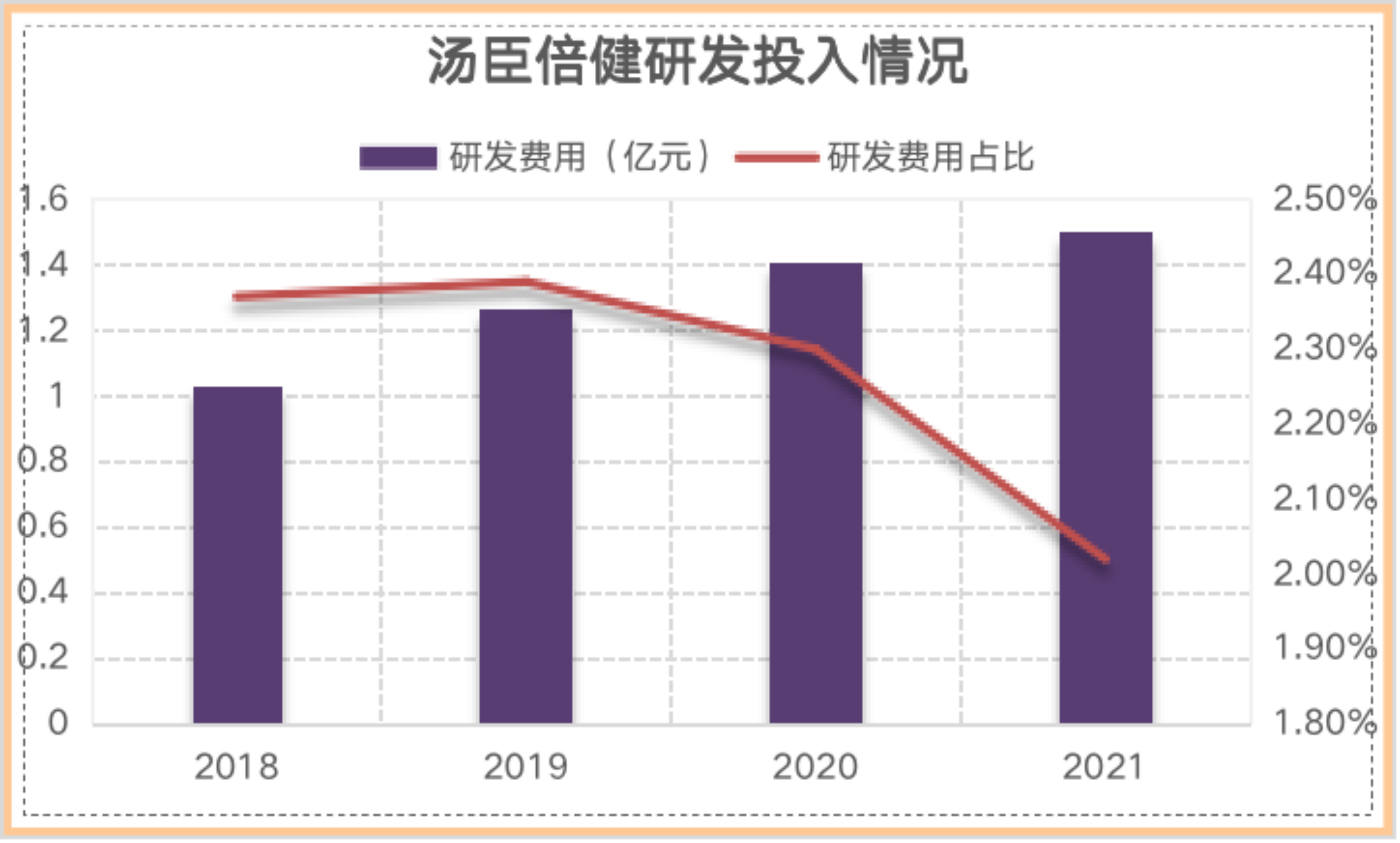

研发层面看,财报数据显示,2018年-2021年,汤臣倍健的研发费用从1.03亿元逐步增长至1.5亿元,但占收入的比重,已经从2018年的2.36%,连续下跌至2021年的2.02%。

(来源:公司财报、红星资本局)

此外,企业的研发人员数量也在下滑,研发人员占比从2020年的9.76%下滑至2021年的8.15%。虽说保健品是营销驱动型企业,营销费用率与研发费用率依旧差异巨大。

梁允超曾表示:“营养保健行业有两条发展方向,一个是重功能的保健食品,一个是轻功能的食品化和快消化。前者以维生素、矿物质和动植物提取物为主要原料,需要在研发上投入大量资金与人员,门槛高;后者年轻人喜欢,门槛低,但竞争激烈。”

对于两种不同的赛道,汤臣倍健其实都有布局,但财务数据来看,企业的布局与实际的效果或许又显得有些失衡。

小结:

在消费者谈保健品色变的时代,汤臣倍健每次都精准踩中用户痛点。信任二字,足以搭建起保健品行业的壁垒。

但面对品牌老化、消费场景转变等问题,汤臣倍健曾经的护城河也随之开始破灭。

如今面对国外保健品牌、新锐保健品牌、以及药企的跨界挑战,汤臣倍健多年优势是否会很快被追平?这场行业追逐战注定激烈。

(文章来源:红星资本局)

文章来源:红星资本局