荣盛发展7月1日晚间公告,控股股东荣盛控股增加一致行动人相关私募基金并向其转让公司2.28%股份。

这已是荣盛控股本周第二次公告转让所持荣盛发展股权。值得一提的是,荣盛发展第一次披露公告后,深交所对拟受让方资料和资金等情况发出“灵魂”拷问。

再度转让股份

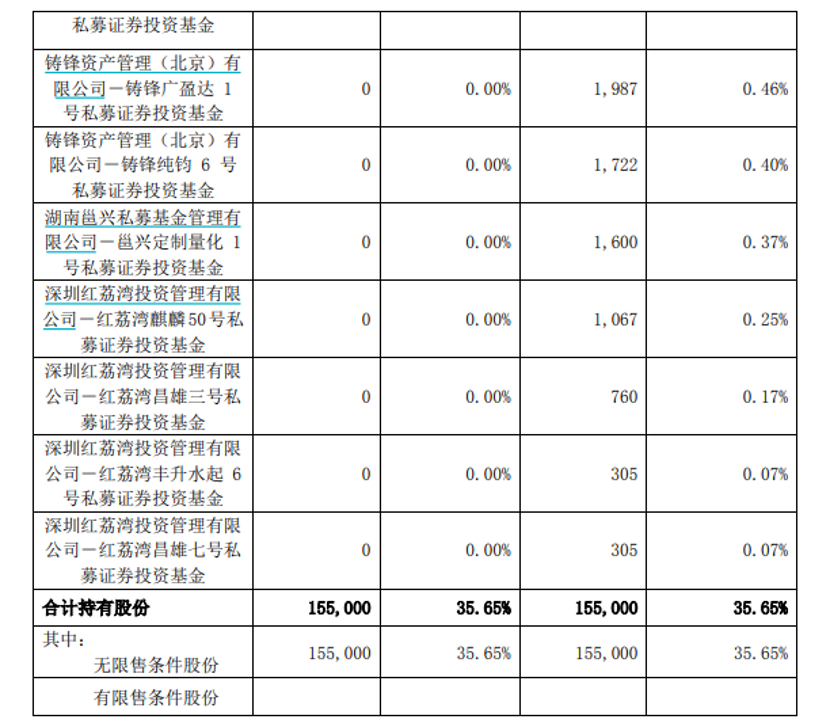

公告显示,荣盛发展收到荣盛控股告知函,其3月10日至6月21日期间通过大宗交易方式向8只私募基金产品共计转让9916万股,占公司总股本的2.28%。截至6月30日,鉴于本次转让计划实施时间到期,本次转让股份计划已实施完毕。

来源:公告

对于该转让,荣盛发展继续给出“荣盛控股因资产规划需要”的理由。

此前,荣盛发展曾披露,荣盛控股拟以大宗交易方式转让不超1亿股(含本数)给私募基金产品,同时荣盛控股与相关私募基金产品签署一致行动人协议。

上述转让完成后,荣盛控股持有荣盛发展股份下降至33.37%。因一致行动人内部转让,荣盛发展及上述私募基金产品合计持股不变。

监管关注受让方

这已是荣盛发展本周披露的第二份转让公告。

此前,公司6月27日晚披露,因资产规划需要,荣盛控股拟以协议转让方式向上海牛伞资产管理有限公司(代表“上海牛伞如山私募证券投资基金”,以下简称“牛伞资产”)转让其持有的公司无限售条件流通股,合计占公司总股本的5%,转让作价5.91亿元。

上述股份将由牛伞资产进行管理,同时荣盛控股与牛伞资产签署《一致行动人协议》,构成一致行动关系。

荣盛发展指出,本次股份转让尚需通过深圳证券交易所合规性审核,并在中国证券登记结算有限责任公司深圳分公司办理股份过户相关手续。股份转让能否最终完成尚存在不确定性。

值得注意的是,中国证券基金业协会官网显示,牛伞资产所代表的上海牛伞如山私募证券投资基金备案时间是2022年6月16日,这距荣盛发展披露上述转让计划仅11天;且上海牛伞如山私募证券投资基金目前存续规模低于500万元。

相关信息显示,牛伞资产注册资本1000万元,实缴资本510万元。

因此,深交所要求披露牛伞资产向荣盛控股支付此次股权交易价款的具体资金来源,披露至来源于相关主体的自有资金、银行贷款或证券投资基金所募集的资金等,并按不同资金来源途径分别列示出资方名称、出资金额及相关重要协议条款。

同时说明,荣盛控股向牛伞资产转让股份进行资产管理并签署一致行动协议的主要考虑及后续具体安排等。

要求说明是否存在输送利益情形

6月24日晚,荣盛发展公告,与中鸿凯盛签署股权收购协议,公司收购中鸿凯盛持有的15%荣盛兴城股权,交易对价4.92亿元。

值得一提的是,本次交易前,荣盛发展持有荣盛兴城85%股权。而本次关联交易无需提交公司股东大会审议。

深交所7月1日的关注函称,公司称本次收购荣盛兴城15%股权是为“加强对下属子公司的控制”,但公司在本次收购前已持有荣盛兴城85%股权,公司总裁兼董事刘山同时担任交易对方中鸿凯盛董事长,中鸿凯盛第一大股东兼实际控制人是公司实际控制人耿建民关系密切的家庭成员耿凡超。

因而,深交所要求荣盛发展详细说明此次向关联方收购荣盛兴城少数股权的主要考虑及合理性,具体收购资金来源,是否有利于公司业务发展,是否存在损害上市公司及中小股东合法权益情形。

同时,公告显示,荣盛兴城收入主要来源于其控股的下属产业新城园区公司分红。本次交易定价以北京普瑞君华资产评估有限公司2022年6月14日出具的《资产评估报告》为依据,评估基准日为2022年5月25日,荣盛兴城账面净资产评估值为32.80亿元,评估增值4.17亿元,增值率14.56%,主要源于长期股权投资项目增值。

深交所要求荣盛发展补充披露荣盛兴城持有长期股权投资项目具体情况、评估方法、主要评估过程、评估增值原因及合理性,并进一步分析本次收购对价是否公允、合理。

此外,深交所要求荣盛发展结合有关问题,说明是否存在通过关联交易变相提供资金给关联方并用于受让控股股东减持股份的情形,是否存在向控股股东及关联方不当输送利益情形。并要求独立董事核查并发表明确意见。

(文章来源:中国证券报)

文章来源:中国证券报