今年上半年快速降温的定增市场,正吸引越来越多的头部私募捡拾“筹码”。

近日,杰瑞股份发布定增公告,高毅资产知名基金经理邓晓峰管理的产品,出现在获配名单中。无独有偶,同一天,东方盛虹也发布定增名单,投资者申购报价名单中出现了高毅资产和景林资产的身影。

事实上,今年上半年A股跌宕起伏,定增市场一度降至冰点,诸多知名机构参与的定增项目被套。不过业内人士认为,机会是跌出来的,定增报价热度显著下降后,折价率有所改善,叠加国内外宏观环境的改善,定增市场投资价值愈发凸显,景气度较高的成长板块值得重点关注。

千亿级私募参与定增

6月30日晚间,杰瑞股份发布《非公开发行A股股票之发行情况报告书》,确定此次发行价格为36.18元/股,此次发行对应认购数量为6909.8949万股,认购金额约25亿元。其中,高毅资产知名基金经理邓晓峰管理的两只产品,获配金额合计达4亿元。公开资料显示,杰瑞股份为油服装备龙头,公司主营油气田设备及技术工程服务,产品包括油气装备制造及技术服务、维修改造及贸易配件和环保服务。

无独有偶,6月30日晚间,光伏胶膜原料龙头东方盛虹发布的定增报告中,出现了高毅资产和景林资产的身影。具体来看,知名基金经理冯柳管理的高毅邻山1号远望基金、景林资产旗下的两只基金均参与了申购报价,申购价格分别为13.51元/股和14.4元/股,但是最终东方盛虹发行价格为15.33元/股,景林资产和高毅资产均未能获配。而宁德时代6月23日披露的定增公告也显示,高毅资产邓晓峰管理的产品参与了定增的申购报价,但最终未能获配。

定增市场上半年遇冷

千亿级私募入场抢筹的背后,或是定增市场底部区域相对凸显的投资机会。

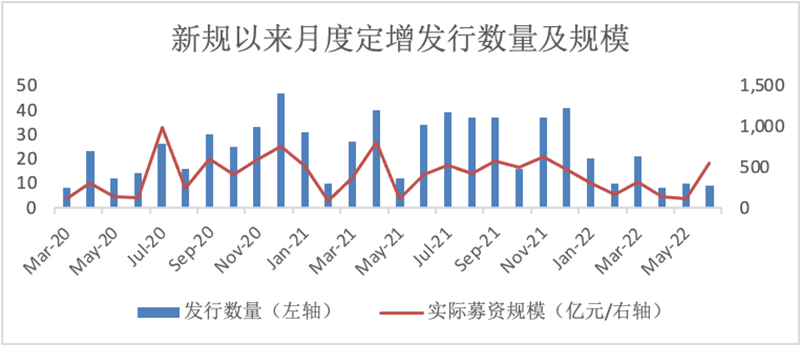

在刚刚过去的上半年,定增市场一度陷入“冰点”。纯达基金统计数据显示,2022年上半年全市场共计成功发行74例竞价定增项目,合计募集资金1542亿元,项目平均收益率为9.47%,总体胜率为66%。而去年同期,全市场成功发行竞价定增项目高达155例,是今年的两倍之多,合计募集资金为2274亿元,平均收益率为33.22%,总体胜率为80.65%。

与此同时,今年上半年诸多参与定增的大佬,在股票解禁时处于浮亏状态。

比如,去年私募大佬葛卫东以324.23元的定增发行价获配安恒信息92.53万股,认购金额为3亿元。4月12日晚间安恒信息发布定增股份上市流通的公告称,公司在今年4月21日将有411.2万股限售股解禁。东财Choice数据显示,截至4月21日收盘,安恒信息股价跌至139.72元/股,相比于定增价格浮亏近57%。

2021年11月30日,三环集团披露的相关公告显示,高瓴以39.16元/股的价格获配1787.54万股,不过解禁日即6月17日收盘时,三环集团股价跌至29.79元/股,高瓴浮亏近24%。

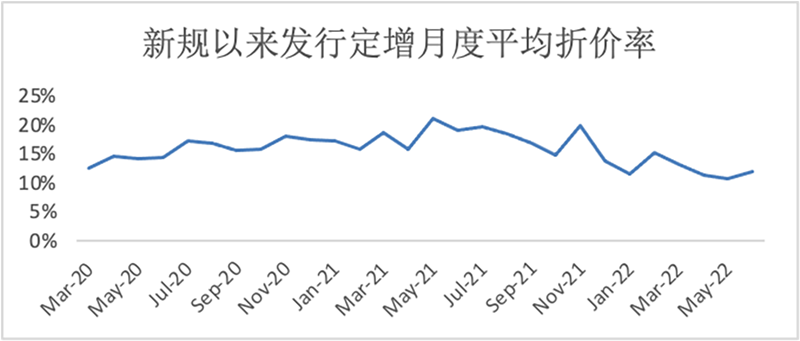

私募排排网财富管理合伙人姚旭升坦言,上半年定增市场遇冷有三方面原因:一是上半年定增市场整体折价率收窄,热门标的折价偏低甚至溢价发行,同时二级市场遭遇较大幅度的调整,许多定增项目在锁定期出现了浮亏。二是定增市场以中小市值的成长股为主,但上半年中小市值股票表现欠佳,市场吸引力下降。三是在股价下跌市场低迷的情况下,上市公司定增发行的积极性明显下降。

不过,在多位业内人士看来,经过上半年的调整,定增市场当前的性价比明显提升,而且从月度数据来看,6月份定增市场已经开始转暖。

涌津投资分析称,机会是跌出来的。以2021年2月17日至2021年5月12日区间为例,市场在经历了2020年的上涨后回调,在此期间万得全A指数下跌6.4%。假设投资者等额度中标这段时间发行的71个定增项目,按照解禁日收盘价卖出,则可以获得33.5%的收益率,胜率高达80.3%。也就是说,市场下跌时一部分投资者离场,降低了定增报价热度,而且在市场较低位置进场能够降低成本,有望实现较高收益。

“经过上半年的降温,定增市场报价逐渐趋于理性,出现了不少底价发行的现象,平均折价率在85折左右。而且随着国内外宏观环境的改善,二级市场从4月底开始触底反弹,投资者情绪恢复,定增市场有所升温,投资价值愈发凸显。”纯达基金定增策略基金经理唐光英分析道。

寻找折扣收益

与个股基本面兼具的机会

看好定增市场机会的机构,又会如何去选择更具性价比的定增项目?

唐光英表示,将坚守“新能源、新科技、新医疗、新消费”四新赛道,从中选择估值和成长性匹配的定增项目。当前处于预案状态的竞价定增项目主要集中在化工(新能源)、机械设备(高端制造)、电子、医药生物、电气设备等行业,都属于“四新”赛道的范畴。

在选择定增项目时,唐光英坦言会更关注三个要素。一是公司基本面,定增项目必须持有至少半年的时间,短期的交易属性意义不大,因此要以一级市场眼光审慎评估公司所属行业赛道是否具有较高景气度,目标公司基本面是否优秀等问题;二是估值水平,估值需与公司的成长性相匹配;三是折价,折价是对流动性缺失的补偿,是定增投资特有的研究要素。

大岩资本创始合伙人蒋晓飞表示,在定增投资方面更看重“折扣收益”。对新能源汽车、锂电、风光储等热门赛道,公司会以不牺牲折扣为原则,拒绝过高报价。而对于价值类品种,则会采用分散原则,充分捕捉市场风格切换的投资机会。

涌津投资则认为,折价率是对定增投资者锁定6个月的流动性补偿,不过去年5月以来,折价率整体趋势向下,月度之间的波动有所加剧。在此背景下,对个股价值进行深度挖掘的重要性更为凸显,需要投资者在认知上市公司商业模式、理解核心竞争力以及评估管理层等方面的能力更强。

(文章来源:上海证券报)

文章来源:上海证券报