6月30日,A股三大指数均涨超1%,今年上半年的交易也随之完美收官。

随着行情回暖,上半年在市场剧烈震荡下“全军覆没”的券商金股组合收益率也在悄悄收复失地。数据显示,截至6月30日收盘,已有2家券商金股组合年内收益率转正。

与此同时,7月券商金股也渐次披露,疫情修复主线及半年报业绩受到券商普遍关注。但券商对于成长、价值抑或均衡配置的风格分歧在加大。在已经披露的20余家券商金股组合中,中国中免成为当之无愧的“人气王”,被大约一半的券商列为当月金股。此外,贵州茅台、五粮液、泸州老窖等白酒股也被多家券商共同推荐。

上半年券商金股组合“战绩”出炉

一直以来,作为券商月度策略的精华,券商金股组合的涨跌幅情况,也是衡量券商研究所综合研究能力的最直观、最易量化的指标之一。

2022年上半年,由于市场的剧烈震荡,前4个月券商金股组合一度惨遭“滑铁卢”,不仅收益率无一为正,还有不少组合年内跌幅超30%。

不过,随着5月及6月以来市场的持续回暖,券商金股组合收益跌幅持续缩小。截至6月30日上半年交易收官,已有2家券商金股组合“收复失地”,年内组合收益转正。

数据显示,截至6月30日,数据库收录的46家券商金股组合中,有2家券商的金股组合年内收益为正,分别是申万宏源(+3.75%)、东亚前海证券(+0.89%)。

今年上半年,沪深300指数下跌9.22%,从各券商的“战绩”来看,共有14个券商金股组合跑赢沪深300指数,占到三成。其中,开源证券、民生证券的组合年内跌幅在5%之内;华西证券、国盛证券、中金公司、浙商证券、长江证券年内跌幅也在7%之内。

券商中国记者注意到,尤其是6月以来,券商金股组合收益率快速反弹,有7家券商6月组合收益率高达15%以上。

今年6月,太平洋证券金股组合以23.13%的收益率雄踞榜首,在其推荐的10只月度金股中,包括立中集团、新莱应材、中国中免、迈为股份4只个股单月均涨超30%。此外,华西证券金股组合6月涨超20%,开源证券、中信证券、平安证券、川财证券、西部证券组合也涨超15%。

6月热门金股中,被中信建投、华创证券、华西证券等3家券商共同推荐的长安汽车月度涨幅超63%,成月度“最牛金股”;开源证券、中国银河则押中了派能科技,月度涨超54%。6月最强“人气王”贵州茅台也涨超14%,6月份被13家券商共同推荐。

中国中免成7月“人气王”

截至6月30日晚间,已有超过20家券商公布了7月金股组合,去重后涵盖200余只个股。从行业来看,白酒、社服、电力、机械等板块人气高涨。

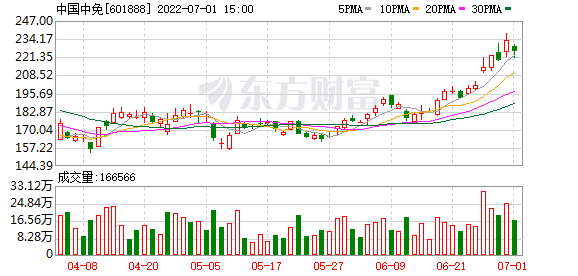

随着疫情的复苏,中国中免成为最受券商青睐的“人气王”,在目前已经披露7月金股的22家券商中,有11家都将其选为本月金股,占比高达50%,这其中包括国信证券、招商证券、太平洋证券、中信证券、财通证券等等。值得一提的是,在刚刚过去的6月份,中国中免就被8家券商列为当月金股,单月上涨近32%,而7月“免税茅”的人气再上一层楼。

白酒股也时隔数月再次被券商“批量”推荐,包括贵州茅台、五粮液、泸州老窖等白酒股均被不少于3家券商列为7月金股。此外,保利发展、国联证券、泰格医药、TCL中环、恒生电子、上机数控等标的也获得3家券商推荐。

价值还是成长?

从券商7月金股策略来看,疫情修复主线及半年报业绩受到券商普遍关注。

比如,国盛证券认为,中期来看,市场的潜在压力来自于货币、出口,而支撑则来自于信用、内需,以及上游成本的回落。国盛证券建议在配置方面战术上回归业绩确定性,长线布局大消费+科创50。

中泰证券认为,整体而言,在流动性宽松和经济复苏预期强化的背景下,市场活跃度有望延续,但考虑到短期涨幅过大与中报潜在不确定性,指数后续进一步大幅上行的动能不足,当前位置建议淡化择时,更加注重结构选择。配置思路上,建议围绕疫后复苏和中报业绩两条主线进行配置,诸如受益防疫政策变化的出行链、受益房地产销售复苏的地产链等。

券商中国记者注意到,随着行情不断上涨,券商策略主要分歧在于风格是否会发生切换,后市成长还是价值占优。

一部分券商认为,市场风格有望从成长向消费切换,警惕前期热门赛道的潜在风险。比如,浙商证券金工观点认为,热门赛道注意刹车,市场风格成长向消费修复逻辑漂移。AlphaCY 智能投研系统显示,汽车链持续上涨面临阻力。6月末延续至7月可考虑适当增加酒店餐饮、航空机场、家电、家居、医药生物等配置权重。

不过,仍有相当一部分券商仍然更看好成长风格。

比如,平安证券认为,市场仍将以成长结构性行情为主,在经济结构性复苏、政策仍然宽松、流动性整体充裕的背景下,成长板块中期仍有望震荡向上。结构上建议关注两条主线:一是成长高景气主线,包括新能源(光伏/风电等)、汽车电动化和智能化(整车、电池、汽车电子、智能驾驶系统、零部件等)等产业链;二是困境反转主线,其中,场景消费有望随着疫情好转和防疫边际缓和而逐渐恢复,关注酒旅、餐饮等;另外,随着平台经济监管回归常态,数字经济建设持续推进,互联网企业也有望修复。

开源证券认为,应切换掉“熊市思维”,拥抱更大空间,预计三季度A股仍有进一步上涨动力与空间。开源证券建议具体行业重点配置两大方向:一是受益于增量流动性、景气向上的新能源、半导体和军工,尤其重视“毛利率+营收”双升的行业,包括电池、电机电控、储能、光伏、风电、军工等;二是基本面高度依赖于流动性的券商。

中信建投证券认为,配置思路上,量的方面成长凭借自身超预期的需求韧性依旧占优,叠加二季度业绩预期逐步明朗,相对景气的集中将继续支撑风格相对收益表现,建议继续配置二季报预期及景气较佳的新能源车、光伏、军工等;其次在价的层面关注受益PPI-CPI收敛与疫后修复品种,优选1)PPI下行带动成本压力减弱预期且需求传导良好的中下游制造业,如汽零、风电等;2)CPI上行带来盈利改善预期的消费,关注白酒、养殖链、医疗等。

还有一些券商则倾向于成长及价值均衡配置。

比如,长江证券认为,剩余流动性十分充裕,经济、盈利边际修复下,风险偏好大幅抬升,微观增量资金显著改善。中美经济、货币周期错位下,股市或持续“脱钩”。长江证券表示,仍建议成长价值平衡。行业配置方面,成长风格中,仍然推荐军工、电动车;价值风格中,仍然推荐油气、农产品链;后续重视海内外共振的绿电产业链。

银河证券认为,临近年中时点,在A股反弹了一段时间之后将进入分化期。7月上市公司的中报业绩开始披露,业绩驱动将成为市场的核心主导因素。因此该券商建议战略性布局汽车、半导体、电新等受政策利好的高景气板块,以及白酒、医药、农业、大金融等具有较强的防御性的板块,均衡配置成长与价值,把握中长期投资机会。

(文章来源:券商中国)

文章来源:券商中国