7月1日,网上流传的一张图片搅动了光伏行业的平静。该图片有显示,光伏组件厂出现大面积停产,涉及的组件厂包括顺风光电、无锡尚德、大恒能源、腾晖光伏、晶澳科技(002459.SZ)、协鑫集团等。

据界面新闻了解,目前头部企业未出现停产,但二、三线组件厂商可能出现拿不到上游货源、价格承压严重的情况。

6月29日,中国有色金属工业协会硅业分会数据显示,当周国内多晶硅价格延续涨势,单晶复投料、单晶致密料、单晶菜花料成交均价涨幅都在5%左右。

其中,国内单晶复投料价格区间在28.5万-29万元/吨,成交均价为28.63万元/吨,硅料价格续刷历史新高。

组件价格也在被迫上涨。PV InfoLink统计显示,单玻182mm和210mm尺寸的单晶组件价格最高均涨至1.97元/W;双玻两种尺寸的组件最高每瓦均涨至1.99元。

光伏组件属于光伏制造产业链末端,上游是电池,再到硅片和硅料;下游是光伏发电系统,对接光伏电站开发商。

据界面新闻了解,当组件价格超过1.85元/W时,组件利润会被大幅压缩;若价格达到2元/W高位,下游电站接受度有限,采购量将明显降低。

去年,国内组件龙头的成本压力就已较大,向终端客户传导较慢,导致销售毛利率较上年出现不同程度的下降。

今年组件即将重回“2元时代”,国内组件商的抗压能力如何?下游需求是否发生变化?组件商们目前又有哪些需要解决的问题和挑战?

龙头承压能力如何?

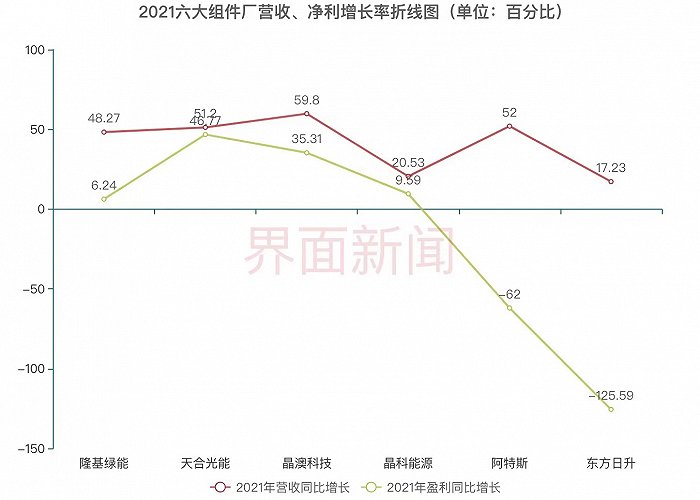

全球前六大组件商分别为隆基绿能(601012.SH)、天合光能(688599.SH)、晶澳科技(002459.SZ)、晶科能源(688223.SH)、阿特斯(CSIQ.US)和东方日升(300118.SZ)。

中国光伏协会数据显示,去年中国大陆光伏组件产量达到181.8 GW.上述六大组件商同期出货量达到132.69 GW,占比达73%。

在产业链涨价的背景下,去年隆基绿能、天合光能、晶澳科技的出货量仍维持着较高增长态势,同比增幅均超过50%;晶科能源和东方日升的增速较小。

数据来源:公司财报制图:马悦然

作为组件和硅片双环节老大,去年隆基绿能的营收高达809.32亿元,几乎是组件“老二”天合光能的两倍。天合光能、晶澳科技、晶科能源营收水平相差不大,均超400亿元。

净利方面,隆基绿能最高,达90.86亿元;第二是晶澳科技,为20.39亿元;之后天合光能、晶科能源、阿特斯;东方日升则亏损0.42亿元。

数据来源:公司财报制图:马悦然

数据来源:公司财报制图:马悦然

就营收增长率而言,除晶科能源和东方日升相对较低外,其他四家公司均在30%以上。

净利同比增速方面,天合光能增速最高,其次是晶澳科技、晶科能源和隆基绿能;阿特斯和东方日升则出现较大程度下滑。

除上游原料成本压力外,阿特斯和东方日升均受到境外运输价格大幅上涨的制约。阿特斯八成以上市场在境外;东方日升境外收入占比约六成。

整体而言,在上游原材料价格高涨的市场环境下,一体化企业的优势尤为明显,可以较好地抵御成本压力。

(文章来源:界面新闻)

文章来源:界面新闻