紫金矿业(601899.SH)单季业绩再创新高。

7月8日晚间,紫金矿业披露的上半年业绩预告显示,公司预计2022年上半年度实现归属于母公司所有者的净利润约为126亿元,与上年同期相比将增加约60亿元,同比增加约91%;预计2022年扣非归母净利润约为119亿元,同比将增加约58亿元,同比增加约95%。

这意味着紫金矿业连续两个季度盈利超过60亿元。一季度归母净利润为61.24亿元,可得第二季度归母净利润约为64.76亿元。再之前,公司连续三个季度单季净利润为超40亿元的规模。

丰厚的矿产资源储备是紫金矿业的“护城河”。业绩暴增的原因也在于产品量价齐增,尤其是旗下三大世界级铜矿建成投产。

公告称,紫金矿业业绩增长主要得益于下属的塞尔维亚紫金铜业、刚果(金)卡莫阿铜业及西藏巨龙铜业等一批主力矿山如期建成投产、达产,公司主营矿产品金、铜等产量同比大幅上升,其中矿产铜产量上升约70%,矿产金产量上升约22%。

同时,报告期,紫金矿业矿产金、矿产铜销售价格同比上升约2%、3.6%。此外,还有部分联、合营公司盈利能力提升。

普华永道发布《全球矿业报告2022》显示,在2022年度全球矿业公司40强榜单中,以全球上市矿业公司年终市值排名,紫金矿业位列总榜第11位、中国矿企第2位。总榜第5位,中国矿企首位为以煤炭为主的中国神华(601088.SH)。

值得注意的是,紫金矿业今年仍在不遗余力地布局上游资源,尤其将重心放在热门风口新能源矿种—锂矿资源上。

6月底,紫金矿业刚披露一则18亿元收购湖南厚道矿业有限公司(下称厚道矿业)71.14%股权的公告。

截至2021年底,厚道矿业虽净资产只有8,573万元,去年无销售收入,净亏损为678万元。不过,其持有湘源锂多金属矿采矿权100%权益,原业主以开采锡、钨等脉状矿产为主,经过重新评价,该矿为大型云英岩型低品位锂矿床,可以大规模露天开采。

紫金矿业与厚道矿业剩余股权的实际控制人王明悦签署《合作开发框架协议》,双方将通过合建矿业开发公司和锂冶炼公司对湘源锂多金属矿项目进行开发和冶炼。矿业开发公司中,紫金矿业持股66%,王明悦持股34%;锂冶炼公司中,王明悦持股66%,紫金矿业持股34%。

据公告称,湘源锂多金属矿拥有资源储量氧化锂87.4万吨,折合216万吨碳酸锂当量。

公告称,矿山拟采用大规模露天开采,初步规划按1,000万吨/年规模建设矿山,年产锂云母含碳酸锂当量6-7万吨,同时将配套建设碳酸锂及氢氧化锂冶炼项目。

同时,矿山将率先重启30万吨/年的采选系统。在资源进一步增储情况下,矿山有将采选规模扩展到1,500万吨/年的可能性。

此前,紫金矿业已完成对阿根廷3Q盐湖和西藏拉果错盐湖的全面收购,这是紫金矿业首次实现国内硬岩锂资源布局突破。

紫金矿业在其公众号发文表示:“本宗交易完成后,紫金矿业控制的‘两湖一矿’碳酸锂当量资源量将超过1000万吨,远景规划年产能有望突破15万吨碳酸锂当量,均将进入全球前10、国内前3的水平。”

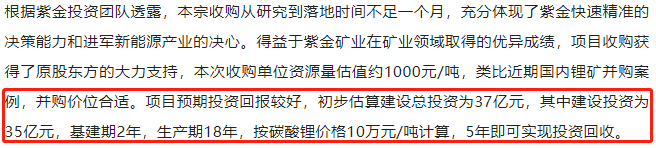

文章中还披露了此项投资回报测算。“初步估算建设总投资为37亿元,其中建设投资为35亿元,基建期2年,生产期18年,按碳酸锂价格10万元/吨计算,5年即可实现投资回收。”

来源:紫金矿业公众号

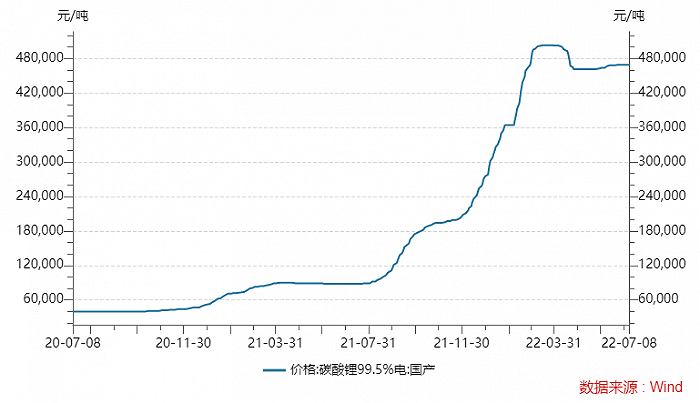

碳酸锂价格近一年大幅走高,由一年前8.8万元/吨涨至最高超50万元/吨,近几月仍居高不下,最新价格仍有46.90万元/吨。

光大证券有色首席分析师王招华认为,紫金矿业此前已参股刚果Manono锂矿、收购阿根廷3Q盐湖和西藏拉果错盐湖,加上此次收购将使公司锂资源储量超过1000万吨,并在2025年拥有碳酸锂产能11万-12万吨/年。

这是什么概念?全球锂头部企业赣锋锂业(002460.SZ)2021年年报显示计划于2025年形成年产30万吨碳酸锂当量产能。

紫金矿业还表示,公司全面部署资源找矿增储等事项,将争取把握当前锂产品价格高企时机,加快湘源锂多金属矿开发进度,快速建设、快速投产、快速贡献效益。

可见,除基本盘外,紫金矿业将未来的增长重心已落在锂矿业务上,未来新能源产品的价格波动也将一定程度上影响着公司的盈利能力。

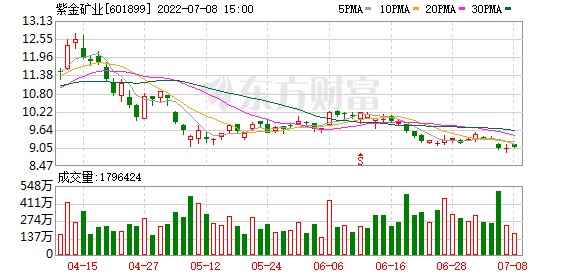

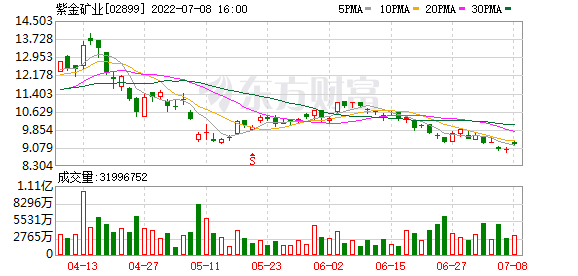

紫金矿业近期股价却未有起色,年内小幅下跌4.53%,收于9.07元/股,最新市值超过2300亿元。

(文章来源:界面新闻)

文章来源:界面新闻