上市公司中,有苦于现金流的,也不乏为“钱太多”而发愁的。

7月7日晚间,A股近10家公司发布了拟使用闲置资金购买理财产品的公告。

时代财经梳理发现,涪陵榨菜(002507.SZ)最为“豪爽”,拟使用不超过62亿元购买理财,而这笔资金远远超过一季度末公司的账面现金。

消费股中的东鹏饮料(605499.SH)也抛出了理财计划,公司称拟本期使用6亿元用于购买大额存单等产品,全年用于理财资金约50亿元。

时代财经注意到,公司用闲置资金购买理财产品,不外乎是想在主业之外增加一部分收入,也有的出于套期保值考虑。

比如怡亚通(002183.SZ)称,全年拟使用不超过80亿元用于购买理财产品,同时称将以不超过80亿美元用于金融衍生品交易。

而纵观上述公司的财务状况,大额理财规模实际上与账面现金有所差距,如何把控风险?而对于中小股东来说,公司理财收益能否反映在到手的分红中?

7月8日,广科咨询首席策略师沈萌在接受时代财经采访时分析称,闲置资金是上市公司利用股价波动进行低成本融资的结果,把这部分资金用于理财,则属于公司降低成本融资进行低效率管理的方式。

沈萌同时指出,“这其实也侧面说明上市公司并非以全体股东利益最大化作为目标,或许只体现出控股股东的少数利益。”

理财规模超过账面资金

东鹏饮料7月7日晚间公告了拟使用闲置资金购买理财的计划。本次拟使用不超过6亿元购买大额存单等,而2022年全年用于理财的资金约为50亿元。

时代财经注意到,有着“中国红牛”之称的东鹏饮料,账上虽然不缺钱,但也并非宽裕。财报显示,截至今年一季度末,公司账面资金为16.96亿元,而合计负债达到49.73亿元。

7月8日下午,时代财经以投资者身份致电东鹏饮料,相关人士表示,“这是经过董事会和股东大会审议的,目前的理财资金(规模)在合理范围内。公司的考虑也是增加一部分额外收入,不会影响到财务状况。”

根据东鹏饮料公告披露,公司最近十二个月使用自有资金进行现金管理总规模为43亿元,目前收回本金7亿元,区间实际收益为491万元。

财报显示,东鹏饮料今年一季度实现营收9.66亿元,同比下降14.73%;归母净利润亏损7704万,同比下降248.23%。

“上半年来看的话,公司原材料受油价上涨影响比较大,整个行业利润都在承压,下半年不好说,要看趋势。”前述东鹏饮料人士告诉时代财经。

同日,时代财经致电东鹏饮料董秘刘丽华,其以窗口期为由拒绝采访。

对于此次理财计划,有股民在股吧评论表示,“这么多的闲钱,强烈建议一年分红两次!”

(来源:东鹏饮料股吧)

其实,在东鹏饮料上市首年,其对股东分红称得上“大方”。

2021年东鹏饮料财报中称,向全体股东每10股派发现金股利15.00元(含税),共计派现金股利6亿元,这笔钱占到了2021年扣非净利润(10.84亿元)的55%以上。

一年前的7月7日,东鹏饮料股价盘中触达285.7元,这是公司刚上市两个月的高光时刻。

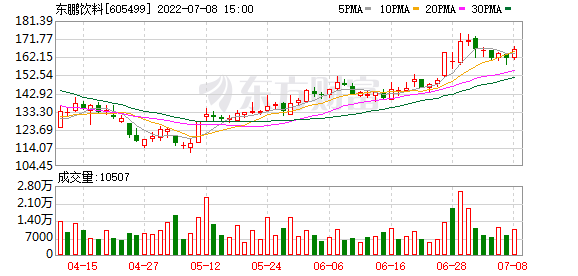

不过截至今年7月8日收盘,该股已距高点跌超35%,报收166.5元/股,总市值666亿元,较一年前蒸发近477亿元。

Wind数据显示,截至一季度末,东鹏饮料股东户数为2.2万户,较上期增加7.43%。

除了东鹏饮料,涪陵榨菜的现金理财计划也备受关注。

时代财经根据涪陵榨菜7月7日晚间公告梳理得知,该公司拟在三年之内使用不超过30亿元闲置自有资金及在一年内使用不超过32亿元闲置募集资金购买理财产品(资金来源包括此前产品赎回的本金及利息),而截至当前,涪陵榨菜使用闲置自有及募集资金进行理财未到期余额合计37.5亿元。

截至一季度末,涪陵榨菜货币资金为28.69亿元,负债合计为7.5亿元。而根据一季报披露,报告期内公司理财收益为2101万元。

对此,涪陵榨菜股吧也炸锅了,“最瞧不起那些拿着定增的钱去买理财产品的大股东”“定增的钱都一年多了还躺在账上,资金使用效率低下”“现在股价比去年增发价还低,公司为什么不增持股票”……

(来源:涪陵榨菜股吧)

7月8日下午,涪陵榨菜相关人士回应时代财经称,“钱放在银行里边也没有多大的收益,买理财是为了提高收益率,主要以风险比较低的保本型产品为主,都是十二个月以内的短期(理财产品)。”

该人士还强调,“这笔资金后续是要投入项目的,只是暂时闲置所以拿来理财。”

分红方面,根据涪陵榨菜2021年财报中的方案,公司以未分配利润向全体股东每10股派发现金股利3.50元(含税),共计派现金红利3亿元,分红金额大约占到其2021年扣非归母净利润(6.94亿元)的43%。

受原材料价格上涨压力,食品饮料行业的确普遍承压。财报显示,涪陵榨菜今年一季度营收6.89亿元,同比下降2.88%;扣非归母净利润1.95亿元,同比下降3.08%。

二级市场对涪陵榨菜信心似乎不足,该股股价自7月份以来连续走低,截至7月8日收盘月内已经下跌8.43%。

时代财经注意到,近期券商对消费板块行情较为看好,如开源证券认为,进入三季度后,终端消费基本恢复至正常水平,补偿性消费与补库存因素告一段落,估计三季度大众品回款增速环比二季度可能回落,但应好于上半年整体增长。

沈萌分析称,“即使是消费预期回暖,(消费类)上市公司的产能空置率也足以满足,不需要额外进行产能建设的扩张。”而这一点,或许也是公司账面资金“无处安放”的原因所在。

计划买616亿理财,去年分红才一个亿

与此同时,也有公司出于套期保值的考虑而大肆购买金融衍生品。

比如从事全球供应链业务的怡亚通,其公告称2022年度累计购买低风险理财产品总量不超过80亿元。除此之外,公司预测2022年度金融衍生品交易合约量不超过80亿美元(包括但不限于国际、国内产生的金融衍生品交易、远期、掉期合约等)。

若按此计算,怡亚通2022年全年用于理财的资金规模约合人民币616亿元。财报显示,截至今年一季度末,其货币资金为112.77亿元,负债达到345.71亿元。

7月8日下午,怡亚通相关人士回应时代财经称,“往年公司都会使用部分闲置资金用来购买低风险的理财产品,这个80亿的数值只是公司对今年购买理财产品的最高限额,实际上数额将会远远低于这个数字。”

该人士还透露,本期具体将会购买多大数额的理财产品,尚未有准确的讯息。

而根据怡亚通2021年分红方案,公司拟向全体股东每10股派息0.4元,合计现金分红总额1.03亿元。公司2021年扣非归母净利润为4.34亿元,分红金额占比23.73%,而当年可分配利润为12.58亿元。

今年以来,怡亚通业绩处于下滑状态。一季度其营收140.94亿元,同比下降24.61%;扣非归母净利润3900万元,同比下降62.92%。

对于上市公司大手笔买理财的做法,沈萌的观点是,“如果公司没有更好的资本增值规划,就应该将闲置资本归还投资者,让投资者自主选择其他收益计划,否则上市公司就等于变相剥夺了投资者评估机会成本的权利。”

(数据来源:公司财报;时代财经制表)

(文章来源:时代财经)

文章来源:时代财经