在海外市场,“股神”巴菲特再度加仓西方石油引发市场各方关注。

美国证券交易委员会(SEC)披露的最新文件显示,伯克希尔分别于周二和周三买入1200万股西方石油,累计耗资约6.98亿美元。

值得注意的是,这已经是巴菲特5月以来第五轮加仓西方石油。截至目前,伯克希尔总计持有西方石油的1.754亿股股票,价值108亿美元(约合724亿人民币),持股比例增至18.7%。

除了正股外,伯克希尔还有8390万股西方石油的认股权证。由于伯克希尔不断买进西方石油股份,市场猜测巴菲特最终有可能会买下整个西方石油公司。

巴菲特大举买入石油股的操作也引发国内私募的效仿。网红私募大腕梁宏旗下希瓦资产过去一个月大幅买入港股油气股,并加到了重仓位置。

有投资者质疑梁宏投资油气股的策略,“别忘了你是私募基金,投资者需要短期业绩,巴菲特是保险公司,比亚迪可以拿几十年,完全两种投资逻辑。忘了这一点,等于零。”

2个月5度加仓西方石油,酝酿大动作?

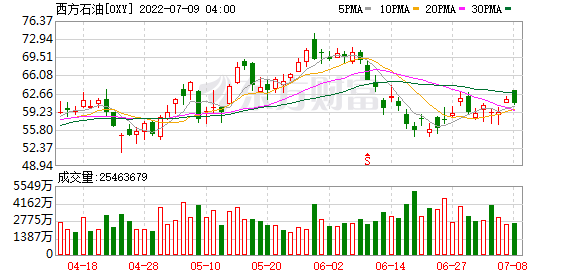

7月7日,巴菲特旗下伯克希尔哈撒韦公司在向美国SEC提交的文件中披露,本周又购买了1200万股西方石油公司的股票,持股比例增至18.7%。此次购买于周二和周三进行,共花费了约6.98亿美元,买入的价格介于57.26-59.05美元,平均价格为57.94美元/股。

截至目前,伯克希尔总计持有西方石油的1.754亿股股票,价值108亿美元,持股比例增至18.7%。

值得注意的是,这已经是巴菲特5月以来第五轮加仓西方石油。今年5月,伯克希尔分别于2日-3日、10日-12日两轮增持西方石油公司,共计约680万股。

6月,伯克希尔分别于17日至22日,共购入了955万股西方石油,共耗资5.29亿美元(约合人民币36亿元);28日至30日,伯克希尔耗资5.82亿美元(约合人民币39亿元)购入了990万股西方石油股份。

今年3月,伯克希尔更是在14天内密集购入1.06亿西方石油的股份。一季度,伯克希尔共增持西方石油1.36亿股。

除了正股外,伯克希尔还拥有以50亿美元购买8390万股西方石油的认股权证,这些认股权证是在西方石油公司2019年收购阿纳达科公司(Anadarko)的交易中获得的,当时该公司为这笔交易提供了资金。

值得注意的是,该认股权证的行权价为59.624美元,略低于该股周四61.47美元的收盘价。目前伯克希尔尚未行使这部分认股权证。行使后,伯克希尔对西方石油的持股比例将超过27%。

由于伯克希尔不断买进西方石油股份,市场猜测巴菲特最终有可能会买下整个西方石油公司。如果持股比例达到20%,伯克希尔可能会考虑进行会计调整,以便将其在西方石油公司收益中所占的比例计入自己的业绩。

国内百亿私募“抄作业”

由于原油价格飙,今年的能源股可谓炙手可热。

早在去年四季度,伯克希尔持有的约3800万股、价值45亿美元的石油股雪佛龙。今年一季度,伯克希尔大举加仓雪佛龙至1.59亿股,期末持股市值达到259亿美元。

此番巴菲特加仓西方石油后,伯克希尔共增持西方石油1.36亿股,价值108亿美元。巴菲特手上持有雪佛龙和西方石油的股票总价值已经高达367亿美元(约合2500亿人民币)。

财报显示,西方石油第一季度营业收入为83.49亿美元,同比增长52.38%;归属股东的净利润为47亿美元,2021年同期净亏损为3.46亿美元。按照业务划分,西方石油第一季度石油和天然气净销售额为60.75亿美元,一季度偿还了33亿美元债务,占其债务的12%。

在亮眼业绩的助推下,西方石油今年股价大涨113.96%。

在2022年的股东大会上,巴菲特曾谈到他对西方石油的巨额投资。他表示,西方石油公司年报很好,所以才决定投资其中。“收购西方石油的股份,我们感到非常高兴,一天能够生产至少1100万桶的石油,在美国要找1100万桶的石油,在全世界来讲都是非常有价值的。”

易同投资董事长党开宇此前接受券商中国记者专访表示,巴菲特买西方石油,他的评价是“西方石油董事会做的每一个决定都很完美”,西方石油的董事会所做的事情,就是减少资本开支,增加分红。从红利股的角度去投资,而不完全是依赖于石油价格的大幅上涨。

值得注意的是,巴菲特大举买入石油股的操作也引发国内私募的效仿。百亿私募希瓦资产近一个月大幅买入港股油气股,并加到了重仓位置。

之所以高配油气股,希瓦资产创始人梁宏认为油气股并非成长股,但估值极低,持有远好于现金。短期股价会受到油价或者外资资金面抛售影响,但是长期价值远远好于现金,所有持有的回报就是估值修复和分红再投。如果把这部分股票理解为现金类资产,那么现在就是70%-75%持仓。

有投资者质疑梁宏投资油气股的策略,“别忘了你是私募基金,投资者需要短期业绩,巴菲特是保险公司,比亚迪可以拿几十年,完全两种投资逻辑。忘了这一点,等于零。”

梁宏回复称,“这个观点我不认同,我的投资理念就是我认为对的投资就做,不对的投资不做。业绩是短期还是长期只有事后知道。不管是基金的钱,还是我自己的钱我都会同样配置。我也说过基金的钱我会当做自己的钱一样配置。短期业绩不好那也没办法。我不会为了结构化行外里面的结构化去摸索,而是遵循自己认为对的投资理念。客户接受不了我没办法。”

(文章来源:券商中国)

文章来源:券商中国