近日,“股神”巴菲特搭档查理·芒格旗下的报纸和软件公司Daily Journal向美国证监会提交了最新持仓报告。根据该报告显示,截至第二季度末,Daily Journal投资组合与第一季度末相比持仓和股份数并没有任何变化。

具体来看,美国银行依然是Daily Journal中第一大重仓股,在投资组合中占比40.93%,第二大持仓股为富国银行,占比35.64%,第三大持仓股为阿里巴巴,占比19.5%,第四大持仓股美国合众银行,占比3.68%,第五大重仓股韩国钢铁公司浦项钢铁,占比0.25%。

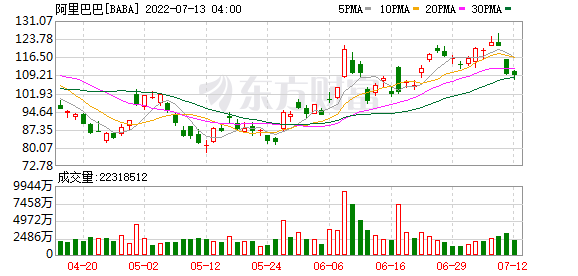

由于美股第二季度整体表现不佳,纳指、标普深陷技术性熊市,芒格的持仓市值从2.13亿美元跌至1.75亿美元。

今年一季度,在经历了阿里巴巴一年股价腰斩后,芒格选择将其持有阿里的股票仓位砍半,从去年年底的约60万股削减至30万股,持仓占比由2021年末的27.65%降至15.35%。

市场认为阿里股价的持续走低让芒格的信心受到明显打击,因此外界对他第二季度的持仓格外重视。此次选择对阿里按兵不动,证明了芒格依然押注阿里的竞争力。

2021年一季度,芒格首次建仓买入阿里巴巴,随后持续加仓,去年四季度,芒格旗下的Daily Journal 翻倍增持阿里巴巴,持仓股数增至60.206万股。

在一年一度的Daily Journal股东会上,芒格曾表达其对阿里巴巴的看法。

他认为阿里巴巴竞争力很强,即便在竞争激烈的零售领域也有极佳竞争力,“投资阿里巴巴是让我感到舒适的投资决策。”

多年以来,芒格一直担任Daily Journal的董事长,并在巴菲特旗下的伯克希尔哈撒韦公司担任副董事长。

今年3月,Daily Journal宣布,已逾98岁的芒格将辞去公司董事长一职,但仍然拥有一个董事会席位。公司还在监管文件中特别强调,芒格将继续特别关注他过去参与过的事情,包括公司的证券投资组合。

今年2月在Daily Journal的年会演讲上,芒格谈及他为何建仓阿里巴巴而巴菲特却并未加仓时表示:“就跟很多其他聪明人一样,沃伦喜欢在他自己感到放心的领域投资。出于一些原因,对于中国,我的放心程度比他更胜一筹。”

当时芒格还强调,在中国投的每一块钱都(比美国)更有优势,“他们所投资的公司相对于竞争对手更强,价格却更低。”

已有部分外资巨头开始减持

7月11日,比亚迪疑似遭到巴菲特清仓减持的消息引发市场高度关注。

港交所CCASS数据显示,比亚迪股份2.25亿股于7月11日被转让给花旗银行,市场人士从转让规模猜测,这些股份可能是来自巴菲特旗下的伯克希尔-哈撒韦公司。受此消息影响,港股比亚迪股份收盘重挫近12%,A股比亚迪收跌4.72%。

比亚迪对此回应称,根据港交所相关规则,大股东减持需进行权益申报,查阅香港联交所权益披露平台,未显示减持信息。

根据港信披披露规则,持股5%以上的上市公司大股东,在其持股权益增减持达到一定标准时,需在3个交易日内申报。据港交所最新数据,在比亚迪大股东持股变化披露中,尚未发现有5%以上股东最近申报持股增减持。

目前为止,伯克希尔尚未针对“减持比亚迪”的传言作出官方回应。

尽管巴菲特清仓减持比亚迪的传言可能只是一场误会,然而在经历了近两月的大幅外资流入之后,部分外资巨头确实已经开始对行业相关龙头股进行减持。

据欧洲资管巨头安本资管旗下基金公布的6月末持仓数据显示,趁着新能源、消费、互联网等行业反弹,安本已对相关持仓股票进行了减持。

安本标准中国A股股票基金公布的数据显示,截至6月末,中国中免被减持10.86%持仓股份,宁德时代被减持14.22%持仓股份,泰格医药也被减持4.92%持仓股份,美的集团是前十大重仓股中唯一一只获加仓的股票,环比增持幅度达8.98%。

安本资管旗下另一只中国股票基金,安本标准中国股票基金持仓主要以互联网股票为主,其中阿里巴巴减持幅度最大,达到12.07%。消费股中,对中国中免减持幅度达18.07%,贵州茅台减持幅度达6.41%。

与此同时,该基金也加仓了美团、网易等,其中网易增持幅度达35.11%,京东增持幅度达8.5%。

安本资管旗下安本环球中国股票基金则减持了阿里巴巴10.94%持仓股份,减持了宁德时代14.02%持仓股份,隆基绿能也被减持15.75%持仓股份,中国中免被减持8.77%持仓股份。

全球资管巨头贝莱德也对相关重仓股进行了减持,美团、京东、贵州茅台均在减持名单中。不过与此同时,该基金还对金融股进行了大幅加仓。

截至6月末,贝莱德中国基金前十大重仓股中,美团被减持10.47%,京东也被减持15.29%,贵州茅台被减持15.53%。而东方财富6月首次获该基金重仓买入,6月末持仓占比2.88%,位列第九大重仓股。招商银行H股同样获增持51.65%持仓股份,6月末持仓占比4.05%,位列第四大重仓股。

国际投行仍看好中国股票

在全球市场低迷之际,中国股票市场表现出逆势震荡反弹的较强韧性,持续吸引国际资本的关注。

花旗银行策略分析师Robert Buckland等在近期报告中表示,将中国股票升为“超配”,因为目前估值相对有吸引力,并且在全球货币政策收紧之时,中国政策偏向宽松。

报告显示,花旗对未来12个月亚洲整体前景持乐观态度,MSCI亚洲(日本除外)指数有望获得双位数上涨。因相对于其他主要经济体,亚洲市场的估值合理,并且通胀压力温和,经济或将受益于重新开放及其他政策支持。

美银证券中国股票策略分析师Winnie Wu在周三表示,看好中国股票。尽管新冠肺炎疫情仍存在潜在波动,但从更大的角度来看,企业盈利、业务中断、新冠肺炎疫情最糟糕时刻应该在第二季度就已经过去。

瑞银全球财富管理公司首席投资官马克·海菲尔也表示,今年下半年,中国股市将继续表现突出,并为中国保留了在亚洲股市中的最优先评级。

他表示,“我们预计中国股票将在未来几个月继续跑赢全球股票,这可能有利于亚洲各大市场的表现,中国的政策支持应会提振周期股、价值股以及部分电商平台企业。”

瑞银认为,对于有持股能力并长线布局的投资者而言,熊市往往是逐步加仓重要结构性主题的良好入场时机,比如人工智能、大数据和网络安全以及亚洲的新经济龙头股等等。

(文章来源:股市动态分析周刊)

文章来源:股市动态分析周刊