7月13日,诺亚控股(6686.HK)正式在港交所挂牌上市,成为首家实现港股美股两地上市的中国独立财富管理机构。

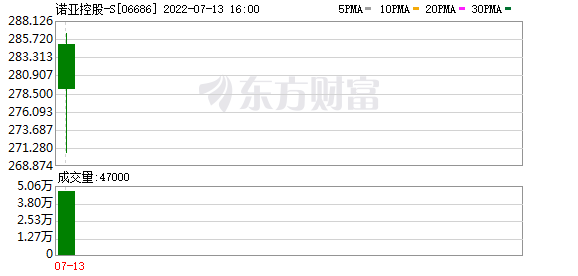

参照纽交所每股存托股于7月5日(定价日前的最后交易日)的收盘价等因素,诺亚此次上市发行价为292港元。不过,今日甫一开盘其股价便遭遇破发,早盘一度下挫至跌逾7%,随后跌幅收窄,截至收盘,报279港元,跌幅4.45%,总市值87亿港元。

公开信息显示,此次诺亚控股全球发售(不含绿鞋)共计1,100,000股,募资净额2.7亿港元,由国际发售和香港公开发售共同构成。其中,国际发售发行股数为990,000(不含绿鞋),获5.9倍超募;香港公开发售发行股数为110,000(不含绿鞋),获3.3倍超募。

诺亚控股是目前国内最大的第三方财富管理机构,2007年获得红杉资本注资。2010年,诺亚登陆美国纽交所上市。而在此次在港挂牌上市后,诺亚维持纽交所上市不变,属于二次上市。

谈及缘何在这一时点选择赴港二次上市,诺亚CFO潘青在今日的媒体见面会上表示,“诺亚是200家中概股中第23家实现在港上市的,据我所知,还有很多公司仍在排队。”

“《外国公司问责法案(HFCAA)》出台后,很多中概股被戴上‘预摘牌’的帽子,一旦发完21年年报之后就会自动进入退市倒计时。所以其实我们没有太多时间去主动选择上市的时间点,只能尽快推进。”潘青称。

潘青表示,“回港上市的第二个原因是我们认为与大多数中概股一样,当前诺亚在纽交所的股价已经脱离了基本面。由于存在退市风险,很多投资机构是没有办法加仓的。”

Wind数据显示,271家中概股中,今年以来股价跌幅超80%的达19家,上百家中概股股价腰斩。诺亚财富也未能幸免,今年以来其美股股价也跌去近40%,截至7月12日美股首盘报18.16美元。

公告显示,诺亚控股此次上市募集资金约3.2亿港元,潘青坦言,此次上市并不以募资为目的。“我们一共就发了3.5亿港元左右,我们的董事会以及投资者都认为诺亚美股股价被大幅低估,所以在港上市更多是出于战略布局的考量。”

诺亚的主营业务分为财富管理和资产管理(即歌斐资产管理)两大板块。2021年公司的活跃客户总数超4.2万名,资产管理规模为1,560亿元人民币。2021年,诺亚的国内及海外业务分别占总收入的76.6%及23.4%。截至2021年底,诺亚于中国内地的84个城市以及于中国香港、中国台湾、纽约、硅谷和新加坡开展业务。

受疫情和市场环境影响,诺亚一季度营收和净利润同比下滑明显:营收7.96亿元,较2021年同期的12.25亿元的下降35.0%;归属于普通股东的净利润为3.05亿元,较2021年同期的4.54亿元下降32.8%。

市场下行期,部分高净值人群面临财富缩水的风险,投资者避险情绪浓厚,在此背景下财富管理机构应采取何种策略以应对挑战?

“我觉得一定要让投资者理解风险是不能消除的,一个负利率叠加通胀高涨的时代,只要你的通货膨胀率超过银行存款都是赔钱的。如果从投资管理角度看,风险没有办法消除,金融活动本身就是要经营和管理风险。因此对于投资者而言,资产配置很重要,不能单一追逐安全的产品,而是要建立一个投资组合实现财务规划目标。”诺亚控股创始投资人、执行董事章嘉玉表示。

潘青则表示,“真正的财富管理不是帮助客户追涨杀跌,不管是在牛市还是熊市,理财师在真实的场景与新客户第一次见面的时候,绝对不会问他想买哪一款产品,而是问客户处于人生什么样的阶段?家庭组成是什么样?下一步的目标是什么?从这个角度来说,对客户财富管理需求的精准把握是十分重要的。在市场下行期间,客户的焦虑感是更高的,更需要财富管理服务。”

(文章来源:界面新闻)

文章来源:界面新闻