今日(7月20日)沪深两市全线高开,盘初惯性冲高之后,股指维持震荡整理,轻指数重个股行情再现。

从盘面上来看,军工产业链扛起领涨大旗,风电设备、医疗器械、工程机械、旅游酒店等板块涨幅靠前,其余行业与概念板块涨多跌少,局部赚钱效应仍存。

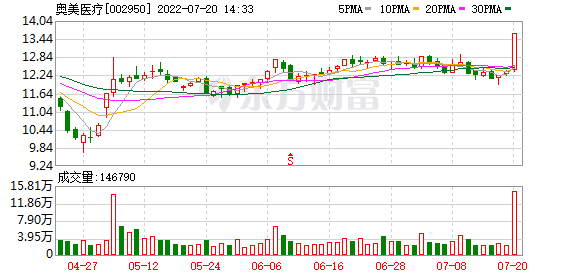

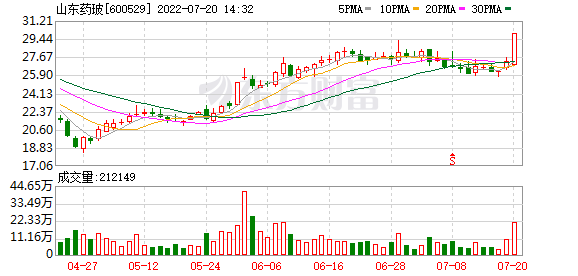

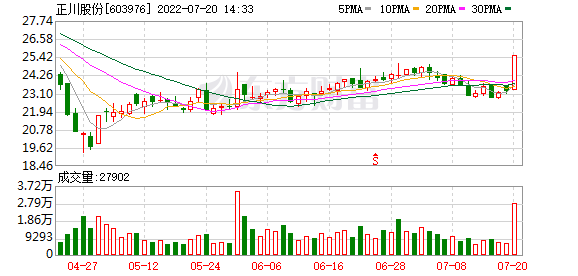

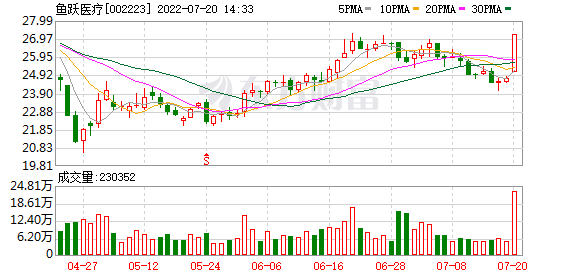

值得一提的是,在医疗器械板块之中,奥美医疗、山东药玻、正川股份、鱼跃医疗等涨停;在工程机械板块方面,华电重工涨停,川润股份、中际联合、大连重工等表现突出。

山西证券提出建议,重点关注和布局盈利能力强、具有较优防御能力及估值修复空间的大盘价值股和行业龙头,同时,随着中报预期的逐渐明朗,持续关注高成长的新能源和军工等板块。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

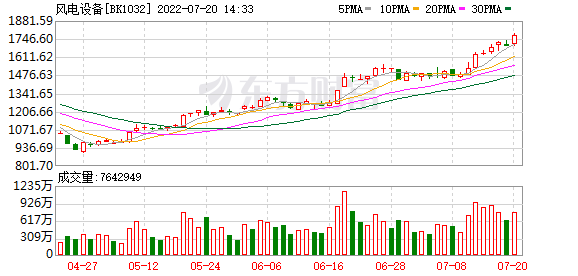

【主题一】风电设备

东吴证券认为,风电进入平价时代,陆风2022年需求旺盛,海风2022年招标放量,2023年恢复增长,原材料价格进入下行区间,零部件盈利有望改善,重点推荐零部件龙头。电网投资预计稳中有增,重点关注新型电力系统带来结构性机会。

兴业证券表示,随着风光基地启动叠加分散式风电在备案制驱动下提速,预计今年下半年风电行业的开工需求增加,风电主机招标价格有所回升,各零部件环节盈利能力也将随着出货量的高速增长和原材料价格的下降迎来修复,尤其是当前风电估值中枢仍处于低位,建议积极布局,推荐两条主线:一是原材料价格下降驱动盈利明显改善:日月股份、金雷股份、天顺风能、大金重工;二是格局向好,产业链地位突出:新强联、运达股份、东方电缆、明阳智能、三一重能,建议关注恒润股份。

平安证券指出,欧洲等海外海上风电市场蓬勃发展,未来具有较大的成长空间,国内海风制造企业凭借产品高性价比等优势已在海外市场取得订单突破,未来海外订单规模有望快速增长。建议重视这些具有出口能力的海风制造企业的成长性,推荐分别在管桩、海缆、风机方面获得欧洲订单突破的大金重工、东方电缆、明阳智能。

(截图来自平安证券研报)

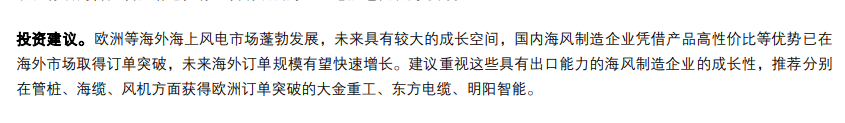

【主题二】医疗器械

华安证券提到,着力宏观+行业+公司+管理层等四个维度去做思考:宏观环境依旧存在不确定性(美国通胀加息、疫情散发等),但是我们置身其中无法改变;站在基本面和资金结构(医药基金和全行业基金对医药的看法差异和持仓)的行情点,今年集采政策持续推进落地(耗材集采-脊柱、国采医保谈判、联盟采等),另外,短期医药行业板块暂没看到明确的利好政策/变化,很多医药公司的估值都已经到了非常合理的区间,我们认为市场对集采的预期已经非常充分,一些集采政策落地带来大家对后续放量逐有预期。

国金证券表示,疫情影响逐步消退,关注暑期业绩窗口。局部疫情对线下诊疗的影响缓解,眼科、口腔等专科医疗服务旺季来临。招飞、征兵体检等刚性需求放量,网课时间延长,催化暑假屈光视光需求高涨。肿瘤医疗服务行业市场空间广阔,行业供需错配的矛盾突出。辅助生殖服务的改善型需求充沛,有望为民营辅助生殖机构贡献新的增长点。建议重点关注长期高效率运营、医疗质量优异、品牌效应突出的专科医疗服务龙头企业暑期业绩反弹机会。

该机构进一步分析,当前时点是加配医疗板块的重要机会窗口。一方面,随着第七批带量采购、关节和骨科集采的逐步落地,市场对集中采购的认知逐渐成熟,医药板块的政策预期和情绪基本已经触达底部。另一方面,医疗板块整体半年报业绩处于相对低位,Q3、Q4 反转和持续增长的空间较大,下半年企业有望实现估值和业绩的双重修复。

(截图来自国金证券研报)

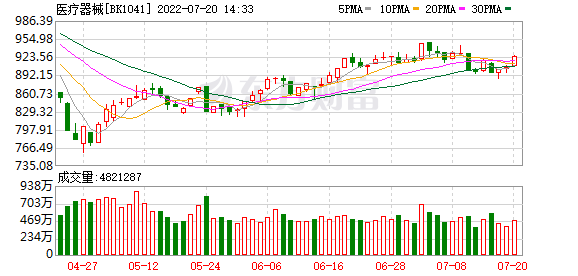

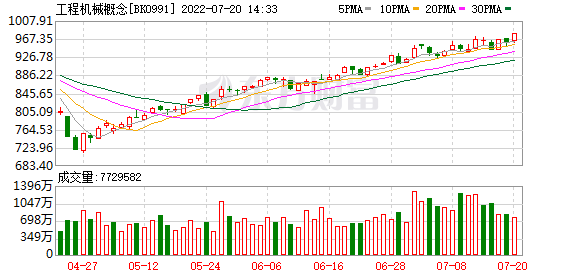

【主题三】工程机械

渤海证券提到,根据中国工程机械工业协会对26家挖掘机制造企业统计,2022年6月挖掘机销量约为2.08万台,同比-10.1%。分市场来看,6月国内销量约为1.1 万台,同比-35%,降幅持续收窄;出口9734台,同比+58.4%,保持高增速。政策面上近期国常会提出要通过政策性、开发性金融工具加大重大项目融资支持,预计下半年基建投资有望保持较高增速。综上我们建议重点关注工程机械龙头三一重工、中联重科,以及核心零部件生产商恒立液压。

国泰君安证券指出,挖机销量超预期,Q3有望迎来拐点。出口替代韧性依旧+电动化增效大势+去年下半年挖机销量低基数,7、8月挖机销量增速有望转正,推荐具备全球竞争力+电动化进展顺利的主机厂三一重工/徐工机械、海外大客户放量的零部件企业恒立液压、高空作业平台持续增长的国内巨头浙江鼎力。

(截图来自国泰君安证券研报)

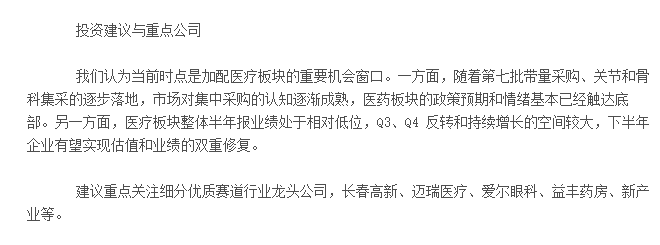

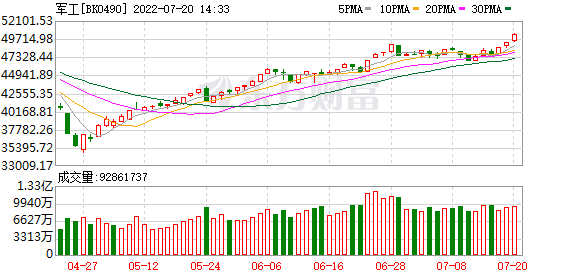

【主题四】军工

中泰证券表示,2022年军工投资首要把握高景气和长逻辑兼备赛道,其中航空制造和航空发动机具备较强的军民两用属性,成长空间广阔;航空发动机具备实战化演练消耗属性,需求持续性较强。其次要把握国企改革投资机会,2022 年是国企改革三年行动的大考之年,国有军工企业混改有望提速,改革红利有望加速释放。本轮军工行情有基本面支撑,板块成长确定性高,板块估值已进入上修通道,仍有较大修复空间,建议超配军工。

民生证券认为,军工国企改革从过去单纯的“资产注入”向“股权激励”等企业经营治理方面延伸,改革内涵更加丰富。展望下半年,我们预计将持续地兑现改革预期,并将对行情持续催化演绎。

结构化特点更加明显,行情有望拾阶而上。由于军工行业产业链较长,不同环节的核心变量不同,各环节或公司在业绩兑现上结构化特点明显。典型如上半年由于镍价剧烈波动对高温合金板块利润的冲击,这种变化是迅速且剧烈的。

从细分领域看:1)材料类企业预计业绩较好,镍价下降将显著减轻高温合金企业成本端压力;2)元器件公司前低后高趋势或将兑现,业绩和估值均可能修复;3)特种芯片和电源国产化潜力大,持续看好;4)锻造板块受竞争格局变化和发动机景气拉动,业绩预计较好;5)主机厂及核心配套关注改革进展。

(截图来自民生证券研报)

(文章来源:东方财富研究中心)

文章来源:东方财富网