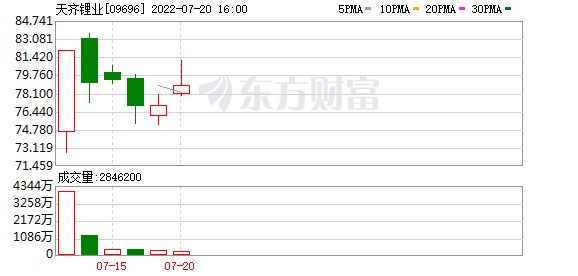

日前,记者从中国保险行业协会官网获悉,中国太平洋人寿保险股份有限公司(下称“太保寿险”)将以基石投资者身份参与天齐锂业港股首次公开发行。参与本次举牌的关联方及一致行动人还有中国太平洋保险(集团)股份有限公司(下称“中国太保”)以及中国太平洋财产保险股份有限公司(下称“太保产险”),共计斥资10.21亿港元,认购天齐锂业H股约7.58%股份。此次太保寿险举牌天齐锂业,是今年以来险资第三次举牌上市公司股票,也是年内险资第一次主动举牌。

根据《基石投资协议》,中国太保及其控股子公司合计出资认购天齐锂业港股1244.54万股,涉及金额约10.21亿港元。其中,中国太保出资认购95.74万股,涉及金额约0.79亿港元;太保寿险出资认购919.04万股,涉及金额7.54亿港元;太保产险出资认购229.76万股,涉及金额1.88亿港元。举牌后,中国太保和公司关联方及一致行动人共持有天齐锂业港股1244.54万股,占该上市公司H股股本比例为7.58%。

从近两年情况来看,险资举牌节奏明显放缓。除中国太保外,今年以来的前两次险资举牌均为被动举牌。实际上,险资最近一次主动举牌距今已有大半年。2021年11月,中国人寿保险(集团)公司发布关于举牌中国华融H股的公告称,公司通过QDII账户出资方式参与中国华融非公开发行H股。交易完成后,公司持有中国华融H股股票占其H股股本的比例将从0上升至7.2609%,触发举牌。

此前,银保监会多次表态,要求保险机构充分发挥保险资金长期投资的优势,将更多资金配置于权益类资产。而据银保监会最新数据显示,截至今年5月末,保险资金运用余额达到24万亿元;其中配置于股票和证券投资基金的规模为2.97万亿元,占比为12.4%,保险公司配置股票和证券投资基金的比例距离监管上限还有较大空间。

(文章来源:经济参考报)

文章来源:经济参考报