储能概念股南都电源(300068.SZ)大幅扭亏为盈,“卖子”功不可没。

7月19日晚间,南都电源发布2022年半年度业绩预告,公司预计上半年盈利5.23亿元至5.39亿元,同比激增逾13倍。

不过,激增13倍的业绩,主要得益于非经常性损益,非经常性损益对业绩的贡献数为4.89亿元。其中,南都电源处置两家公司股权产生的收益为4.2亿元。

当然,今年以来,南都电源自身的经营也有积极变化。公司称,产业一体化布局已完成,锂电产品的利率水平提升,原材料价格的上涨传导已有成效,公司整体盈利能力提升。

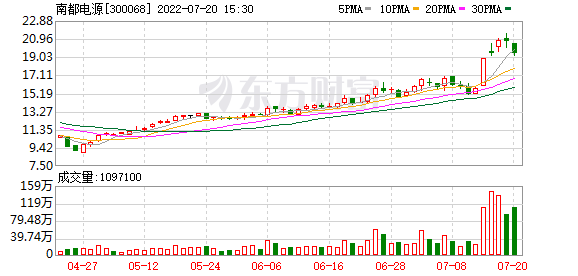

二级市场上,二季度下旬以来,南都电源表现积极,股价近三个月累计已经上涨约1.3倍。易方达基金在一季度精准加仓,获利不菲。

需要提醒的是,南都电源并非已经全面摆脱了困境,公司仍然面临着较大的财务压力。截至今年一季度末,公司短期债务超过40亿元,而账面货币资金仅8.50亿元。

经营逆转扣非净利增逾2倍

去年巨亏,今年大赚,南都电源的经营业绩表面上实现了大逆转。

根据最新披露的业绩预告,今年上半年,南都电源预计实现归属于上市公司股东的净利润(简称“净利润”)为5.23亿元至5.39亿元,同比增加约4.86亿元至5.02亿元,增幅高达1305.85%-1348.85%。

同比增长幅度超过13倍,南都电源的经营业绩足够靓丽。不过,超过5亿元的净利润,大部分并非来自主营业务,而是非经常性损益。

去年12月18日,南都电源公告称,拟将控股子公司界首市南都华宇电源有限公司(以下简称“南都华宇”)21%股权和浙江长兴南都电源有限公司(以下简称“长兴南都”)21%股权转让给雅迪集团,其中,南都华宇交易作价9345万元,长兴南都交易作价0万元,合计交易作价为9345万元。

去年10月25日,南都电源曾公告称,拟合计作价1.80亿元收购南都华宇、长兴南都各49%股权,交易完成后,两标的公司将成为公司全资子公司。但收购事项未成,公司转而出让股权。

对于南都电源而言,出售两家子公司的股权好处在于,两家子公司原本亏损,出售可以止损。此外,对两家子公司控股变为参股,南都电源对其会计核算方法就需要调整,计算投资收益达4.22亿元。

今年上半年,非经常性损益对公司净利润的影响金额为4.89亿元。扣除非经常性损益后,公司的净利润为3400万元–5000万元,与去年同期亏损1808.34万元相比,将增长288.02%-376.50%。

今年一季度,南都电源实现净利润4.79亿元、扣除非经常性损益的净利润(简称“扣非净利润”)0.12亿元,同比增长1510.79%、20.35%。

对比发现,二季度,公司实现的净利润、扣非净利润分别为0.44亿元-0.60亿元、0.22亿元-0.38亿元,较上年同期的0.07亿元、-0.28亿元已经有明显增长。

从上述经营业绩看,今年上半年,公司实现的净利润虽然主要来自“卖子”收益,但主营业务盈利能力也有明显改善,且二季度较一季度也有所增长。

对此,南都电源解释称,今年上半年,公司产业一体化布局已完成,首期年处理2.5 万吨废旧锂离子电池回收项目已经达产,保证了公司锂电产品的原材料供应,并增加了公司锂电产品的毛利率水平,进而增加了本期经营性收益。此外,原材料价格的上涨已经有效的向下游客户进行传导,储能产品价格逐步提升,加之储能市场需求旺盛,产品盈利能力逐步好转。

2021年,因原材料价格大幅上涨,储能电站运行收益持续不达预期,计提资产减值及报废损失、商誉减值等,南都电源巨亏13.70亿元,扣非净利润为亏损12.92亿元。

南都电源经营改善传导至二级市场上的是股价上涨。

K线图显示,今年4月27日,南都电源股价下探至8.88元/股,到7月19日,收盘价为20.70元/股,累计涨幅为133.11%。

值得一提的是,今年一季度,易方达基金大举加仓,旗下四只基金同时进入南都电源前十大股东之列,占其流通股的8.20%,二季度继续增持至9.33%。显然,随着股价大涨,易方达大赚了一笔。

短债超40亿财务仍承压

经营已有明显改善的南都电源是否可以高枕无忧?为时尚早!

财报称,南都电源专注于新能源用储能电站及数据中心用储能后备电源等全系列产品和系统的研发、制造、销售、服务及环保型资源再生,公司拥有电池材料、电池系统、电池回收等产业链关键领域,拥有核心技术优势及可持续研发能力,已形成锂电、铅电的“原材料—产品应用—运营服务—资源再生—原材料”的全产业链闭环的生产服务体系。公司称,其已形成锂电、铅电两大产业链闭环为支撑的核心竞争优势,保障核心原材料供应。

长江商报记者发现,南都电源的产业布局主要是通过收购及投建完成的。

Wind数据显示,南都电源相继收购华铂科技、新源动力、孔辉汽车等多家公司部分或全部股权。其中,最为知名的收购是,2015年6月以3.16亿元现金收购安徽华铂再生资源科技有限公司(简称“华铂科技”)51%股权。2017年3月,南都电源将华铂科技剩余49%股权收入囊中,华铂科技成为其全资子公司,交易对价达19.6亿元。

从2018年至2021年的经营数据看,南都电源的业绩并未因为收购而大幅增长。相反,在2017年至2021年,公司实现的扣非净利润持续下滑,2020年、2021年,受系列资产减值包括商誉减值等影响,公司的净利润、扣非净利润均出现较大幅度亏损。

大举收购助力南都电源完成了产业布局,但并未带来经营业绩大幅增长,且导致公司财务压力陡升。

2016年底,南都电源的资产负债率为30.90%,2017年底至2020年底分别为43.41%、51.47%、51.90%、59.66%,逐年攀升,2021年底猛升至70.09%。

南都电源也深感财务压力,2021年,公司转让子公司南都华宇21%股权和长兴南都 21%股权给雅迪集团,并将其出表。公司称,本次业务剥离有助于公司快速回笼资金,缓解现有资金压力和降低负债。

尽管如此,南都电源仍然存在较大的财务压力。

截至今年三月底,南都电源账面上的货币资金为8.50亿元,与之对应的短期借款36.33亿元、一年内到期的非流动负债4.90亿元、长期借款6.75亿元,长短期债务合计为47.98亿元,其中,短期债务为41.23亿元。

在今年一季报中,南都电源未披露货币资金受限情况。2021年底,公司货币资金为9.10亿元,其中3.40亿元受限。

显然,南都电源账面上的货币资金无法覆盖短期债务,仅能维持正常的生产经营,公司的财务压力依旧较大。

(文章来源:长江商报)

文章来源:长江商报