7月21日,将是“打新族”狂欢的一天!

当天,不仅仅有4只可转债发行,同时也有3只新券上市,这也是今年可转债“打新族”最为忙碌的一天。

数据显示,周四当天有“三小一大”4只转债申购,其中,“恒逸转2”发行规模高达30亿元,是中签率较高的品种;润禾、芯海和英力转债均系小规模品种。

同时,当日有丰山、海优和华锐转债上市。

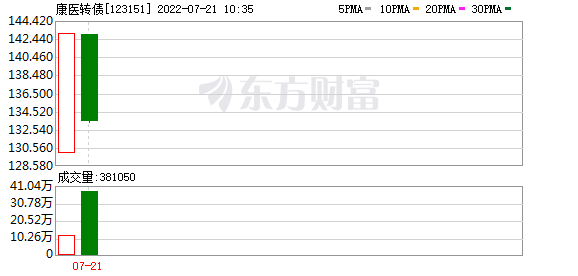

近期,A股市场的活跃也拉动了新券的表现。周三上市的康医转债和九强转债首日涨幅均超过30%。其中,康医转债大涨43%,极大带动了市场人气。

单日大涨43%!

步入7月份,可转债市场表现相对平平,不仅有较高的溢价率导致可转债市场普遍跑输正股,还有限制炒作的新规即将亮相。

不过,周三的市场不同寻常,两市A股上涨家数逾3000家,市场人气活跃。

当天,两只新券上市一鸣惊人!康医转债和九强转债开盘便触及30%的熔断线,将停牌至尾盘三分钟。

复牌后,这两只转债并未停止上涨的步伐,尾盘再度上涨。

其中,康医转债全日仅有三笔交易,便实现了大涨43%。此外,九强转债大涨31.8%。

数据显示,康医转债63%份额被股东优先配售获得;九强转债66%份额亦被公司股东配售。

两只新券亮眼的表现,也带动了整个市场活跃,其中,可转债等权重可转债指数再度刷新历史新高。

大戏周四上演!三只新券上市

但是,这只是预热。真正的大戏将在周四上演。

周四将有4只新券发行和3只新券上市——丰山、海优、华锐转债上市。从发行规模看,3只新券均为小盘品种。从持仓数据看,老股东配售比例整体偏高,同时十大持有人占比也相当之高。

值得注意的是,在上市之前,海优新材发布了靓丽的半年度业绩,丰山集团发布了机构调研纪要。

据悉,海优转债规模6.94亿元,转股价值89.68元。发行人海优新材是从事特种高分子薄膜研发、生产和销售的高新技术企业,主营的高分子薄膜材料主要为新能源行业中的光伏产业进行配套,主要产品包括透明EVA胶膜、白色增效EVA胶膜、POE胶膜及其他高分子胶膜等。

公司原股东优先配售63%份额,前十大持券人持券占比46%。

该公司还主动披露了靓丽的半年度业绩。经初步测算,海优新材预计2022年半年度实现归属于母公司所有者的扣除非经常性损益的净利润为19880.61万元-21880.61万元,同比增加11893.46万元-13893.46万元,同比增长148.91%-173.95%。

丰山集团披露了最新机构调研纪要,向机构投资者介绍了公司发展战略以及产品。

丰山转债规模5亿元,最新转股价值93.76元。发行人丰山集团作为高新技术企业、农药定点生产企业、中国农药工业协会的副会长单位以及中国农药发展与应用协会的常务理事单位,主要从事高效、低毒、低残留、环境友好型农药原药、制剂及精细化工中间体的研发、生产和销售。公司原股东配售了丰山转债82%份额,其中前十大持有人持券占比56%。

华锐转债规模4亿元,转股价值104元。发行人华锐精密是国内知名的硬质合金切削刀具制造商,主要从事硬质合金数控刀片的研发、生产和销售业务。硬质合金数控刀片作为数控机床执行金属切削加工的核心部件,广泛应用于汽车、轨道交通、航空航天、精密模具、能源装备、工程机械、通用机械、石油化工等领域的金属材料加工。原股东优先配售71.9%份额,前十大持券人持券占比49%。

“三小一大”申购

券商称最高赚40%

与此同时,恒逸转2、芯海、英力和润禾等4只新券将在21日网上申购。

恒逸转2是恒逸石化发行的又一只可转债,规模30亿元,募集资金用于年产50万吨新型功能性纤维技术改造项目、年产110万吨新型环保差别化纤维项目。

民生证券发布报告认为,恒逸转2规模较大,债底保护较高,平价低于面值。综合考虑,给予恒逸转2上市首日25%的溢价,预计上市价格为119元左右,建议积极参与新债申购。

芯海转债是科创板上市公司芯海科技发行的4.1亿元可转债,其中,2.94亿元拟用于汽车MCU芯片研发及产业化项目,项目投资总额3.86亿元。

东北证券认为,芯海转债上市首日转股溢价率水平应该在30%-35%区间,该转债首日上市目标价在126-130元附近。

英力转债规模3.4亿元,其中,2.26亿元拟用于投资年产200万片PC全铣金属精密结构件项目,项目投资总额2.26亿。东北证券发布报告认为,英力转债首日目标价136-141元,建议积极申购。

润禾转债规模为2.92亿元,2.81亿元用于35kt/a有机硅新材料项目(一期),0.35亿元用于8kt/a有机硅胶黏剂及配套项目。东吴证券预计润禾转债上市首日价格在111.13至128.53元之间。

(文章来源:上海证券报)

文章来源:上海证券报