金力永磁拟收购产业链相关公司事宜有了新进展。

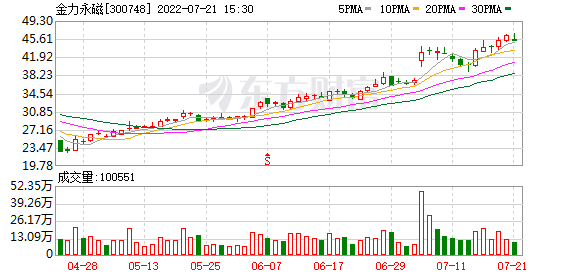

7月21日, 金力永磁(SZ300748,股价45.19元,市值377.98亿元)公告称,公司拟使用H股募集资金1.54亿元收购巴彦淖尔市银海新材料有限责任公司(以下简称银海新材)51%股权,1.9亿元收购信阳圆创磁电科技有限公司(以下简称信阳圆创)46%股权,以及9037.17万元收购苏州圆格电子有限公司(以下简称苏州圆格)51%股权。

金力永磁称,此次收购是为了延展产业链,标的业务包括上游的稀土回收以及下游的磁组件制造。《每日经济新闻》记者注意到,从标的估值增值率和业绩表现来看,金力永磁上述三笔收购可谓较为划算。

标的业绩亮眼,估值增值率低

早在今年7月初,金力永磁就发布了签署收购意向协议的提示性公告。彼时上述交易都处于筹划阶段,具体交易条款及价格等尚需各方进一步协商确定,标的之审计报告、资产评估报告尚在出具中。

在今日的公告中,金力永磁披露了交易的具体细节及标的的财务状况。《每日经济新闻》记者注意到,金力永磁拟收购三家公司的评估增值率都不高。

具体来看,截至3月31日,银海新材全部权益账面值为2.01亿元,评估值为3.02亿元,增值率为50.74%;信阳圆创股东全部权益账面值为3.07亿元,评估值为4.12亿元,增值率为34.40%;苏州圆格股东全部权益账面值为1.47亿元,评估值为1.77亿元,增值率为20.79%。

从业绩表现来看,三家公司都表现不俗。

2021年,银海新材的营业收入为7.84亿元,净利润为9728.37万元,信阳圆创的营业收入为10.54亿元,净利润为6875.34万元,苏州圆格的营业收入为3.47亿元,净利润为1713.19万元。今年一季度,银海新材、信阳圆创、苏州圆格则分别实现了2.02亿元、2.26亿元、1.01亿元的营业收入。

公告显示,信阳圆创和苏州圆格两笔收购交易条款还包含了业绩奖励。在业绩奖励期2022年、2023年,如果信阳圆创、苏州圆格当年实际净利润高于当年奖励基数的,信阳圆创、苏州圆格应分别按规定的超额累进奖励比例将信阳圆创、苏州圆格当年超额实现的部分净利润以现金方式奖励给戴春华及信阳圆创核心团队、黄姿燕及苏州圆格核心团队。戴春华、黄姿燕分别为信阳圆创、苏州圆格目前的实际控制人。

收购系为延展产业链

金力永磁是一家集研发、生产和销售高性能钕铁硼永磁材料于一体的高新技术企业,也是行业内的龙头企业,产品被广泛应用于新能源汽车及汽车零部件、节能变频空调、风力发电、3C、工业节能电机、节能电梯、轨道交通等领域。

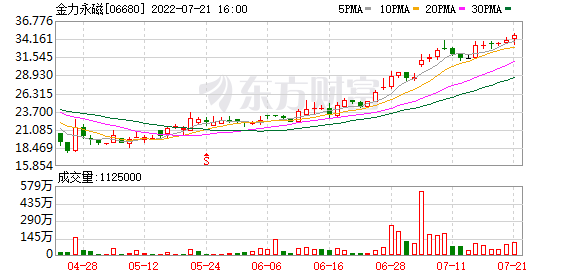

值得一提的是,金力永磁此次三笔收购所使用的都是H股募集资金。今年1月14日,金力永磁在香港联交所挂牌上市,募集资金净额为40.32亿港元,其中10.08亿港元拟用于进行潜在收购。

“预期将于2023年年底之前用于潜在收购,以扩展我们的全球产业链布局,包括扩展上游业务(如稀土加工及稀土永磁材料产品回收),以及扩展下游业务(如生产使用稀土永磁材料的部件)。通过上述产业链布局扩展,我们拟进一步丰富业务模式、扩大收入基础及提高毛利。”金力永磁在H股招股书中表示。

而此次收购的三个标的主营业务刚好覆盖了金力永磁在招股书中所提到的上下游业务。

资料显示,银海新材是专业从事稀土抛光粉、磁性材料等废弃物料综合回收利用生产加工企业,主要以稀土抛光粉、磁性材料等废弃物料作为生产原料,提取其中的稀土元素。信阳圆创和苏州圆格则是3C磁性材料及组件供应商。

金力永磁在公告中表示,通过对产业链的垂直整合,公司已构建稀土回收、高性能磁性材料、磁组件制造完整的绿色产业链,能够为国际、国内3C龙头客户提供更加优质的产品和服务。

(文章来源:每日经济新闻)

文章来源:每日经济新闻