协鑫新能源(00451)及协鑫科技(03800)联合公布,于2022年7月28日(交易时段前),卖方杰泰环球(协鑫科技的全资附属公司)、协鑫新能源及配售代理订立配售协议,配售代理有条件与卖方协定担任卖方代理,各自以个别(而非共同亦非共同及个别形式)尽力促使承配人按配售价购买配售股份。作为配售协议的先决条件之一,卖方及协鑫新能源将于配售协议完成前订立认购协议,卖方有条件同意根据认购协议所载的条款及条件按认购价(即与配售价相同)认购,而协鑫新能源有条件同意按此向卖方发行认购股份,数目等于配售股份数目。

配售代理将予配售的协鑫新能源股份总数为22.75亿股协鑫新能源股份,相当于协鑫新能源于本联合公告日期已发行股本约10.80%;及经认购扩大后协鑫新能源已发行股本约9.74%(假设除发行认购股份外,自本联合公告日期起至认购完成止协鑫新能源的已发行股本并无变动)。

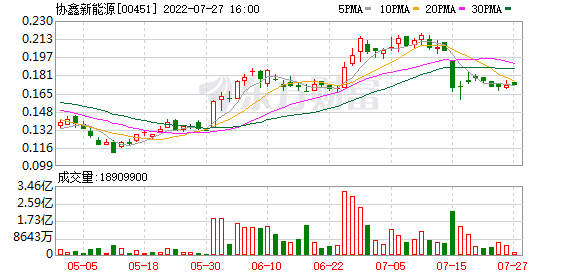

配售价0.138港元较于最后一个交易日在联交所所报的协鑫新能源股份收市价每股0.172港元折让约 19.77%。

公告称,凭藉协鑫新能源集团在光伏电站运营和维护方面的丰富经验,并利用其规模及海量数据的积累,协鑫新能源集团继续为大部分已出售的光伏电站项目提供运维服务,并不断探索天然气及液化天然气等其他能源领域的其他商机,以致力成为综合能源项目管理服务供应商。

鉴于现时市况,协鑫新能源董事认为,配售属协鑫新能源筹集额外资金的良机以实现协鑫新能源的上述发展战略。配售亦将有助协鑫新能源扩大其股东基础,巩固协鑫新能源财务状况。经考虑上述原因,协鑫新能源董事认为,配售协议及认购协议的条款(包括配售价及认购价)属公平合理,并认为该等交易符合协鑫新能源及协鑫新能源股东的整体利益。

假设所有配售股份将获配售予承配人且所有认购股份将获卖方认购,该等交易所得款项总额将约为3.14亿港元,所得款项净额将约为3.1亿港元。协鑫新能源集团拟将该等交易所得款项净额的90%用于支持与天然气、液化天然气及综合能源项目管理业务相关的投资及研发成本,及开发其他能源领域的运维服务,以及该等交易所得款项净额的10%用作协鑫新能源集团的一般营运资金。

(文章来源:智通财经网)

文章来源:智通财经网