对于全球诸多大类资产而言,上半年在暴跌的市况中有多么狼狈,在刚刚过去的7月似乎就有多么风光……

在经历了堪称是历史上最糟糕的上半年之后,7月份诸多资产价格的表现出现了翻天覆地的大逆转:在德意志银行每月初编制的月度资产表现中,大多数的非货币资产价格均取得了正收益。

德意志银行策略师Karthik Nagalingam写道,在该行追踪的38类主要资产中,有29类在7月录得了月线上涨,这是自2020年11月新冠疫苗获批上市以来最广泛的涨幅占比。

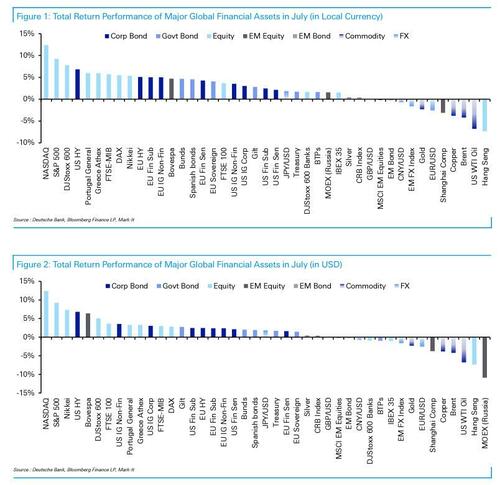

以下是各类主要资产在7月的牛熊榜单:

(上半张图以当地货币计价,下半张图以美元计价)

涨幅榜

发达市场股市:由于预计经济放缓将导致美联储在中期内转向鸽派,风险资产上月普遍出现了反弹,其中发达经济体股市一马当先。纳斯达克指数在7月上涨了12.4%,自2020年4月以来首次在德银的月度牛熊榜上排名第一。标普500指数(+9.2%)和斯托克600指数(+7.8%)分别位居涨幅榜的第二和第三位。

固定收益资产:美联储加息周期减速的前景证明了对发达市场固定收益资产的押注并非无的放矢,风险情绪的转变导致信贷资产在7月上涨。美国高收益债券(+6.8%)创下了2009年7月以来的最大月度涨幅,而欧元投资级债券(+5.0%)、欧元高收益债券(+5.1%)也均在上半年的低迷表现后,取得了强势的月度涨幅。

此外,随着对欧洲能源危机的担忧加深,欧洲国债价格普遍反弹。欧洲央行新的反碎片化工具——TPI的出炉,帮助西班牙国债的涨幅与德国国债保持一致(均上涨4.6%);而受到意大利总理德拉吉辞职的拖累,意大利国债的涨幅则相对滞后,仅上涨了1.6%。

跌幅榜

港股:在外部不确定性冲击和中报利润下滑压力下,港股在7月走低,月度累计跌幅达到了逾7%。这似乎也符合7月全球市场的一个规律:6月表现坚挺的资产在7月普遍表现不佳,而6月表现低迷的资产在7月则尤其出彩。

油价:在原油市场上,两大基准原油期货合约——美国WTI原油(-6.8%)和布伦特原油(-4.2%)分别排在了德银月度牛熊榜单的倒数第二和第三位。全球经济增长放缓以及欧洲和美国经济衰退的前景,拖累了油价的表现。

金属:在全球经济增长整体放缓的背景下,贵金属和工业金属7月都跟随油价下跌,大宗商品价格普遍走软。铜(-3.8%)仅次于原油,成为了表现最差的大宗商品之一,黄金(-2.3%)虽然跌幅相对有限,但也最终在当月收跌。

总结

德意志银行总结称,7月份多数市场的飘红表现受到了多重因素的推动,包括两个预期:美联储可能因经济状况趋于疲软而调整政策,以及通胀可能见顶。

这意味着投资者开始预期,美联储在未来几个月货币紧缩政策的力度将有所减弱。事实上,市场甚至已开始押注未来6个月内美联储可能会转向降息。

美联储主席鲍威尔上周承认了经济趋于疲软的最新变化,但也重申控制物价仍是当前首要任务。鲍威尔保留了9月份再次加息75个基点乃至更多的可能性,但却避免提供具体前瞻指引,称联储官员们将在每次会议上逐次制定货币政策。事实证明,美联储不那么激进的加息前景,对美国固定收益资产是有利的。

德银指出,市场开始重新定价通胀预期的一个原因是大宗商品价格的回落。全球经济增速放缓以及欧美经济即将衰退的前景打击了油价,美布两油当月均出现大幅回落。此外,预计铜、小麦和铁矿石等大宗商品的回落也将减轻物价压力。

当然,并非所有大宗商品价格当月都在下跌:欧洲天然气价格就出现飙升,并成为上月全球市场的一个关键主题,原因是围绕北溪-1项目维护而滋生的地缘政治纷争正对经济产生重大影响。欧盟国家正计划就今年冬天的紧急削减天然气用量达成协议,各成员国将在9月底前准备应急计划,以表明他们将如何抑制需求。

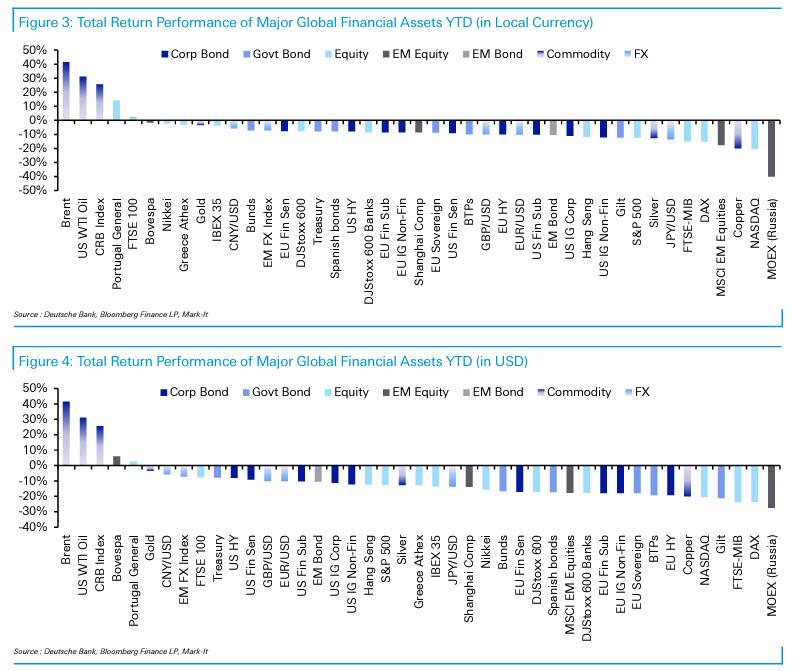

不过,德意志银行也表示,尽管7月出现了投资热潮,但该行追踪的38类主要资产中,仍只有5类资产年内迄今呈现正收益,分别是布伦特原油、美国WTI原油、CRB商品指数、葡萄牙股指、英国富时100指数。

(上半张图以当地货币计价,下半张图以美元计价)

如果这一态势无法改变,今年的情况很可能比人们在2008年看到的还要糟糕。

(文章来源:财联社)

文章来源:财联社