汇丰控股(00005.HK)分拆呼声已久,近期又有散户股东向公司董事会及管理层提出诉求,将业务“一分为二”,成立一家总部设在香港、专注于亚洲地区的上市公司。

上述散户股东认为,近年来汇丰在亚洲的利润贡献力度极为可观,但欧美市场利润情况不甚理想。因此,分拆可释放估值并推动增长,从而保护股东投资利益。

对此,汇丰管理层本周在中期业绩说明会上表示,将公司“一分为二”存在一些持续的成本影响。此外,综合考虑到实施成本、复杂性等因素,管理层很难向股东拿出任何形式的价值案例。

值得注意的是,汇丰于2020年底前暂停派发季度和中期股息,这一举措引发股东较多诟病。汇丰近期表示,拟于2023年初恢复派发季度股息,并预期2023及2024年的派息率将提升至约50%。

从市场表现来看,汇丰本周一发布中期业绩后,股价上涨近5%,报收51.85港元,但在周二港股银行股全面承压,汇丰下跌1.64%,报收51港元,今日持平于该价格。

亚洲地区盈利强劲散户直言分拆助推价值释放

汇丰“分拆”风波由来已久。此前就有股东提议,可考虑将汇丰分解为专注于亚洲与全球其他地区的两家独立个体。这其中的推动力一定程度上来自于近年来亚洲地区丰厚的利润回报。

一位香港散户股东在社交平台上直言,近年,汇丰业绩饱受欧美业务拖累,亚洲地区所取得的利润均被用作补贴欧美市场,一方面损害了股东利益,同时还阻碍了集团的长远发展。

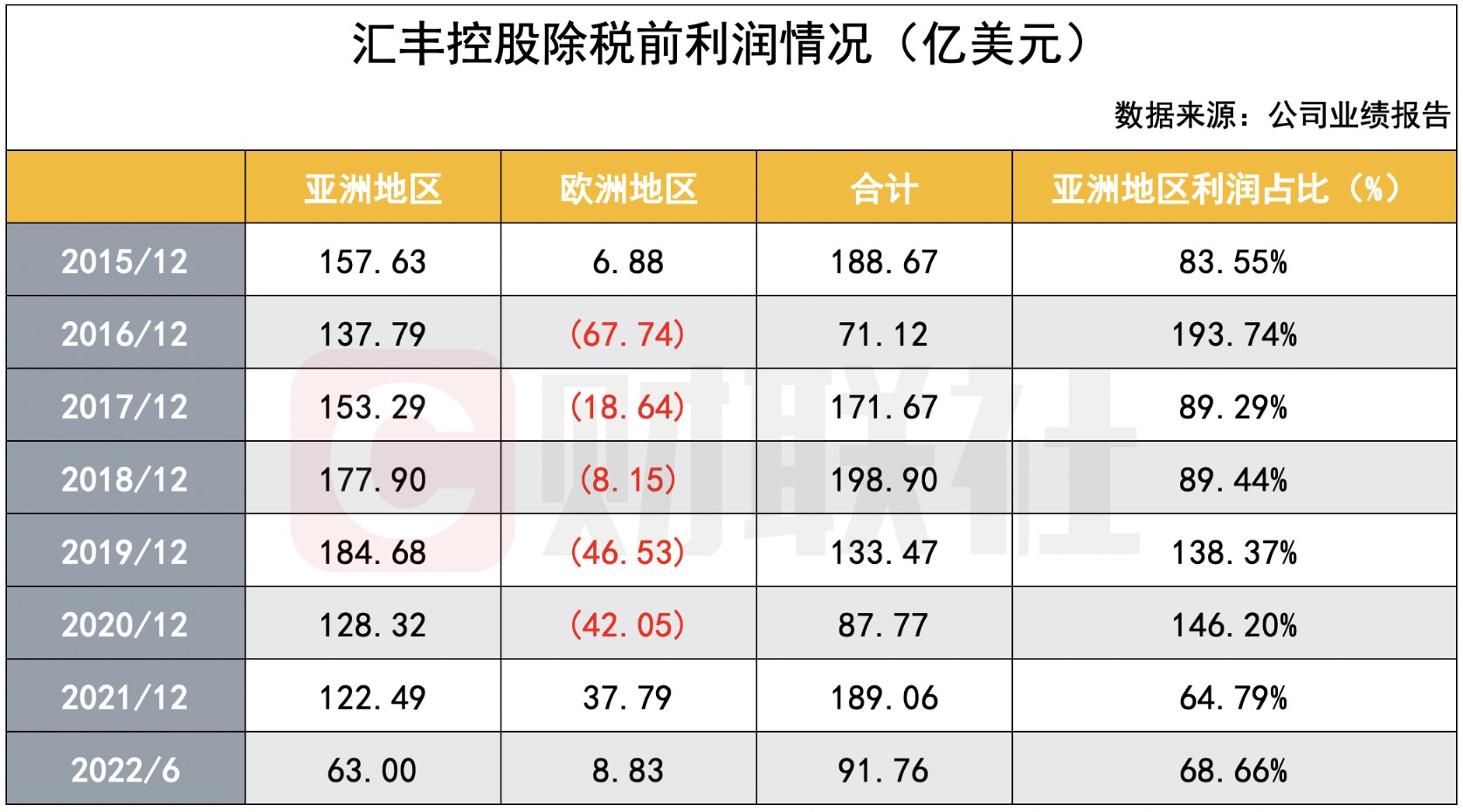

据财联社记者梳理统计,在2015年至2021年间,亚洲地区全年的利润贡献度均在6成以上。尤其在公司整体利润波动较大的2016、2019、2020年,欧洲地区录得不同幅度的业绩亏损,而亚洲地区的利润则仍维持在百亿美元以上,这三年的利润贡献度均超过130%,并在2016年接近200%。

另据2022年中期业绩披露,虽然汇丰?些主要市场受到疫情等因素冲击,但亚洲地区仍取得63亿美元的除税前利润,约占整体利润的68.7%,较上年同期增加4.67个百分点。

基于亚洲强劲的利润贡献度,上述散户股东认为,单独剥离亚洲业务进而谋求上市,或可进一步释放2000亿港元的潜在价值,有利于集团的市值与派息策略。

从公司层面看,汇丰正持续加大对亚洲地区的战略支持。行政总裁祈耀年(Noel Quinn)在今年的中期回顾中指出,在重整组合方面,已退出或正在退出西方市场的非策略性业务,将资本重新分配至亚洲及中东地区的增长范畴。

高层解答拆分成本评级影响难有定论

需要注意的是,分拆重组势必会带来额外的支出成本。据国际咨询机构In Toto Consulting Ltd保守估算,分拆可能会使汇丰失去19亿美元的相关收入,不过实际的损失或会更少。

在中期业绩说明会上,就有机构分析师向管理层发问,“分拆为两个独立个体所面临的额外成本会有多少”。

汇丰集团财务总监邵伟信(Ewen Stevenson)表示,执行分拆须经过25个司法管辖区的批准。从一次性成本来看,可能需要3至5年的时间以及数十亿美元的成本支出来构建一个独立的IT系统。

此外,公司在清理资产时需提供资本结构调整的资金,这一要求通常被称为“自有资金和合格负债最低要求”(MREL)。邵伟信介绍,目前亚洲子公司有400亿美元规模的MREL,单独分拆需将所有MREL重新发行到公开市场,这一过程也可能历时3至5年,同时还要对整体的超额MREL进行有效负债管理。

评级影响也是一个重要的考虑因素。邵伟信表示,亚洲公司分拆后不计入整体评级,就可能会使其他子公司的评级面临下调风险。当前公司有1000亿美元的一级资本,如果下调一个评级,每年可能造成25至50个基点的影响。

不过,上述部分观点与此前有所出入。早在2013年,汇丰就曾有过分拆英国公司上市的动议。但在当时,汇丰认为,将英国业务拆分上市从估值角度看是可行的,预计上市后将为整个集团带来更高评级,并且可以有效化解监管压力。

近期多家机构给出“买入”评级

另一方面,市场机构对于分拆带来的潜在回报已有讨论。In Toto Consulting Ltd表示,即便在未有重估价值的情况下,分拆可能带来10%的价值创造。据其测算,汇丰亚洲业务的分拆最大可释放265亿美元价值,占其当前市值的五分之一。

有业内人士表示,亚洲地区的业务具备高发展潜力,单独剥离后的适当独立性有助于公司把握区域机会,更加聚焦与当地市场需求相匹配的发展策略,从而充分享受地区的增长红利。

近期,摩根大通、高盛等多家市场机构对汇丰给出“买入”评级。其中,星展发布研究报告称,汇丰的重组计划步入正轨,该计划包括将资本从低回报企业转移,将资本和资源重新部署到回报更高的亚洲市场,并降低业务部门整合的成本,而且经济前景改善,也有助拨备压力减轻,随着新冠疫苗在全球范围内逐步推出,2021/22财年经济前景将改善,对资产质量以及预期信贷损失正面。

国泰君安(香港)分析师曹柱指出,预计公司近年持续的重组将取得成效,并有助于其盈利增长。但同时,尽管公司的息差将受益于美联储加息,但盈利预计仍将面临压力。

(文章来源:财联社)

文章来源:财联社