美国银行策略师表示,投资者重新开始回避全球股市,并转而青睐债市。该行指出,在7月份的强势反弹之后,现在是撤出美股的正确时机。

美国银行援引EPFR

global的数据表示,截至8月3日当周,全球股票基金资金流出26亿美元,而上一周刚出现六周以来首次资金流入,其中美国股票基金有11亿美元的资金流出。与此同时,全球债券市场资金流入了约120亿美元,为去年11月以来的最高水平。

据悉,从风格因素来看,美国成长股和小盘股有资金流入,而大盘股遭遇最大的资金流出;从行业来看,消费和金融行业资金流入最多,而材料和房地产行业则遭遇资金流出。

美银策略师Michael

Hartnett曾表示,近期股市的反弹更有可能是熊市反弹,而不是持续走高。他重申,投资者应该在标普500指数到达4200点水平的时候“淡出股市”。数据显示,4200点仅比周四收盘点位4151.94点高约1.2%。

Michael

Hartnett坚持认为,标普500指数的底部将低于3600点,这意味着该指数还有约13%的下跌空间。他预计标普500指数将在3800-4200点区间交投,直至美联储在9月的下次议息会议上做出决定。

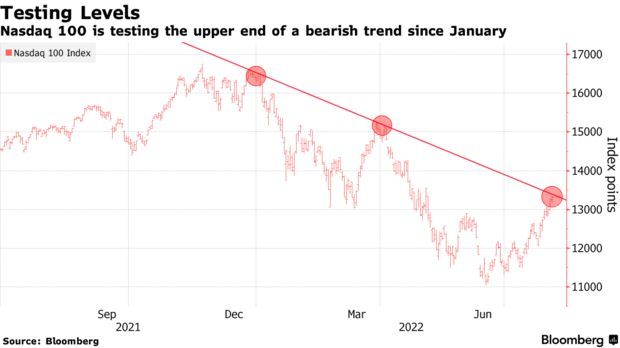

美股在8月艰难维持上涨势头。在7月份,由于企业二季度财报季表现好于预期、加上市场押注美联储将放缓加息步伐,美股出现强势反弹。以科技股为主的纳斯达克100指数较6月低点上涨了近20%。

除了美股之外,美银的欧洲市场策略师已将对欧洲股市的看法下调至“负面”。策略师表示,宏观预测显示,欧洲股市到今年年底将下跌10%。资金流动数据也显示,欧洲股票基金本周资金流出30亿美元,为连续第25周资金流出。

多家华尔街大行看空美股

不仅美银,近期发表看空美股言论的华尔街大行比比皆是。包括Cecilia

Mariotti在内的高盛策略师8月4日表示:“如果宏观经济动能没有明显转变的迹象,短暂的强势反弹可能意味着市场再次下跌的风险增加,而不是预示着熊市的结束。”

汇丰银行策略师Max

Kettner是今年坚定看空美股的人,他周四表示,将“最大程度地减持股票”。他预计,今年夏季市场的反弹将以惨痛行情收尾,同时建议在经济增长风险高企之际,舍弃股票和债券,并在现金当中寻求庇护。他认为,在目前环境下,

“唯一优选的资产”是美元现金。

Bernstein策略师Sarah McCarthy和Mark

Diver也表示,随着股票基金的资金外流,业绩下调周期才刚刚开始。他们表示,尽管投资者在第二季度已停止购买股票,但股票基金仍未看到第一季度高达2000亿美元“巨额”流入的逆转。他们直言:“我们预计,短期内股市将再次下跌。”

Envestnet联席首席投资长Dana D

'Auria认为,近期股市的上涨代表着一种缓解性反弹,股市可能还没有触底。她认为,美联储7月议息会议后股市的反弹“有些过头”,市场高估了美联储转向鸽派立场的可能性。她直言:“有人认为,我们将在2023年初放缓加息并开始降息,这是不太可能的。美联储有继续加息的空间,因为就业市场依然强劲,这为美联储继续对抗通胀“开了绿灯”。

Berenberg策略师Edward Abbott和Jonathan

Stubbs警告称,未来企业收益下降将对股市构成威胁。他们表示,根据模型,随着利润率面临压力,企业利润可能会同比下降15%-20%。DayByDay技术分析师Valerie

Gastaldy也表示,投资者应趁机获利了结,因为“从现在开始,走势将非常不确定”,她指出,标普500指数处于最吸引空头再次抛售的水平。