股价19个月跌去了90%,业绩又盈警,房地产SaaS平台明源云(00909)面临困境雪上加霜,在探底路上越探越深。

智通财经APP了解到,明源云近日发布业绩盈警,预计2022年上半年股东净利润亏损5.4亿元-5.8亿元,扣除股权激励等非经营项目,经调整净亏损约3.2亿-3.6亿元之间,而去年同期则是盈利1.94亿元。该公司业绩亏损的原因主要是疫情及受房地产行业衰退,以及外汇波动亏损影响。

明源云于2020年9月登录港交所,发行价是16.5港元,上市后的五个月走出了近3倍的涨幅,然而好景不长,2021年2月开始一路下行,走熊了19个月,目前已较高点跌去90%,较发行价跌去近60%。其实,该公司上市这两年收入还是不错的,保持双位数增长,但却增收不增利,持续亏损,加上SaaS板块下行影响,股价也持续下挫。

规模上的成长可以弥补增收不增利的窘境,但前提是有实现规模化盈利的预期,如此以成长为目标的经营战略才值得持有,那么以目前行业现状,明源云拐点在哪,而经过两年的持续探底,是否可以放手一搏呢?

收入高增长,ERP及SaaS双轮驱动

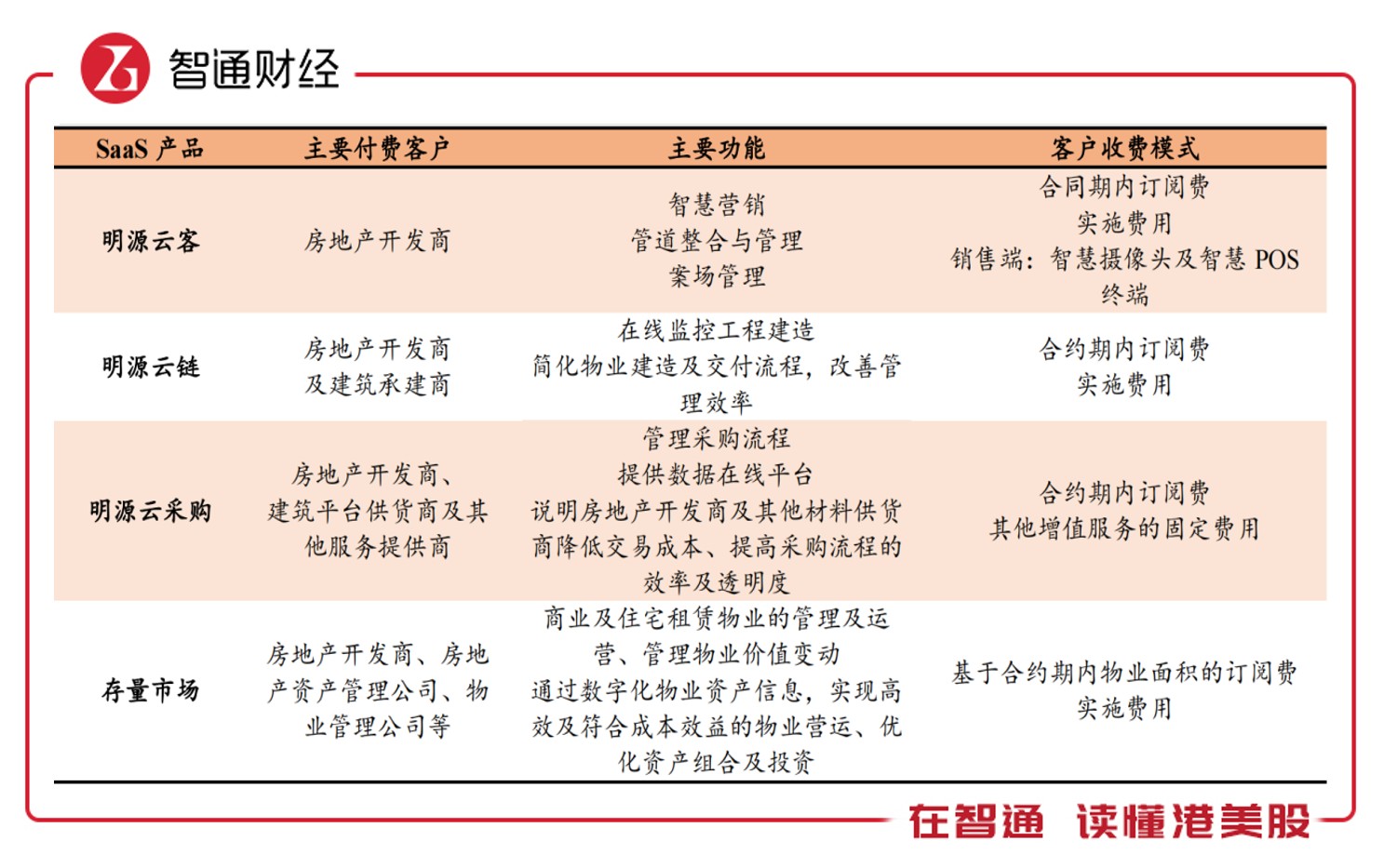

智通财经APP了解到,明源云以物业管理软件起家,为房地产开发商及产业链提供企业级ERP 解决方案及 SaaS 产品,赋能地产数字化转型需求。两大业务主要应用在营销管理、供应链管理、存量管理和企业资源管理四大板块。营销管理载体为云客,供应链管理载体包括云链和云采购;存量管理为云空间,而企业资源管理为云ERP。

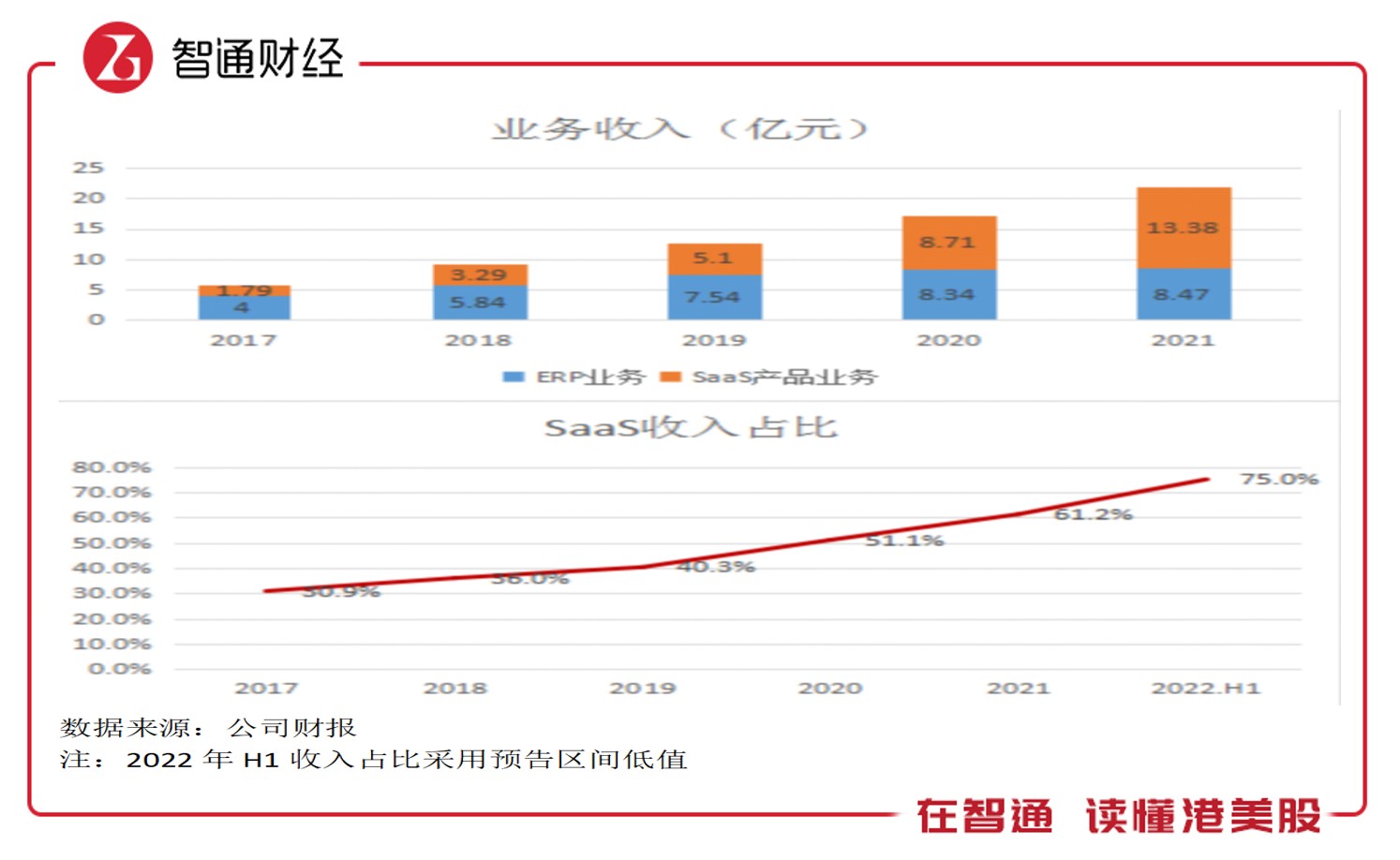

ERP解决方案聚焦于企业资源管理,而SaaS产品包括云客、云链以及云空间,在两大业务驱动下,该公司成长性较好,保持双位数的复合增长。2017-2021年,该公司收入复合增速39.3%,其中ERP解决方案及SaaS产品复合增速分别为20.63%及65.35%,SaaS产品收入贡献从2017年的31%提升至2021年的61.26%,根据2022年上半年预告,收入贡献进一步提升至75%。

ERP解决方案是该公司最早开发的业务,以房地产行业作为市场切口,帮助房地产有效地整合及管理企业资源,经过了多个版本的迭代,2019年公司推出云ERP 2.0版本,2021年推出ERP V3.5版本。该业务主要根据客户订阅的服务向客户收取ERP解决方案费用,实施服务按不同因素收取服务费用,不断迭代的产品一方面留住了客户,另一方面也在行业中占据优势,驱动业务持续增长。

SaaS产品成长性最好,已成为收入大头,其实早在2014 年,该公司就启动云转型,推出SaaS产品云客,之后不断丰富产品矩阵,目前形成了明源云客、明源云链、明源云采购及明源云空间产品,每个产品定价模式有较高的共性,均采用订阅模式收取费用。云客是该公司核心且最成熟的产品,2021年配备云客的售楼处数量达16600家,客户留存率近90%,收入在业务中占比76.61%。

此外,该公司于2020年11月正式发布企业级PaaS平台天际,支持企业级稳态、敏态双IT的应用构建与全面开放,聚焦“敏捷开发、全局集成、流程驱动、数据洞察、科技创新”五大自主能力。以业务场景来书,云物业基于天际PaaS平台开发,2021年处于试点推广阶段,预计2022年将在客户端得到大范围覆盖。

明源云产品还是不错的,持续推进SaaS业务转型,核心产品基本都有双位数的复合增长水平,但两大业务基本专注于房地产行业,单一行业下受地产影响很大,这也成为该公司未来前景最不确定因素。

专注地产行业,前景较为悲观

在数字经济浪潮下,每个行业都在大力推进数字化转型,并催生新的行业机会,比如金融机构领域的金融科技行业,房地产行业也在数字化上积极转型,但渗透率很低。在2019年时国内地产行业在产业链软件解决方案市场渗透率仅为0.10%,远低于美国市场的1.55%。不过研究机构很乐观,据 Frost&Sullivan预测,2024 年国内房地产行业的软件解决方案渗透率将增长到0.30%。

目前地产行业的产业链软件解决方案市场规模不大,几百亿元的规模,不过按照渗透率提升预期理论上升空间很大,但作为赋能行业,始终离不开房地产行业的兴衰。实际上,房地产经历了野蛮成长,2015年开始增速逐步放缓,2020年疫情叠加高负债扩张问题显现,导致行业步入衰退,2021年高负债地产公司开始频频暴雷。

2022年,地产行业进入生存战,据上半年的数据,百强销售额及销售面积平均同比下滑超40%,部分超过70%,7月份情况未得到改观,延续了上半年的降幅。在高负债的背景下,销售无法回血意味着将有更多的地产公司暴雷,而这也导致行业的精力集中在削减成本及降负债上,数字化转型将可能会被抛弃。

公司都经营不下去了,还有钱去购买赋能软件吗?明源云布局单一行业可能导致客户流失的风险,从而影响业绩增长持续性,今年上半年预告也有谈到。当然,不排除该公司将业务扩展至其他行业,开发新客户资源,重铸产品价值。不过以目前的状况看,该公司业绩前景更多锁定在地产行业上,从而使得市场悲观预期。

除了行业影响外,明源云盈利的不稳定性也是其非常大的问题,这或许是该公司一直不被市场看好的核心原因之一。

盈利是大问题,一直在探底的路上

智通财经APP了解到,基于软件性特点,明源云毛利率很高,2021年毛利率高达80.16%,其中主要贡献为SaaS产品,毛利率高达90.74%,而ERP业务毛利率为63.46%。不过业务毛利率有下降的趋势,相比于2019年,2021年SaaS产品下降0.45个百分点,ERP业务下降了6.77个百分点。

然而高毛利却无法盈利,该公司股东净利润已连续两年亏损,2020-2021年分别亏损7.04亿元及3.44亿元,今年上半年亏损3.2-3.6亿元,累计亏损将为13.68亿元-14.08亿元,占2021年权益资产为23.07%-23.74%。

细究亏损的原因,一方面是核心的销售费用及管理费用占比走高,2022-2021年两项费用合计分别为46.12%及85.83%,另一方面是非经常性项目影响,如2020年确认优先股的公允价值亏损约9.89亿元。此外,该公司研发费用率2021年也达29.4%,同比提升8.53个百分点,三项核心费用就已超过了毛利率水平。

如果说2021年之前亏损主要是非经常性项目影响,包括优先股变动及股权激励等,而2022年亏损更多的是行业产生的影响,而行业影响可能渗透一整年。大部分投行表示悲观,其中花旗最新报告将该公司评级下调至“卖出”,称上半年收入增长或现乏力;大摩研报中称,估计该公司今年上半年收入同比下滑9%。

市场不看好,股价持续下跌,面对一路走熊的股价,明源云试图通过回购方式稳住下滑趋势,于2022年1月,决定动用股份购回授权,以总金额不超过等值于1亿美元不时于公开市场购回股份。然而无济于事,即使中间时不时都有回购公告,但该公司股价仍一直走低,1月份至今已腰斩。以目前预期看,该公司股价何时探寻底部,仍是未知数。