近日,中外两位“巴菲特”的投资动态同时引发市场关注和议论,价值投资也再次被抛上了风口浪尖。

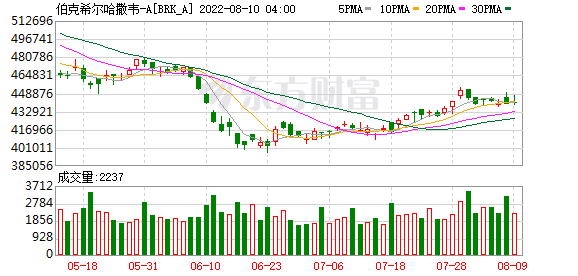

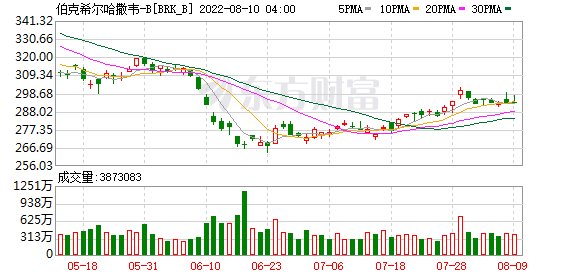

一位自然是本尊——“股神”沃伦·巴菲特。美国当地时间8月6日,巴菲特旗下的伯克希尔·哈撒韦公司公布2022年第二季度财报。财报显示,伯克希尔的投资组合在二季度美股暴跌中账面损失高达约530亿美元,导致其该季度归属于股东的净利润为-437.55亿美元。而去年同期这一数据为280.94亿美元。

一时间,“巴菲特也扛不住了”“巴菲特罕见遭遇滑铁卢”“巴菲特不神了”等议论和质疑甚嚣尘上。

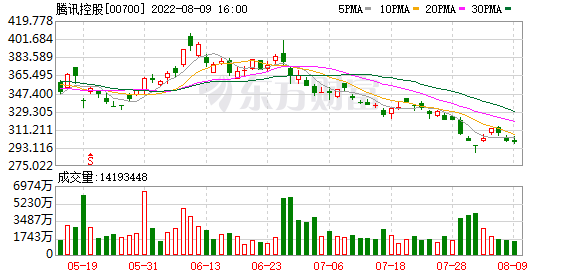

另一位则是被称为“中国巴菲特”的段永平。近一年来,段永平不断加仓腾讯,而且在此过程中称其会“越跌越买”。但是,其最新透露出的信息却是“目前还不到1%,还不算实质性投入”,显示其目前对腾讯所持仓位并不高。

早在去年8月份,段永平就在社交账号上透露“今天买了点腾讯控股,再跌再多买些”,当时腾讯股价在经历了近半年的下跌后,已从775港元跌至430港元左右;到了今年2月,段永平发帖称“低过我上次买的价格了,那明天再买点”;到了4月下旬,“大道无形我有型”又发帖称买入了腾讯控股ADR,这时腾讯股价已跌至300港元上方;8月1日,段永平透露又买入了10万股腾讯控股ADR,并表示“如果腾讯ADR跌至30美元以下,将会再多买一些”。当天腾讯股价恰好跌破了300港元。

8月6日早间,“大道无形我有型”再次发帖称,“腾讯的确定性确实比苹果小不少……不过,腾讯对我而言依然是非卖品,找到一个商业模式好的公司不容易。我猜未来几年内我还是会进一步加仓腾讯的,目前确实还是有些事情没想清楚。”

基于段永平的市场影响力,有不少投资者跟随段永平的买入节奏“抄作业”。但随着腾讯股价持续下跌,加之段永平坦言“有些事情没想清楚”,一些投资者对段永平所笃信的“巴菲特价值投资理念”产生了质疑。

从价值投资理论本身来看,投资并非一天、一个月或一个季度等短时间定结果的事情,而是一个“长跑”项目。正如巴菲特近年来在伯克希尔股东大会上一再提醒投资者的那样,不要过度关注公司财务报告中投资收益的波动。“任何一个季度的投资损益通常都是没有意义的。其提供的每股净收益数据可能会对那些对会计规则知之甚少或一无所知的投资者产生极大的误导。”

伯克希尔在公布今年第二季度财报时也表示,会计规则要求伯克希尔公司将投资和衍生品的收益和损失也计入财报,即使它什么都不买也不卖。并呼吁投资者不要理会这些波动,如果股票长期上涨,伯克希尔会取得收益。

A股市场不乏巴菲特和段永平的拥趸和“抄作业”者,关注两位“巴菲特”买卖了什么固然重要,但更值得重点关注的是其投资的时间维度——不是一两个季度,或者一两年,而是5年、10年,甚至是20年。

对于这个时间维度,A股投资者能深刻理解的最鲜活的案例就是比亚迪,“股神”沃伦·巴菲特从2008年首次入股,至今已持有比亚迪14年,投资回报接近40倍。

(文章来源:上海证券报)

文章来源:上海证券报