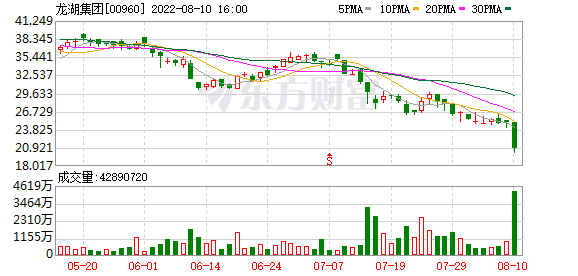

8月10日,受港股集体走低影响,内房股出现大面积下跌,一向被视为优质民营房企代表的龙湖集团(00960.HK)也中招。截至今日收盘,龙湖股价大跌16.40%,报收20.90港元,一天内龙湖市值蒸发超200亿港元,总市值仅剩1270.31亿港元。

龙湖之外,今日港股房地产板块及物业管理板块集体走弱,弘阳地产下跌12.50%、旭辉永升服务下跌9.94%、碧桂园下跌7.97%、新城悦服务下跌7.18%、时代中国控股下跌7.09%、美的置业下跌6.52%、碧桂园服务下跌5.99%......

对龙湖今日的股价走势,业内人士均感到意外。截至目前,龙湖维持着三道红线“绿档”的标准,且惠誉、穆迪、标普均分别保持BBB稳定、Baa2稳定、BBB稳定的全投资级评级,是为数不多获得境内外全投资级评级的民营房企。

不久前,龙湖还与碧桂园、美的置业等民营房企一道,被监管机构选定为示范房企,发行债券获信用保护工具支持,并先后发行了规模5亿元的公司债、4.02亿元的供应链ABS.7月5日,龙湖还发行了2022年第三期境内公司债,规模17亿元。

在当下的房地产行业,能从公开市场获得融资的民企已是少数。今年7月份,龙湖按约定时间全数赎回2022年到期的优先票据,本金为4.5亿美金,票息率3.875%。目前,龙湖今年内已无到期需偿还债务。

在基本面尚为稳健的情况下,龙湖何以突然股价暴跌?值得注意的是,8月10日瑞银发布了报告,将碧桂园和龙湖评级下调至“中性”,目标价分别下调至2.7元及25.7元。据悉,该机构根据闲置现金衡量了碧桂园、万科、龙湖和旭辉的现金消耗率。

瑞银分析表明,这四家房企均在2022年上半年产生了负数自由现金流,相当于截至2021年底闲置现金余额的11%~41%,投资者担心这种现金消耗的可持续性。房企每月合同销售额须从2022年上半年水平上升11%~16%,以使现金流恢复收支平衡。

此外,今日有网络传言称,龙湖商票存在逾期。对此知情人士称“纯属造谣”,该传言来源并非权威渠道,上海票据交易所票据信息披露平台显示,龙湖并无商票逾期。

除了上述因素的影响,也有投资者认为龙湖此次风波系“强势股补跌”,此前龙湖因财务稳健融资成本低、公司经营质量较高、持有商业可产生现金流等因素,在内房股中享有较高的估值水平,但在当下行业环境下难免会有所回调。

日前,龙湖发布月度销售数据显示,截至2022年7月末,龙湖累计实现归属公司股东权益合同销售金额683.6亿元,归属公司股东权益的合同销售面积418.9万平方米。7月单月,龙湖实现归属公司股东权益的合同销售金额118.5亿元。

销售环境不见明显好转,是当下地产开发商面临的普遍问题。亿翰智库监测的40城数据显示,7月全国商品住宅销售面积为1870.8万平米,同比下行32.6%,环比下行24.8%,有国资房企对记者表示“房子难卖、很多人都去买二手房了”。

作为房企最重要的资金来源,如果销售迟迟起不来,即便是当下尚为稳健的房企,也会面临一定的现金流出与可持续经营压力。今日龙湖等内房股集体下跌,也反映出在销售走弱、房企“缺血”、停工问题待化解的背景下,市场对房企的普遍担忧。

在近日举办的2022博鳌房地产论坛上,海南雅诚房地产开发有限公司董事长朱荣斌表示,现在爆雷的房企集中在民企,其实还有很多潜藏可能爆雷的企业。还没出现债务危机的国企,它们的资产质量、经营水平等也需要被关注。

旭辉控股董事局主席林中称,现在很多同行都在反映,比如项目销售了30%但贷款已经到期了,金融机构能否给那些销售回款跟开发贷款产生时间错配的项目,延长其开发贷款的期限,为有足够销售货值的项目增加一些贷款。

“总的来看,现在房地产行业是比较平稳的,但分结构来看,民营房企的信贷总量是在收缩的。”他表示,在信贷总量的控制下,社会流动性非常好,房地产信贷的总量也是稳定的,但民企信贷有点不足,希望能为民营房企注入一些流动性。

不过,对不同企业要分类对待。林中称,对已出现债务违约的企业,要进行风险隔离,让地方政府、监管部门以及AMC进入。对还没出现债务违约的企业,其实可以扶一把,只要注入一些流动性,就能挺过这一关。企业主体如果不倒,就不会出现更多烂尾项目。

(文章来源:第一财经)

文章来源:第一财经