8月11日晚间,ST海航发布定增公告。公告显示,本次发行拟募资总额将超100亿元,在扣除相关发行费用后拟全部用于补充流动资金。

“从重整以来,方大投入410亿元把海航做好,2021年重整过程中还亏了100多亿元,今年上半年又亏100多亿元。在航空业当前困难的形势下,方大承担着新的风险的同时,正在推动海航改善财务状况和经营质量。”ST海航相关人士向《证券日报》记者表示。

百亿元定增后有望“摘帽”

公告显示,本次非公开发行股票的发行对象为瀚巍投资,系ST海航控股股东方大航空之控股子公司海航航空集团设立的全资子公司。此次认购资金来源于自有或自筹资金,认购股数为监管规定的认购上限,认购资金规模超100亿元。

就此次发行影响来看,ST海航表示,一方面公司资本实力和资产规模将得到提升,能够有效应对疫情对公司经营带来的不利影响;另一方面,此次定增还将降低资产负债率,进而优化公司资本结构,增强抵御财务风险的能力。

数据显示,2019年、2020年、2021年及2022年3月末,ST海航资产负债率分别为68.40%、113.52%、92.34%及94.91%,公司资产负债率水平较高。此外,2022年7月14日,ST海航发布半年报业绩预告,公司预计亏损119.5亿元至129.6亿元,净资产预估为-32.5亿元至-42.6亿元。

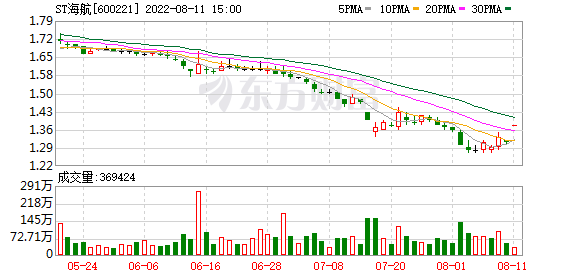

在高负债及业绩亏损的情形下,ST海航因再次陷入资金紧张危机引来市场担忧,甚至公司年底将退市、方大退出海航等传言也逐渐四起,ST海航股价在此期间也不断下跌,近两月最大跌幅超20%,最低跌至1.27元/股,濒临1元退市线。

据了解,继定增公告后,ST海航或将在不久后向上交所提出摘帽申请。8月10日,公司披露了证监会下发的《行政处罚事先告知书》,此前公司因涉嫌信息披露违法违规等问题被立案调查的结果也已公示完毕,公司现已符合摘帽条件。

一位业内人士向记者表示:“目前,ST海航历史资金占用、违规担保、需关注资产等违规事项已彻底解决,也将甩掉历史包袱,轻装上阵。如今,ST海航已具备开展资本运作的条件。此次定增体现了控股股东的支持和决心,同时将改善公司资本债务结构,缓解公司资金压力。ST海航后续在新任管理团队的领导下严格依法合规进行生产经营,最终有望实现摘帽申请。”

新团队助力海航行稳致远

5月26日,公司发布同意选举程勇为公司董事候选人的议案,而在6月14日,公司再次同意选举程勇担任公司董事长及法人职务,这也是公司时隔4月后第二次更换董事长人选;此后,公司总裁及副总裁等高层领导在7月份也陆续进行了工作调换。

资料显示,程勇于2010年任中国南方航空股份有限公司党委常委兼北京分公司总经理、党委副书记,2017年7月份任中国南方航空股份有限公司党委常委。从南航退休后,程勇再被聘任为ST海航董事长。此外,新聘任的总裁祝涛及副总裁陈浩、龚瑞翔、刘长青等高层领导,均为公司原来内部员工,且具备丰富的一线工作经历。

ST海航另一位内部员工向记者介绍,在方大入驻半年来,新海航在企业文化、思想观念、管理理念、规章制度等各方面都发生了深刻变化。例如公司提出的对政府、对企业、对员工、对旅客有利的“四个有利”已经作为公司新的企业价值观;公司还通过统一“责、权、利”,建立“能者上、平者让、庸者下”的用人机制、利润奖励提成及分配方案,激活企业经营活力。

在经营生产方面,ST海航也同样秉承方大的优秀管理理念实现高质量发展,通过落实精细化管理、日成本核算、堵塞“跑冒滴漏”等方式,增强未来盈利的核心竞争力。据悉,堵塞“跑冒滴漏”的专项整治,已累计节约成本4.08亿元,预计全年节约成本7.51亿元;而从方大引入的日成本核算机制,已累计节约成超1.92亿元,预计全年实现节支5.24亿元。

“下半年公司将在新团队具体调研落实后,实施陆续引进飞机的计划,在现有800多架飞机的基础上,争取5年到10年内达到1200架的目标。未来20年到30年,公司全体也将为打造安全一流、服务一流、利润第一的世界级航企而不断奋斗。”上述员工向记者表示。

(文章来源:证券日报)

文章来源:证券日报