阿里巴巴连续遭遇两大股东减持。

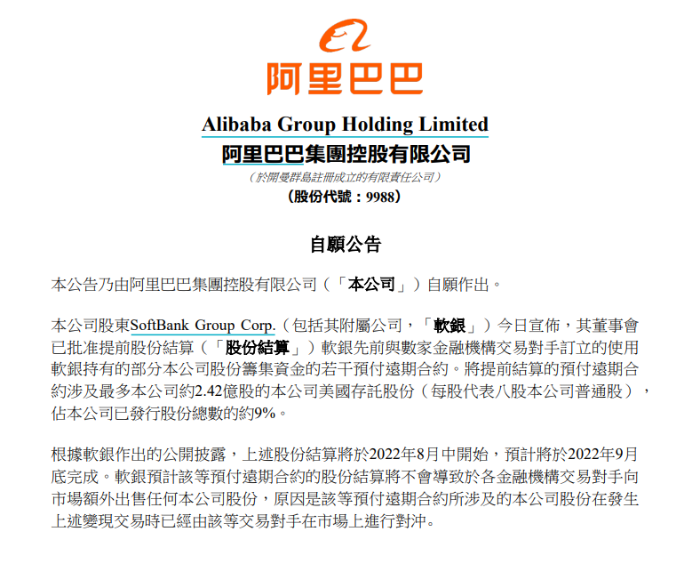

周三,软银董事会批准提前对约2.42亿份美国存托凭证(ADR)的预付远期合约进行实物结算。上述股份结算将在8月开始,并于9月完成,结算完成后,软银在阿里巴巴中的持股比例将从6月底的23.7%降至14.6%。

而在此之前,英国长线投资基金公司Baillie Gifford第二季近乎沽清阿里巴巴。

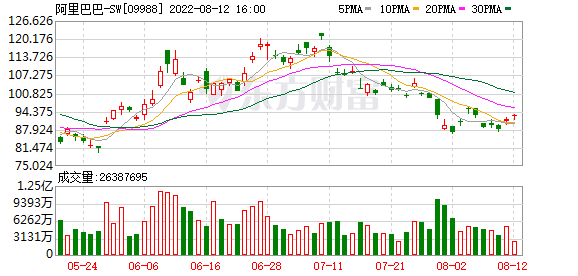

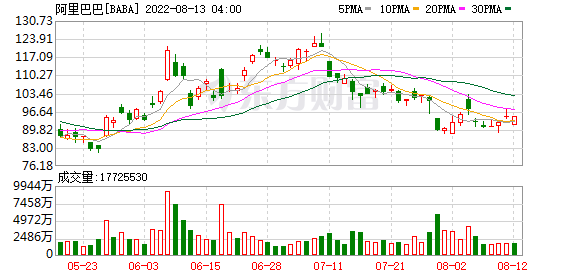

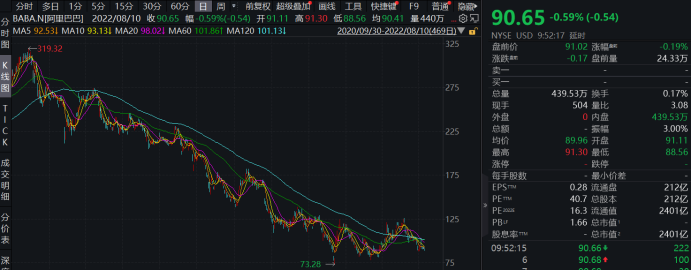

股价方面,自2010年10月以来,伴随着科技股下跌潮,阿里股价也一路走低。不过近期,阿里股价表现基本稳定,周三,阿里港股收跌1.84%,美股截至发稿,下跌0.59%,最新报价90.65美元。

阿里连遭两大股东减持

8月10日,阿里巴巴集团发布公告称,股东软银集团通过远期合约减持公司2.42亿份ADR,约占公司已发行股份总数约9%。软银集团此次减持将套现约4.6万亿日元(约340亿美元,折合人民币2300亿元),减持完成后,软银持股比例将下降至14.6%。

根据阿里巴巴2014年美国上市时的招股说明书,软银持股797742980股,占比34.4%。其中软银中国累积投资2300万美元。招股书还显示,软银中国的投资回报率超过1000倍。自从阿里巴巴上市以后,每当软银集团面临危机,几乎都会选择出售阿里套现。2016年,为筹措资金收购ARM,软银首次减持阿里;2019年,软银再次出售阿里7300万股美国存托股票,套现金额超130亿美元,持股比例降至25.8%;2020年软银巨亏1.35万亿日元,当年3月底表示将从阿里套现140亿美元。而本次减持之前,软银也公告今年二季度出现超过200亿美元的巨亏。

此外,英国大型投资机构柏基投资(Baillie Gifford)公布的二季度最新持仓数据显示,该公司已近乎清仓其持有的阿里巴巴股票。柏基是阿里巴巴早期的投资人,并在2018年投资了蚂蚁集团。自2021年二季度以来,这家投资巨头已经连续3个季度减持了阿里巴巴ADR持仓。今年一季度末,该公司持有阿里巴巴175万股,而其二季度末对阿里巴巴的持股降至只有13股。

其他中资股方面,京东持仓亦由原本的约6.8万股,降至只有1股;网易持股由26.3万股,降60%至10.3万股;百度ADR持股也由375万股,降18%至308万股;腾讯音乐持股也由5009万股,降38%至3109万股。但该基金上季增持蔚来,持股由8875万股,增9%至9673万股。美股方面,Baillie Gifford期内减持特斯拉,持股由1057万股,降40%至630万股,Rivian持股亦略降至340万股。

柏基投资是投资界的百年传奇。这家公司的眼光一直很准。在宏观上,柏基投资押注了一战后的美国和二战后的日本;在微观上,投资了互联网泡沫之后的亚马逊,投资特斯拉更获利千亿。在2020-2021年这个全球大放水的时段,柏基投资的美股基金大幅跑赢标普500指数。目前,柏基投资管理规模为3240亿美元,其中85%资产来自机构客户。其在中国的投资规模达550亿美元,投资了100多家中国的公司,占集团管理规模的17%。

最新季报超预期券商继续看好

8月4日晚,阿里巴巴公布2023财年第一季度业绩。第一季度,公司收入为人民币2055.55亿元,同比保持稳定,超过市场平均预期2031.9亿人民币。归属于普通股股东的净利润为人民币227.39亿元、同比跌50%;净利润为人民币202.98亿元,同比跌53%;非公认会计准则净利润为人民币302.52亿元,同比下降30%。

华安证券认为,阿里巴巴中国商业消费矩阵应对疫情短期扰动展现较高韧性,业务互补滋养本地生活服务饿了么、高德的发展,随着疫情常态化、社会消费品零售总额恢复疫情前水平,核心商业版块有望加速反弹。疫情影响经济水平与云计算产品交付,但中国企业数字化进程的“长坡厚雪”尤在,云计算领导者阿里云在2022年阿里云峰会发布CIPU巩固技术壁垒,好看成为阿里业绩“第二曲线”。通过SOTP估值法得到的公司合理市值为28790亿港元,股价为158元港币,维持“买入”评级。

天风证券则认为,阿里巴巴利润表现超预期,监管整改下关注治理结构优化、双重上市带来积极变化。此外,公司8月4日公告新增两位独立董事,治理结构迭代优化,此前有蚂蚁高管退出阿里合伙人、公司公告将于年底前完成于香港的双重上市。这些积极变化或为公司带来业务发展、估值修复上的双重机会。维持“买入”评级。

光大证券发布研究报告称,阿里巴巴业绩略超预期,表现相对稳健,维持公司“增持”评级。

(文章来源:证券时报)

文章来源:证券时报