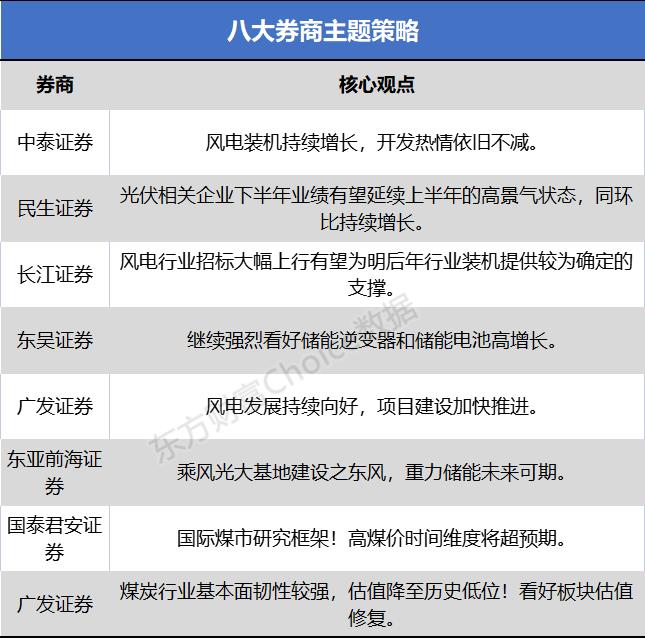

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

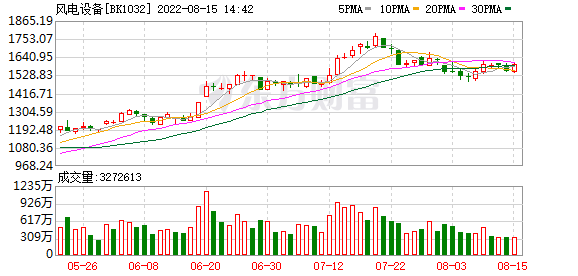

中泰证券:风电装机持续增长 开发热情依旧不减

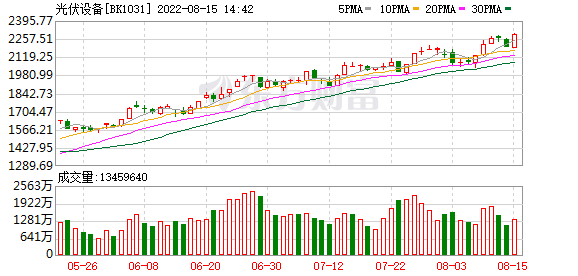

光伏:从产业链供给来看,三季度末多晶硅供应有望放量,产业链价格见顶信号明确,对产品价格更为敏感的集中式电站将逐步启动接棒,光伏景气度将持续。当前重点关注:1)电池组件:爱旭股份、通威股份、隆基绿能、天合光能;2)受益地面电站放量:中信博、阳光电源;3)辅材环节:明冠新材、鹿山新材、通灵股份、鑫铂股份;4)硅片:TCL 中环等。

风电:招标量持续向好释放,全年有望超预期。据不完全统计,陆风H1 招标39.9GW,同比+43.1%,今年累计新增招标44.2GW,全年预计招标55GW+。海风H1 招标5.61GW(含EPC 明确要求风机采购的项目),今年累计招标8.21GW,此外国家电投近期发布10.5GW 海上风电竞配机组框架招标,后续海风主机招标大规模释放,预计全年海风招标规模15GW.招标价企稳,行业盈利水平边际改善。2022 年8 月至今陆上风机中标均价为2307 元/kW,环比上期上升16.9%,陆上风机价格回暖。

投资建议来看,风电装机持续增长,开发热情依旧不减。政策加持下中长期看新增装机量将保持快速增长,短期看成本预期下降,叠加疫情影响逐渐减弱,预计上游零部件企业出货有望在下半年快速释放,业绩环比明显改善。建议关注【东方电缆】【新强联】【大金重工】【天顺风能】【恒润股份】【明阳智能】【金风科技】等。

民生证券:光伏相关企业下半年业绩有望延续上半年的高景气状态 同环比持续增长

整体来看,8月组件排产均环比提升,且目前国内疫情好转,物流和供应链影响逐步消除,光伏相关企业下半年业绩有望延续上半年的高景气状态,同环比持续增长。国内:国内推出多项利好政策,通过补贴+专项债刺激需求;分布式持续向好,集中式开工量环比有所提升;上半年风光储项目规划量达81.22GW,央国企占比达到63%。海外:欧盟可再生能源占比将从40%提升至45%,2030年累计装机量将达到740GW,较原计划提升约70GW.从Q3来看,随着欧洲地区气温下降,用电量激增,电价预计将环比提升,推动分布式光伏装机环比提升。美国未来两年取消东南亚光伏产品进口关税,且提出补贴政策刺激需求,深度利好国内一体化厂商。综上,我们预计22年全球光伏装机需求将超240GW,增速超40%。

投资建议来看,思路一:推荐具有潜在技术变革与颠覆的电池片环节,推荐隆基绿能、晶澳科技、晶科能源、天合光能等,关注东方日升、爱旭股份、高测股份、迈为股份、帝科股份、TCL中环、钧达股份等。思路二: 推荐深度受益海外光储需求高景气的逆变器环节阳光电源、固德威、锦浪科技、德业股份等,关注禾迈股份、昱能科技;推荐低估值和有预期差的硅料和硅片通威股份、大全能源、协鑫科技、隆基绿能、TCL中环。思路三:推荐有市占率提升空间逻辑的辅材企业,推荐通灵股份,关注宇邦新材;目前光伏行业景气度高,推荐目前供需紧平衡的EVA胶膜与高纯石英砂环节,推荐福斯特、海优新材、联泓新科、东方盛虹等,关注石英股份等。

长江证券:风电行业招标大幅上行有望为明后年行业装机提供较为确定的支撑

长期来看:风电作为新能源,是实现“双碳”目标的重要手段之一。政策明确“十四五”期间,可再生能源发电量增量在全社会用电量增量中的占比超过50%,风电和太阳能发电量实现翻倍;2030年国内非化石能源占一次能源比重达到25%左右,风、光总装机达12 亿千瓦以上。

中期来看:2022上半年行业招标量屡创历史新高,风电行业招标通常对应1-2 年后的装机,招标大幅上行有望为明后年行业装机提供较为确定的支撑。近期第二批风光大基地项目印发,各省市现有“十四五”风电装机规划已超300GW,且海上风电势头迅猛。我们判断2025 年国内风电并网装机有望达到109GW,2021-2025 年复合增速高达23.0%。

短期来看:风电H1 招标立项,H2 安装并网,是传统旺季。疫情影响2022H1 部分项目搁置,装机仅12.9GW,考虑首期大基地项目并网要求及海风贡献,预计2022H2 装机有望冲击50GW。

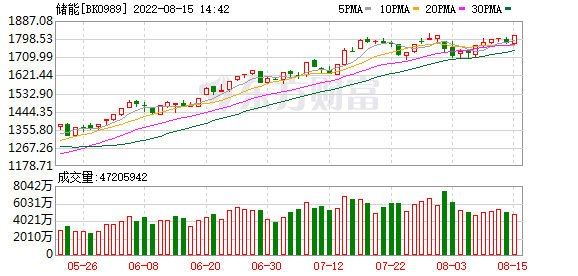

东吴证券:继续强烈看好储能逆变器和储能电池高增长

储能方面,欧洲户储火爆,今年预计2-3 倍增长,国内储能翻倍增长,招标已超20Gwh,预计户储未来三年有望连续翻倍以上增长,储能总体有望持续80%以上增长,继续强烈看好储能逆变器和储能电池高增长。

光伏来看,硅料价格突破30 万/吨,硅片和电池均明显调涨新高,静待硅料产能释放,topcon 新技术扩产提速,需求端来看,欧洲能源基金电价新高需求持续火爆、国内分布式持续火爆外大基地项目抓紧建设、美国《通胀削减法案》延长ITC10 年加速光伏发展,预计2022 年全球光伏装机250GW,同增50%,国内90GW+,23 年保持40%以上增长,继续全面看好光伏板块成长,尤其看好逆变器、组件环节。工控景气度低位,进口替代加速,6/7 月增长相对平淡,8 月开始逐步恢复,国产品牌有Alpha,看好龙头汇川。

风电也进入平价时代,陆风2022年需求旺盛,海风2022年招标放量,2023年恢复增长,原材料价格进入下行区间,零部件盈利后续改善,重点推荐零部件龙头。电网投资整体稳健,但下半年投资节奏快于上半年,重点关注新型电力系统带来结构性机会。

广发证券:风电发展持续向好 项目建设加快推进

光伏:青海省能源局约谈8家新能源投资商,督促加快项目建设落地。8月3日,省能源局约谈华能、华电等8 家新能源投资商,要求各企业加快相关项目建设进度,将对投资任务完成不理想的企业采取严厉措施进行追责。相关企业项目业主介绍项目前期进展、开工建设及投资节点等情况,力争在三季度产生较大规模实物投资,如期完成年度投资任务。随着硅料老产能检修复产及新增产能释放,产量增加有望推动组件排产提升及价格微降,进而推动地面电站市场快速启动,我们预计2022年国内光伏新增装机80-100GW,同比+64%。

风电:7月招标整体维持高位,多地风电项目加快推进。据风电头条,8月第一周风机开标1.66GW,招标2.24GW,相比上周大幅提升。项目方面,含塔筒项目共8个总计963MW,其中,陆上风电项目947MW,中标均价2271 元/kW,环比-9.12%。不含塔筒项目共4个总计700MW,中标均价为1590 元/kW,环比-11.47%,进一步下降。多地风电项目招标开启,云南能投、华电、中国安能8 月率先开启风电机组招标,总计1480MW,风电发展持续向好,项目建设加快推进。

新型电力系统:招投标持续保持高位,新型储能高景气延续至“十五五”。根据储能头条整理, 本周新型储能招标规模合计1091.5MW/2132MWh;中标规模合计944.2MW/1711.9MWh,招中标量仍处于较高水平。近日,国网董事长辛保安发文称,预计2030 年国网经营区新型储能装机达到100GW,叠加南网经营区新型储能建设规模,新型储能高景气有望延续至“十五五”时期。此外关注消纳压力下的“储、输、控”三条主线。

东亚前海证券:乘风光大基地建设之东风 重力储能未来可期

新型重力储能下游应用场景广泛,补全现有储能技术不足。与锂电池储能相比:1)成本方面,重力储能度电成本相对较低;2)储能时长方面,储能时长更长,相对更能满足下游应用场景的储能需求;3)效率方面,储能塔等项目与锂电池储能差距较小。在温度层面重力储能的效率相对于锂电池更加稳定;4)安全方面,重力储能属于机械储能,无自燃以及爆炸等安全隐患。与抽水蓄能相比:新型重力储能的类型多样,因此选址限制较少且不完全依赖于水源。重力储能方案种类多样:1)基于不同的地形可选取不同的重力储能方案,其中包括基于抽水蓄能、基于构筑物高度差、基于山体落差、基于地下竖井的方案;2)响应时间:各重力储能方案响应时间跨度较大(从小于1 秒到大于10 秒),不同重力储能方案可满足不同的响应需求。

截至2030 年,新型重力储能市场规模有望超300 亿元。我们假设:1)储能市场累计装机容量:2025 年和2030 年我国储能装机容量分别为255GWh 和755GWh;2)重力储能渗透率:2025 年和2030 年重力储能渗透率分别为5.5%和15%;3)重力储能单GW 成本:储能塔降本路径相对清晰,后续有望通过规模化生产以及改变重力块材料进行降本。从短期看(截至2025 年),重力储能市场规模有望突破百亿元。重力储能处于市场发展初期,根据目前商业化进程来看,前期将以储能塔为主。从长远来看,新型重力储能市场规模有望超300 亿元。经过前期技术验证,重力储能技术得到认可,且技术更为成熟。储能塔降本有望加速,重力储能的市场占有率或有望大幅增长。投资建议来看,关注拥有重力储能技术的公司。相关标的:中国天楹。

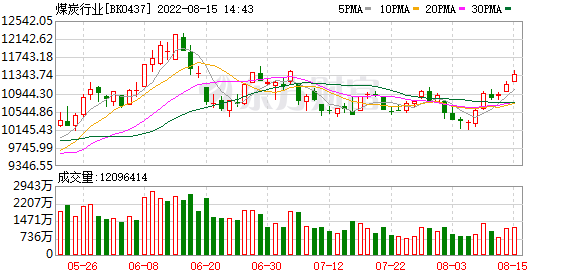

国泰君安证券:国际煤市研究框架!高煤价时间维度将超预期

国际煤市产业链研究框架。1)供给端:供给弹性取决于供应链恢复速度,CAPEX受“双碳”及“ESG”限制趋于无解2)需求端:全球正处旺季,冬季燃气价格提升后替代需求增加,美联储加息工商业需求预期回落,确定性与不确定性共存3)库存:海外没有“发改委”,大宗商品全球库存周期具有一致性,目前还处在被动去库的阶段结论:国际高煤价持续时间将超预期。

国际风云诡谲,国内如何投资?1)兖矿能源:澳洲销量占比约4成,尽享国际煤市高景气红利2)中国神华:能源安全稳定器,立阻输入通胀,稳盈利高股息3)陕西煤业:坐拥高热值稀缺资源,持续高盈利可期。

广发证券:煤炭行业基本面韧性较强 估值降至历史低位!看好板块估值修复

虽然受大宗品价格回落、全球和中国经济增速回落预期影响,但近期板块悲观预期充分,煤炭行业基本面韧性较强,估值降至历史低位,安全边际优势显著,看好板块估值修复。继续重点看好盈利能力较强且具备资源优势的公司:陕西煤业、兖矿能源(A、H)、中国神华(A、H)、山西焦煤。建议关注行业主线:(1)估值优势显著且业绩具备弹性的公司:晋控煤业、潞安环能、淮北矿业等;(2)其他受益于稳增长弹性较高的公司:中煤能源(A、H)、平煤股份;(3)转型新业务提升估值的公司:如华阳股份、宝丰能源、金能科技等。

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心