只要对娱乐行业稍有关注,那么便一定听过乐华娱乐的名字。

成功打造王一博、李汶翰、程潇、吴宣仪、范丞丞、黄明昊等当红艺人,并打造出了UNIQ、NEXT、NAME等国内少有的优质男团女团,2018年多部现象级综艺的大火,更将乐华娱乐带到了行业的金字塔尖,成为艺人管理的头部企业。

无论是公司旗下的众多艺人,还是公司创始人杜华,亦或是乐华娱乐的名号本身,在行业内都有着很高的关注度,也奠定了其自身在行业中的影响力基础。

如今,杜华又将这家国内艺人管理收入第一位的公司带入到了资本市场的视野,标志着艺人管理行业进一步出圈,正式向“艺人管理第一股”发起冲击。

对于这家离大众很近的公司,其行业虽为人们所熟知,但要将目光放眼于资本市场,实现IPO的公司却是凤毛麟角,可谓既熟悉又陌生。本文从乐华娱乐564页招股书出发,带您从8个剖面了解乐华。

为何说乐华娱乐是“艺人管理第一股”?

理解乐华娱乐的崛起,首先要看的是其背后大众文化娱乐方式的转变。

过去十年间,大众审美的日渐多元,人们追星的诉求也发生了诸多变化。其中,受移动社交时代对人们的沟通方式产生了深刻影响,相比于过去的“不食人间烟火”,如今明星与粉丝之间的关系在互动和亲密程度上大大加深。明星们比以往更加有自己的个性,风格也更多样化,满足了粉丝对明星的多元审美需求。

趋势转变的背后,代表着行业中一个新时代的开启。其中,深谙新一代年轻人社交语境的转变,也催生了乐华娱乐、嘉行传媒、时代峻峰、哇唧唧哇等一批新艺人管理公司的崛起。

乐华娱乐凭借其独特的乐华模式,建立起一个有规模、有名气且受欢迎的艺人矩阵,使其成为当前国内艺人管理收入最高的公司,于2021年市场份额位居行业首位。

作为国内最大的艺人管理公司,乐华娱乐在行业模式中也创造了多个“第一”。例如,乐华娱乐是国内首批提供专业及系统化训练生计划、具备将全新人才培养成成名艺人能力的艺人管理公司。

同时,自2014年于韩国成立子公司,乐华娱乐正式实施其国际化的业务扩展战略,致力于将中国流行文化带到世界,也是国内首批实现业务向海外拓展的艺人管理公司之一。

另据弗若斯特沙利文调研显示,乐华娱乐为中国认知度最高的娱乐品牌之一。其中,公司为业内少数有能力通过举办仅由旗下签约艺人参与的演唱会(乐华家族演唱会),向公众展示乐华品牌的公司。

换句话说,即乐华娱乐也是国内少有的公司品牌本身便是IP、具备强品牌效应的艺人管理公司,相比于行业中常见的公众仅对艺人有认知的模式不同,以乐华品牌为核心的乐华家族则形成了公司的独有特色。回顾公司发展,乐华娱乐最大成果便在于打造了一块偶像领域的金字招牌,构成其行业影响力的基础。

目前,资本市场上实现主板上市的以艺人管理为主营业务的参考标的仍较少。此次公司冲击港交所主板也将创造一个新第一,乐华娱乐的成功上市,对于行业也将有着标杆性的参考意义。

培养型艺人管理公司——独特的“乐华模式”

在娱乐行业,艺人与艺人管理公司的关系往往是相互成就。尽管我国艺人管理行业起步较晚,现也已形成了艺人管理协同内容制作、艺人管理工作室、平台型艺人管理等多种发展模式。

随着乐华娱乐创始人杜华亲自赴日、韩考察海外的成熟管理模式,以及韩庚加盟,乐华娱乐经过多年沉淀形成了当前“重培养”的艺人管理模式。

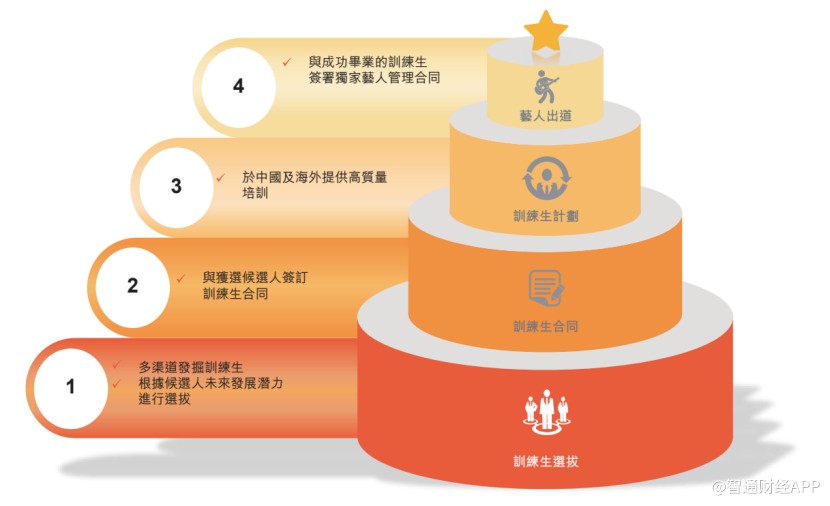

其中,公司通过建立了包括训练生选拔、艺人培训、艺人运营及艺人宣传在内的全生命周期艺人管理体系,与逾30家院校及专业机构建立合作,根据训练生的特点因材施教,形成公司独特的“乐华模式”。对于该模式,智通财经APP此前在《乐华娱乐正式冲击“艺人管理第一股”,杜华凭什么说“乐华模式”可复制?》一文中已有详细阐述。

在该模式下,公司通过推出“TOP

IDOL造星计划”倾力打造亚洲乃至世界范围内的新生代艺人,通过具有影响力的成熟艺人带动新人形成良性循环,不断推动公司优质人才梯度储备,并引入乐华家族概念全方位整合艺人及平台资源,形成极具竞争力的艺人矩阵。

目前,乐华娱乐为国内少有的采用该模式的艺人管理公司。在乐华模式下,艺人管理成为公司最为成熟的业务,促使公司实现了快速发展。因此,该模式的跑通也被视作乐华娱乐崛起的转折点。

随着娱乐行业在资源方面竞争加剧,艺人对专业艺人管理公司的需求增加,这一模式体系也将因其难以复制,成为公司在未来巩固其行业地位的重要护城河。

艺人矩阵——“头部”明星+练习生储备

艺人矩阵是为艺人管理公司的核心资源。目前,乐华娱乐通过在音乐、影视、综艺、主持全方位的打造方式,培养全约全能型艺人,并形成了“头部”明星+练习生储备结构的丰富艺人矩阵。

智通财经APP了解到,乐华娱乐旗下艺人王一博、程潇、孟美岐、范丞丞、黄明昊、吴宣仪、朱正廷、李汶翰、胡春杨等均为娱乐行业具备高知名度的成名艺人,并于综艺节目中担任导师、或以高位排名出道。

目前,乐华娱乐旗下还有已加入训练生计划并正在接受专业训练的训练生有71名。在公司当前签约的66名艺人中,有55名为训练生计划的毕业生,构成了公司得以满足各层次市场需求的多元艺人矩阵。

值得一提的是,由于“乐华模式”下3-5年的长周期培养模式,公司旗下通过训练生出道的艺人长时间在乐华体系下生活和成长,与公司之间形成了深厚的归属感和默契,因此与公司的合作关系也往往长期且稳定。

其中,乐华与艺人签订的独家艺人管理合同期限从5年到15年不等,而与毕业于乐华训练生计划的艺人签订的合同期限通常较长,期限从8年到15年不等。过往业务纪录期间内,公司与签约艺人间也未曾发生过合同纠纷。

从所披露的数据来看,乐华娱乐旗下的大部分知名艺人管理合同期限基本都在2026-2028年到期。其中,王一博已由2022年续期四年至2026年10月;孟美岐、吴宣仪合同期限至2026年并自动续期一年;黃明昊、朱正廷、毕雯珺、丁泽仁、黃新淳、胡春杨、唐九洲、金子涵等合同期限均在2028年及以后。

专业的艺人管理团队

对娱乐市场的深刻理解是艺人管理公司能够长久发展的关键要素,而一个专业的艺人管理团队则是重要的条件基础。

从乐华娱乐角度来看,其艺人管理业务主要由三个核心团队构成:艺人培训、艺人宣传和艺人运营。训练生在完成艺人培训团队培养,成为签约艺人后,将由运营和宣传团队介入并提供专业的艺人运营服务,协助签约艺人的事业发展。

其中,宣传团队帮助艺人提升人气,包括对艺人进行评估,为其进行职业规划,通过各类宣传活动提升曝光度;艺人运营团队主要帮助艺人匹配业务,包括代言、业务推广活动、出演音乐作品、综艺节目、剧集及电影等。

截至2022年4月30日,乐华旗下艺人管理团队规模达118人。其中艺人培训团队35人,平均拥有六年经验,为训练生提供平均为期三年的系统性及专业培训,并在签约艺人出道后提供后续培训。

艺人宣传团队共有28名成员,在媒体领域平均拥有六年工作经验,通过各种营销渠道审阅及发布宣传材料,协助签约艺人增加公众曝光率。

艺人营运团队由55名成员组成,平均拥有约九年行业经验。其中,商务经纪23名,负责销售、市场推广及商务谈判;执行经纪17名,协助商务经纪及签约艺人处理多方面工作,如行程协调及一般项目协助。

目前为止,这一达逾百人的艺人管理团队规模于业内仍在少数。

广泛、丰富、有厚度的行业资源

对于艺人管理公司而言,对接商业活动及娱乐内容服务资源的能力与公司收入能力直接挂钩,同时也是艺人选择公司作为合作伙伴的重要原因之一。

通过与多行业参与者建立合作渠道,乐华娱乐也为旗下艺人对接了广泛的外部电影、剧集、综艺节目、音乐作品、产品或品牌代言、平台直播活动等资源;其公司本身的自有资源板块也由原有的影视业务拓展至音乐、自制综艺等多栖业务领域。

目前,公司安排艺人所参演内容的播出渠道包括了主流互联网视频平台爱奇艺、优酷、腾讯视频与芒果TV;湖南卫视、浙江卫视、东方卫视、江苏卫视及北京卫视等主要电视台;抖音、快手等短视频平台;及网易云音乐及腾讯音乐等主要音乐流媒体平台。

其中,公司与国内年均收视率排名前五的电视台及排名前三的互联网平台建立合作关系,平均合作年限达7年。

反映在成果上,2019-2021年度及截至2022年4月30日止四个月,乐华娱乐就签约艺人于综艺节目、电影及剧集演出共订立了443份娱乐内容服务合同,产生收入的商业业务活动数量则分别约达380份、500份、640份及235份。

而作为行业头部企业,乐华娱乐也参与了对外投资,投出了由其独家投资功能性食品Minayo、戚薇香氛品牌SEVENCHIC等,未来将可能与公司艺人管理主业产生业务协同。

另外值得一提的,则是乐华娱乐背后颇具实力的股东阵容,形成乐华娱乐长期发展的隐形资源。

在乐华娱乐本次上市前的股权架构中,阿里巴巴影业持股14.25%,华人文化持股14.25%,量子跃动(字节跳动关联公司)持股4.74%,而每位股东在娱乐行业所能为公司带来的资源都不可小觑。

先说华人文化,公司旗下产业覆盖传媒与娱乐、互联网与移动、生活方式三大领域,通过华人文化产业投资基金及华人文化控股集团,推动了电影、电视、动画、现场娱乐、互联网电视、音乐、演艺、票务等一大批行业领先企业,打造出市值千亿的文化航母。

也因此,华人文化创始人黎瑞刚更被媒体称为中国“默多克”、媒体领域的“内容之王”。目前,除担任华人文化集团公司董事长、CEO外,黎瑞刚同时也出任了美国著名艺人管理公司CAA董事、哔哩哔哩非执行董事,堪称中国文化产业的教父之一。

此外,阿里影业及字节跳动作为拥有时下最主流互联网视频平台及短视频平台的公司,其也能够为公司带来丰厚的价值增量。例如,阿里在入股乐华后,双方便迅速展开合作,于2022年签订《业务合作框架协议》,促使乐华旗下合适的签约艺人出演综艺节目、电影及剧集以及其他商业活动等。从各维度上累积沉淀的渠道及资源能力,将是乐华娱乐未来接下来继续实现业绩稳定增长的实力底座。

不可忽视的流量实力

对于艺人而言,广泛的粉丝受众基础不是一朝一夕养成的。艺人成为“头部艺人”的背后,往往需要艺人高水平的专业素养、人品道德、演出作品、观众缘,还有艺人管理公司宣传与资源投入等多种因素的共同推动。

而在娱乐行业,受欢迎程度代表着影响力,艺人粉丝受众基数多寡更影响了品牌和内容方对其商业价值的判断。据调查企业Iprice公开数据显示,ARMY为防弹少年团消费的平均支出是K-Pop所有粉丝群体中最多的,平均每人花费在1400美元以上。

从乐华娱乐旗下艺人的关注者情况来看,王一博、孟美岐、韩庚、吴宣仪等粉丝量均达到了千万级别,四者粉丝总量合共甚至达近1.5亿。

而据招股书披露的最新数据来看,公司旗下有超过20名独立艺人于微博关注者达200万名以上,其中16名均为乐华训练生计划的毕业生,这当中还不包括公司推出的UNIQ、NEXT、EVERGLOW、NAME、TEMPEST及NEVERLAND等艺人组合。

庞大的粉丝基础,是乐华娱乐背后的一股不可小觑的支撑力量。仅从公司举办的多场家族演唱会便可窥见,其艺人粉丝支撑了演唱会门票的绝大部分费用,是公司仅通过独立力量便能使计划项目落地的推动力。

此次乐华娱乐的上市募资,不妨以观察者的心态予多一份留意,除机构、散户投资者外,是否也有与其他企业所不同的投资力量的参与。

文娱板块中业绩表现稳定、孵化增长“第二极”

业绩方面,乐华娱乐当前的收入结构主要由三部分构成:艺人管理、音乐IP制作及运营和泛娱乐业务。

2019-2021年,公司分别实现营收6.31亿元、9.22亿元、12.9亿元,复合年增长率达到43.0%;同期经调整净利润分别为1.19亿元、2.96亿元和3.95亿元,复合年增长率为82.2%。

其中,在公司三部分业务贡献营收比例来看,艺人管理作为其主营业务,于过往业绩期的营收贡献均达八成以上,因此也有许多人认为乐华娱乐的收入结构对艺人管理业务依赖度偏高。

不过,若抛开营收占比表面,从主营业务自身表现来看,公司艺人管理业务收入于2019-2021年分别实现收入5.30亿元、8.08亿元、11.75亿元,复合年增长率达48.85%,毛利率更是高达50%左右,营收规模于业内居首。

除此之外,在过往几个业绩期中,公司前十名艺人所贡献收入比重分别达74.8%、83.0%、85.6%,而这十名艺人中,除韩庚(持有公司2.35%股份)及唐九洲外,均为乐华训练毕业生。如上文所提到,由于乐华独特的培养型体系,其训练毕业生与公司合作关系往往更长久,也侧面反映了其主营业务发展的稳定性。

另外值得一提的,则是公司在招股书中较少提及的疫情影响。2020年以来,整个文娱板块在新冠疫情的影响下受到重创,业绩展现出较大波动性。

尽管乐华娱乐因疫情在线下活动开展方面同样受到影响,但其于过去三年整体业绩抵御住了疫情,并未展现出波动,且依然维持了高增长,所展现出的稳定性为文娱板块中的优等生。

与此同时,乐华娱乐也在积极探索其他赛道,孵化其第二增长曲线。目前,公司与字节推出的A-SOUL目前已晋升为国内头部虚拟艺人,除此之外,乐华娱乐也通过参股形式投资了专注打造虚拟艺人IP的娱乐公司尼斯未来,推出了量子少年、EOE两个新生代虚拟艺人团体,其与蓝色光标合作的虚拟国风女团也正处于筹备阶段。

在经过早期的业务投入后,公司泛娱乐业务于2021年实现收入3786.9万元人民币,同比激增80.95%,毛利率达77.7%。目前,虚拟艺人赛道仍处于发展初期,随着行业发展日渐成熟,将有望成长为公司的第二条增长曲线。

估值或拟定70亿港元,值搏率较高

从乐华娱乐当前业务模式看,无论是将全新人才培养成成名艺人的培养模式,还是在虚拟艺人上的布局,均与韩国男团防弹少年团(BTS)所属的艺人管理公司HYBE相似,发展模式相同的标的还包括许多其他同类的韩国娱乐公司,可作为判断乐华娱乐估值的参考坐标。

若从当前已上市的几家韩国娱乐巨头的估值水平来看,与乐华娱乐模式相类似的HYBE市盈率达到51.53倍,最高的YG娱乐达到154倍,最低的SM则为12.72倍。

围绕各个不同参考系,对于乐华娱乐究竟应如何估值,智通财经APP此前在《防弹少年团VS王一博

对标韩国经纪第一股的乐华娱乐估值多少?》一文中已作出过全面的探讨。

近日,更有参与了乐华娱乐面对专业投资人IPO询价路演的机构人士透露,乐华娱乐估值拟定在70亿港元左右。

该机构人士表示,公司70亿港元的估值并不高,静态市盈率仅有14.42倍。作为对照,韩国第一大娱乐经纪的HYBE的市盈率约为52倍,全球经纪第一股Endeavour

Group Holdings(EDR.US)的市盈率约为30倍,该估值还是相当有吸引力。

回顾HYBE于2020年IPO时的盛况,曾获机构投资者逾千倍超额认购,散户投资者亦超购逾600倍,最终以招股价上限定价并集资9626亿韩元(约51.1亿人民币),创韩国2017年以来的最大规模IPO。

一个值得关注的现象是,近一个月以来,与乐华娱乐同样迈向资本市场的影视娱乐企业还包括柠萌影视、博纳影业、耐看娱乐,分别代表了大文娱板块中的艺人管理、电视剧制作、电影制作及网剧四大方向,形成新一轮中国影视娱乐股上市潮,多家企业的聚集效应也引发市场对该板块的高度关注。

乐华娱乐作为国内艺人管理赛道中的龙头,其在偶像领域打造出的金字招牌,使其在过去三年实现业绩的飞速增长。若公司估值约70亿港元的最终定价为真,依其业务体量则是为市场留出了较大的让利空间,具较高值搏率,甚至抑或有望复制HYBE当年的认购盛况。