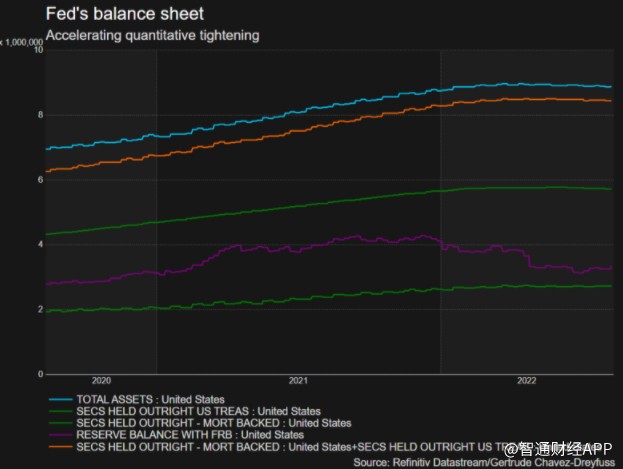

美联储计划下个月将其8.9万亿美元资产负债表的收缩速度提高一倍。但随着经济放缓,美联储在是否加快缩表方面左右为难。

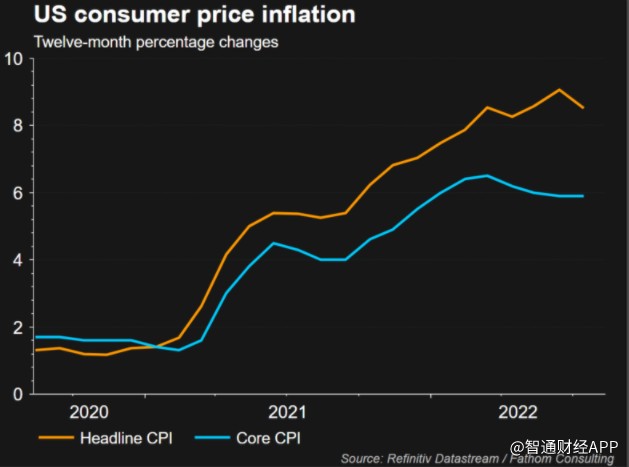

美联储加速量化紧缩(QT)的举措旨在进一步从金融体系中抽出疫情时期的刺激政策所释放的流动性,并提高长期资产的借贷利率以削弱通胀。目前的通胀率仍远高于美联储2%的目标。

然而,双重紧缩使美联储更难实现经济“软着陆”。美国经济在第一和第二季度出现萎缩,加剧了有关美国是否已经或即将陷入衰退的争论。越来越多的人猜测,美联储可能会在QT政策方面做出让步。

美联储左右为难

“美联储有一定的回旋余地,要么最终放慢量化紧缩的步伐,要么甚至比预期更早结束。但很难知道美联储如何平衡这些因素,”BMO财富管理首席投资策略师Yung-Yu

Ma表示。

上周的两份报告显示,通胀可能已在7月见顶,这也减轻了美联储在9月20日-21日政策会议上再次大幅加息的压力。美国7月份消费者价格指数(CPI)同比增长8.5%,低于预期,6月份为增长9.1%。7月份,美国生产者价格指数(PPI)环比也意外下降0.5%。

期货交易员目前预计,美联储在9月份会议上加息50个基点的可能性为63.5%。

“我们真的认为,美联储放缓QT步伐的时间宜早不宜迟。数据开始调整,我们看到经济放缓,”嘉信理财金融研究中心的首席固定收益策略师Kathy

Jones表示。

不过,她的基本观点是,美联储维持QT政策不变,但将其作为一种可以与加息同时调整的杠杆。

Jones表示,如果加息迅速而猛烈并且出现逆转,那么就必须停止QT;如果加息缓慢且趋于平稳,那么就可以在更长的时间内继续实行QT。

在较温和的CPI数据公布后,多位美联储官员表示,现在宣布通胀方面取得胜利还为时过早。

伦敦资产管理公司 Ruffer LLP 的经济学家 Jamie Dannhauser

表示:“通胀仍然远远高于任何可以被视为价格稳定的水平。要回到可接受的通胀水平还有很长的路要走。”

Dannhauser认为,不断下降的通胀数据不会影响美联储的QT计划。

落后于曲线

截至上周,美联储的资产负债表规模接近9万亿美元。自6月份美联储启动QT以来,其持有的美国国债和抵押贷款支持证券并未显著下降,但随着时间的推移应该会下降,尽管不会直线下降。

“QT的影响目前非常小,”杰富瑞经济学家Thomas Simons表示。

但美联储持有的银行准备金已降至3.3万亿美元,比2021年12月的4.3万亿美元的高点下降了约1万亿美元。分析师表示,美联储准备金的收缩速度超过了许多人的预期。因为在美联储之前的QT中,五年内也只有1.3万亿美元的流动性被抽走。

美联储尚未宣布其资产负债表的目标规模。道明证券高级利率策略师Gennadiy

Goldberg认为,美联储的最终目标是将资产负债表缩减到银行准备金占GDP的9%左右,这是美联储在2019年9月结束上一轮缩表时的水平。

Infrastructure Capital Management首席投资官Jay

Hatfield认为,美联储应放慢QT的步伐,因为市场不需要再次削减银行准备金1万亿美元。

"这对债市和股市将是灾难性的,"

Hatfield称。“不幸的是,美联储几乎普遍忽视流动性和货币供应。这就是为什么美联储在控制通胀和预测通缩方面永远落后于曲线的原因。”