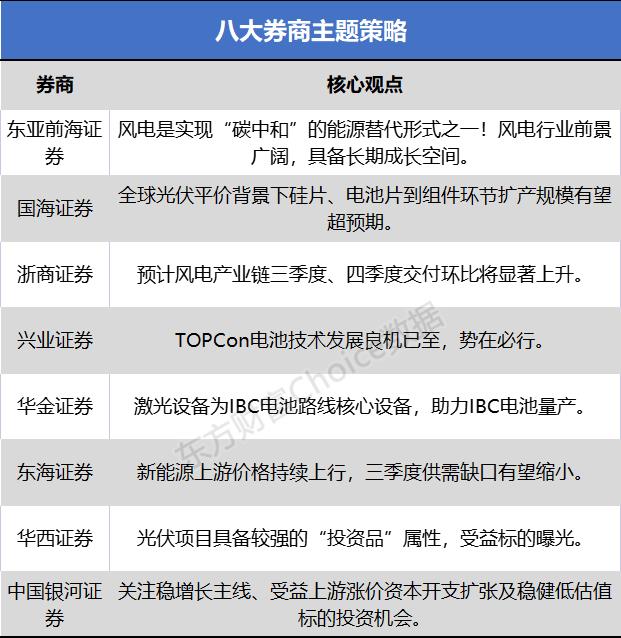

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

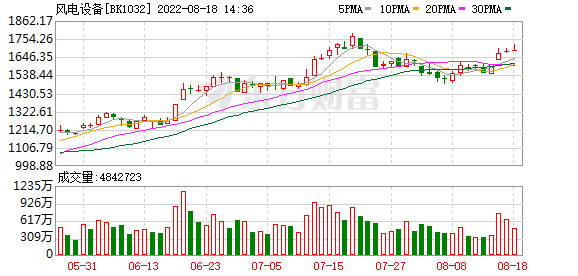

东亚前海证券:风电是实现“碳中和”的能源替代形式之一!风电行业前景广阔 具备长期成长空间

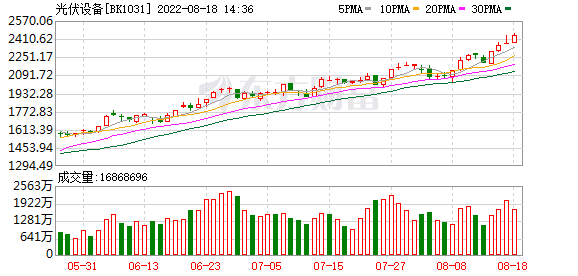

光伏:短期来看,近期光伏中上游价格延续上涨走势,主要系国内大厂扩产释放增量不及预期,叠加下游需求旺盛所致。展望未来,国内方面,根据各企业生产计划,预计8月份多晶硅产量环比增量在13%左右,主要由于部分企业检修产线恢复所致。海外方面,根据海外企业受运输及检修影响等情况预计,8月份国内多晶硅进口量仍将维持相对低位。因此,多晶硅供不应求仍是市场主旋律,短期内硅料价格涨势依旧有动力支撑。

从长时间维度来看,在“双碳”以及2025 年非化石能源占一次能源消费比重将达到20%左右目标明确的背景下,叠加光伏发电成本持续下行,经济性不断提升,光伏装机需求高增长确定性较强。相关标的:1)供需格局紧俏,盈利能力有望延续高位的硅料龙头通威股份、大全能源;2)组件一体化龙头隆基绿能、天合光能、晶澳科技;3)受益于光伏+储能双轮驱动的逆变器龙头阳光电源、锦浪科技、固德威;4)受益于双玻组件渗透率提升的光伏玻璃双寡头福莱特、信义光能;5)受制于原材料短期供应瓶颈及市场需求有限,供需格局相对较紧俏的EVA 胶膜环节龙头福斯特、海优新材;6)受益于分布式光伏占比提升的正泰电器、晶科科技。

风电:从短期来看,进入2022年,风电产业密集扩产,扩张步伐匆匆,风机大型化趋势显著,产业整体成本有望继续下降,风电景气度有望提升。从中长期看,风电是实现“碳中和”的能源替代形式之一,风电行业前景广阔,具备长期成长空间。同时,海上风电是解决东部沿海地区发电不足与用电负荷之间的矛盾的关键。具备成本优势与技术核心竞争力相关标的:大金重工、天顺风能、天能重工、日月股份、明阳智能、金风科技、中材科技、金雷股份等。

国海证券:全球光伏平价背景下硅片、电池片到组件环节扩产规模有望超预期

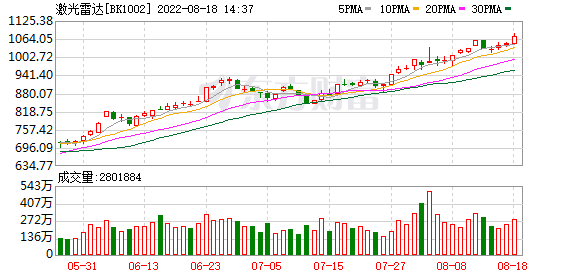

疫情影响下制造业投资相关链条持续承压,下半年在低基数效应下相应公司业绩有望逐季提速,建议关注刀具厂商欧科亿、华锐精密、国茂股份、绿的谐波等;激光:受国内疫情影响,激光行业需求承压,行业高功率化趋势持续,6000w 以上高功率产品有望持续放量,建议关注国产激光切割运控系统龙头柏楚电子以及价格竞争后续有望改善的国产激光器龙头锐科激光;光伏设备:行业降本提效是主旋律,全球光伏平价背景下硅片、电池片到组件环节扩产规模有望超预期,建议关注平台化布局的硅片组件设备龙头晶盛机电、奥特维;电池片环节,金属化方面,激光转印技术下半年有望放量,建议关注帝尔激光;异质结进展有望超预期,年底单w 成本与传统perc 有望打平,建议关注迈为股份;锂电设备:国内新能源汽车2022 年6 月产量59 万辆,同比增长120.8%,全球电动化浪潮明确,建议关注大客户订单兑现在即对工艺设备龙头的弹性,具体包括先导智能、杭可科技等,除此之外下游动力电池竞争以及产品迭代带来新增工艺设备需求,建议关注奕瑞科技、东威科技等;检测&计量:中长期制造业升级带动第三方检测需求持续增长,行业马太效应显著,二季度受疫情影响略有承压,建议关注苏试试验、华测检测,关注报表改善空间较大的广电计量;出口方向:人民币加速贬值、运费下降、大宗商品价格下行,关税取消预期再起,出口型企业下半年利润率有望大幅修复,重点关注线性驱动控制系统龙头捷昌驱动、电踏车电机龙头八方股份等;工程机械:2022 年6月纳入统计的25 家挖掘机制造企业共销售各类挖掘机2.08 万台,同比下降10.1%;下半年出口持续高增,国内需求改善下,建议关注三一重工、恒立液压、建设机械等。

浙商证券:预计风电产业链三季度、四季度交付环比将显著上升

光伏:硅料产量环比增加,下游需求释放确定性强。8月国内硅料供给产量环比增加,紧张程度有所缓解;9 月随着国内多晶硅厂商检修基本结束以及扩产产能爬坡增量释放,预计9 月产量环比8 月将增加20%。硅片薄片化推动行业降本,同时受制于硅料及石英砂供应紧缺硅片有效产出仍受限制。电池端,出货环比有望提升,大尺寸供给仍偏紧。组件端,价格触碰终端可接受价格上限,叠加硅料产能释放,硅料价格有望加速见顶,支撑下游需求释放,行业出货有望提速。

风电:海风招标逐步起量,明年需求景气维持高位。截至8月13日全年风机招标(包括集采)已超70GW,保守/乐观预期全年风机招标有望达80/100GW,对应同比增长分别为46%/85%,预计风电行业需求景气度将在2023 年持续,行业有望迎量价齐升。随疫情影响退去及产能供给加速,预计风电产业链三季度、四季度交付环比将显著上升;各环节积极备货,排产均处于高位,下半年需求持续旺盛。

电力设备:国网加速特高压核准和落地,全社会用电量稳步提升。(1)特高压投建加速。国家电网公司计划下半年开工建设金上—湖北、陇东—山东等“四交四直”8项特高压工程,总投资超过1500 亿元。加快推进大同—天津南交流以及陕西—安徽、陕西—河南等“一交五直”6项特高压工程前期工作,总投资约1100 亿元。(2)全社会用电量稳步恢复。7 月份,全社会用电量8324 亿千瓦时,同比增长6.3%。

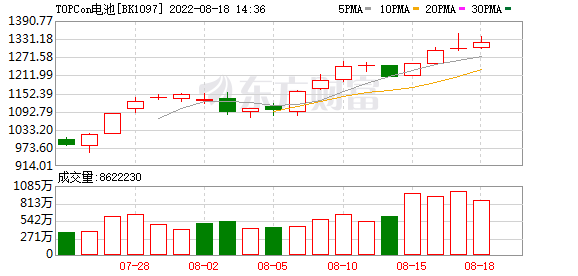

兴业证券:TOPCON电池发展良机已至 规模化扩产可期

TOPCon电池技术发展良机已至,势在必行。当前电池技术发展趋势逐步明朗,头部企业纷纷站队TOPcon 技术,从当前TOPCon、HJT 两种技术的量产化进展来看,当前TOPcon 量产化平均效率已达24.7%,逐渐具备量产性价比,TOPcon 技术发展超预期,规模化扩产势在必行。后续随着SE 技术的导入,硅片减薄、银浆、胶膜等辅材的配套完善,成本有望进一步下降。此外,“TOPCon+”技术初现雏形,未来在TOPCon 现有工艺的基础上,可叠加SE 技术、IBC 技术、双面POLY 层技术等可进一步提升TOPcon 电池效率,延长TOPCon 技术寿命。光伏电池技术迭代背景下,坚定看好TOPCon 量产速度领先企业以及享受电池产能规模扩张红利的设备企业。

华金证券:激光设备为IBC电池路线核心设备 助力IBC电池量产

激光设备为IBC 电池路线核心设备,助力IBC 电池量产。IBC 电池的特殊结构使其具有以下优点:效率高、正面无栅线,电池美观,适用于光伏建筑一体化等;但电池背面P/N 交替的叉指状结构,使得在制作IBC 电池的过程中,有可能出现硼磷共掺杂的问题,导致IBC 电池的制作良率不高。传统工艺中,制作P 型掺杂部和N 型掺杂部引入多次掩膜(例如多次光刻胶掩膜和多次硬掩模等)工艺制作P 型掺杂部和N 型掺杂部,使得工艺步骤复杂,导致杂质引入几率增加,进而导致过程品质难以控制。而激光技术可以大大简化IBC 工艺流程、降低投资成本、提升工艺效率。隆基专利CN 113871494A 中,完全取消“掩膜”工艺,直接在背面定区掺杂,分别制备电池P 极、N 极。复杂的17 步工艺流程缩减到9 步。在其专利中,提到定区掺杂的方法可能是激光、离子注入等。但考虑方向性加工能力,激光技术更有可能是实现定区掺杂的关键技术。

东海证券:新能源上游价格持续上行 三季度供需缺口有望缩小

需求端持续高景气:国内政策端不断推进,吉林、河南、北京、上海等均发布相关政策推进光伏发展,地方上也推出相应政策及补贴等。同时自然资源部就能源用地规范发布通知,有利于保障后续终端开工。海外需求不断抬升,印度、澳大利亚等相继提高可再生能源目标,同时极端气候加剧海外电力紧缺。美国《2022 通胀削减法案》国会通过,预计对于国内产业出口边际有改善作用。同时国内厂商出海加速,金辰股份与印度公司签订2.5GW 高效光伏组件自动化生产线项目、TCL 中环认购MAXN 公司发行的约2 亿美元5 年期可转债、安泰新能源在西班牙马德里成立全球研发中心。

上游价格持续上行,三季度供需缺口有望缩小:硅料:致密料价格整体继续上涨,新签订价格区间基本涨至每公斤297-308 元人民币范围,8月整体价格预计继续微涨。产量方面,随着新投放产能部分开始释放,8月理论月度产量或可接近8万吨大关。但由于厂商库存为负,具体价格拐点仍需等待四季度。硅片:调涨后价格接受度正常。目前二三线硅片厂家普遍跟涨,各家出货方面节奏正常。由于硅料产量的瓶颈,产能稼动有限,短期价格维稳。电池片、组件:受价格影响,整体终端观望情绪较重。电池片与组件端价格博弈仍在进行,但高温限电对于电池片产出产生影响,供应短缺下预计价格继续维稳。组件受终端及上游博弈影响,项目递延、停摆形势较为严峻,有待国内大基地开工缓解。整体而言,后续需关注产业链价值传导与成本转嫁问题。

技术迭代推进,扩产投产不断:中来股份首次发布N 型TOPCon 电池价格。新进入者宝馨科技及华耀光电N 型电池项目动工。隆基绿能年产20GW单晶硅棒和切片项目扩展为46GW.东方日升拟在包头投资20万吨金属硅项目,上游延伸趋势明显。

投资建议来看,重点关注捷佳伟创:N 型技术迭代加快,公司作为TopCon 设备龙头近期中标,PE-Poly路线获头部客户认可,下半年有望放量;布局钙钛矿,公司交付钙钛矿电池的核心设备,技术国内唯一。晶科能源:东南亚产能布局领先,2021 年年末,公司在马来西亚基地电池和组件产能达7GW 左右。随着2022 年初在越南7GW 硅片产能投产,公司在海外拥有行业领先的完整垂直一体化产能。N 型加快落地,安徽年产16GW 电池片项目投产,是目前TOPCon规模量产效率最高的电池工厂。

华西证券:光伏项目具备较强的“投资品”属性 受益标的曝光

光伏:光伏项目具备较强的“投资品”属性,项目内部收益率是影响行业需求增长的重要因素。随着硅料新增产能的持续投放,今年行业受上游约束的因素有望得到释放,我们认为,产业链供应能力的增强将提高装机规模上限;当前产业链价格维持高位,上下游环节正处于博弈阶段,随着时间进入到三季度,各环节让利结果将逐步明晰,行业需求预计逐季增长。

中长期看,“碳达峰”、“碳中和”以及2025/2030 年非化石能源占一次能源消费比重将达到20%/25%左右目标明确,光伏等新能源未来在能源转型和碳减排中将发挥的重要作用。关注市场变化下的供需关系及技术变革下的结构性机遇,如多晶硅、垂直一体化厂商、耗材环节和设备环节、逆变器、光伏胶膜、光伏玻璃、分布式光伏、光伏支架、新型电池等。

受益标的:通威股份、隆基绿能、晶澳科技、天合光能、锦浪科技、德业股份、中信博、阳光电源、正泰电器、美畅股份、高测股份、金博股份、福斯特、福莱特、爱旭股份、海优新材、中来股份、联泓新科等。

风电:短期来看,行业量增价稳:①1-7 月国企累计招标达59.32GW,行业需求有所支撑。根据风电之音不完全统计,截至7 月31日,7 月国有企业开发商共发布风电机组设备采购招标容量达7.18GW,其中海上风电项目海上风电风机招标项目共4 个,招标容量为1.70GW;1-7 月国有企业开发商累计风电机组设备采购招标容量达59.32GW.22 年招标规模同比21 年同期显著增长,为后续风电装机需求提供可靠保障;②低价竞争暂缓。根据风电头条不完全统计,本周2 个风电项目(含塔筒)开标,其中华能塔城老风口50MW 风电项目风力发电机组预招标中标的中标单价为2050 元/kW,吉林油田15 万千瓦风光发电项目入围企业有运达股份、中车山东风电、远景能源、明阳智能、三一重能、金风科技6 家风电整机商。

中长期看,风电是实现“碳中和”的能源替代形式之一,平价时代风电行业将摆脱周期性波动特点,持续看好风电行业的装机需求及发展空间。受益标的:大金重工、日月股份、东方电缆、天顺风能、天能重工、广大特材、新强联、明阳智能、金风科技、中材科技、金雷股份等。

中国银河证券:关注稳增长主线、受益上游涨价资本开支扩张及稳健低估值标的投资机会

建议继续关注稳增长主线、受益上游涨价资本开支扩张及稳健低估值标的投资机会。长期仍然看好受益时代趋势的行业龙头,行业重点方向包括光伏设备(N 型电池片产业化带来的设备投资)、新能源汽车相关装备(锂电、氢能、储能、充换电等方向设备投资)、工业机器人、工业母机、专精特新等细分领域。

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心