基金公司调整港股市场停牌地产股估值的行动仍在继续,最新出手的是华夏、博时、华安基金。

8月18日,华夏基金公告,将旗下ETF持有的龙光集团、世茂集团、融创中国分别按照0.29、0.59、0.61港币进行估值,与停牌前价格相比,华夏基金将上述三只股票的估值几乎下调了86%;博时基金也将旗下ETF持有的龙光集团估值调整至0.50港币,相当于打了2.3折;华安基金更是将恒大集团、恒大地产估值下调至0.01港币,估值下调幅度超过99%。

与此同时,部分调整停牌股估值的港股ETF近期折价率扩大至10%以上,业内人士认为ETF出现较高的折价率或是由于折价套利机制差异、市场对地产股持谨慎预期等多方面原因导致。

基金公司继续调整停牌地产股估值

继7月初下调多只停牌地产股估值之后,华夏、博时基金第二次“出手”,再次调低估值比例。

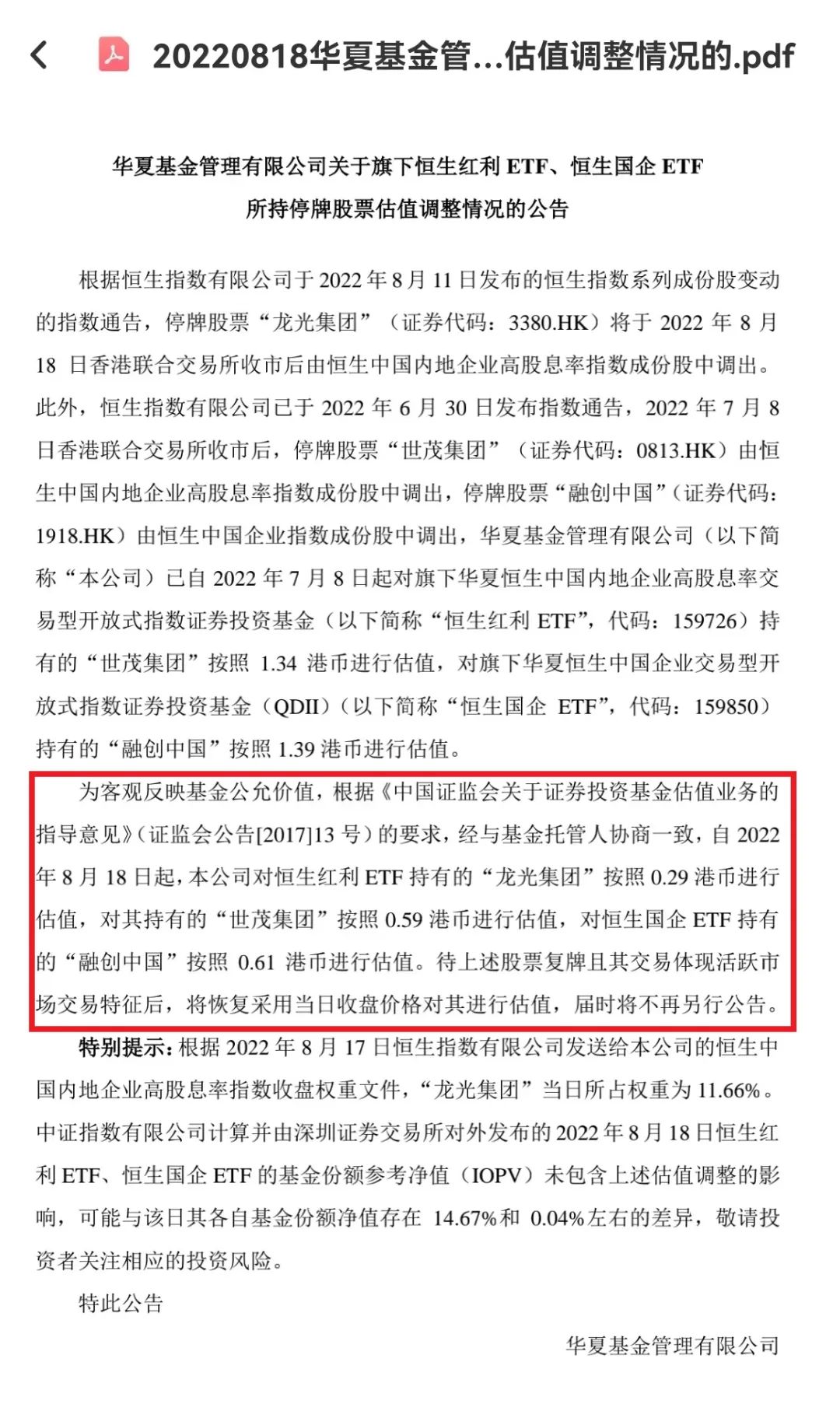

8月18日,华夏基金管理公告,根据恒生指数有限公司于2022年8月11日发布的恒生指数系列成份股变动的指数通告,停牌股票“龙光集团”(证券代码:3380.HK)将于2022年8月18日香港联合交易所收市后由恒生中国内地企业高股息率指数成份股中调出。此外,恒生指数有限公司已于2022年6月30日发布指数通告,2022年7月8日香港联合交易所收市后,停牌股票“世茂集团”(证券代码:0813.HK)由恒生中国内地企业高股息率指数成份股中调出,停牌股票“融创中国”(证券代码:1918.HK)由恒生中国企业指数成份股中调出。

为客观反映基金公允价值,经与基金托管人协商一致,自2022年8月18日起,本公司对恒生红利ETF持有的“龙光集团”按照0.29港币进行估值,对其持有的“世茂集团”按照0.59港币进行估值,对恒生国企ETF持有的“融创中国”按照0.61港币进行估值。待上述股票复牌且其交易体现活跃市场交易特征后,将恢复采用当日收盘价格对其进行估值,届时将不再另行公告。

华夏基金特别提示,根据2022年8月17日恒生指数有限公司发送给恒生中国内地企业高股息率指数收盘权重文件,“龙光集团”当日所占权重为11.66%。中证指数有限公司计算并由深圳证券交易所对外发布的2022年8月18日恒生红利ETF、恒生国企ETF的基金份额参考净值(IOPV)未包含上述估值调整的影响,可能与该日其各自基金份额净值存在14.67%和0.04%左右的差异,敬请投资者关注相应的投资风险。

博时基金也在同一天公告,自2022年08月18日起,博时基金对博时恒生高股息ETF(代码:513690)持有的“龙光集团”按照0.50港币进行估值。

事实上,早在7月8日,世茂集团及融创中国从指数成分股调出之时,华夏及博时两家基金公司就同时下调了世茂集团及融创中国两只港股的估值,估值分别调整为1.34港币、1.39港币。

按照8月18日最新的估值调整价格,华夏基金分别将世茂集团、融创中国的估值下调了86.65%、86.68%,相当于在7月初下调了近70%的基础上,再下调17%。

而在龙光集团的估值上,两家基金公司存在分歧,华夏基金将其估值下调了86.70%,博时基金对其估值调整的幅度只有77.06%。

除了华夏、博时基金,华安基金近期也对旗下港股ETF持有的地产股估值做了调整。

据华安基金8月17日发布的公告,停牌股票世茂集团、融创中国、中国恒大和恒大物业将于2022年8月12日港交所收市后由中华交易服务港股通精选100指数成份股中调出。为客观反映基金公允价值,自2022年8月15日起,华安基金对旗下华安CES港股通精选100ETF持有的世茂集团按照1.33港币进行估值、融创中国按照1.37港币进行估值、中国恒大按照0.01港币进行估值、恒大物业按照0.01港币进行估值。

对比中国恒大、恒大物业停牌前价格,此次估值下调比例超过99%。

而在7月中旬,包括汇添富、财通、中融基金也曾下调过上述几只地产股估值。

部分港股ETF折价率扩大至10%

受港股市场表现不佳及持仓停牌地产股估值下调等多方面影响,多只调整持仓估值的港股ETF今年以来净值跌超15%,二级市场价格相比净值出现大幅折价。

截止8月17日收盘,华夏恒生红利ETF报收0.7860元,相比8月17日净值折价10.36%;博时恒生高股息ETF报收0.6940元,相比净值折价10.46%。

从折溢价率走势上看,上述两只ETF在7月8日之前的折溢价幅度基本不超过2%,7月11日,两只ETF的折价突然扩大至4%附近,之后进一步走阔,8月16日以来,折价率已经两个交易日维持在10%之上。

一般情况下,ETF有两个交易渠道:一是一级市场申赎,二是二级市场买卖,所以存在两种价格:一级市场每天收盘后公布的基金净值和二级市场实时波动的交易价格。当交易价格低于净值时,就产生了折价,可参与折价套利。而ETF高效的交易机制下,折溢价空间都相对较小,上述两只港股ETF折价率高企也引起了业内关注。

据一位业内人士介绍,与主投A股市场的ETF不同,港股通ETF的申赎采取全现金替代模式,在这一情况下,投资者在二级市场买入ETF同时在一级市场赎回,得到的也是现金,而非一篮子股票,停牌股票的交收则要等到股票复牌之后,这也意味着套利空间存在很大的不确定性,在一定程度上影响了参与套利投资者的套利成功率。

“上述几只港股ETF持仓中包含了停牌股票,其实时计算的资产净值(即NAV)是建立在估值基础上,与最后的卖出成本未必完全一致,这也导致投资者的套利收益并不确定,这或是近期其折价率一直未缩小的原因。”另一位业内人士也持相似的看法。

还有业内人士认为,ETF折价较高一方面或是由于规模较小,流动性不足,另一方面也反映出市场的不乐观情绪。“大家认为持仓个股的未来走势并不明朗,这种情况下肯定也会在二级市场上产生卖盘,导致折价率扩大。”

“尽管部分停牌地产股估值已经调整,但是一些港股ETF持仓中还有其他地产股估值尚未调整,市场对此存在担忧,这也是其近期折价率上升的原因。”另一位业内人士表示。

多只停牌房企股票被剔除港股通名单

早在6月30日,香港恒生指数公司发布最新指数调整公告,公告显示,包括恒生综合指数在内多只指数对成分股进行调整,剔除了涉及世茂集团、佳兆业集团、彩生活、融创中国、火岩控股、中国恒大、中国奥园、奥园健康和恒大物业在内的9家公司。

恒生指数公司表示,此项调整基于上述成份股公司在港交所上市的股份持续停牌,按照恒指编算规则,证券连续停牌超过3个月则不符合恒生系列指数候选资格。故上述成份股将于7月8日收市后以系统最低价格(即0.0001元)剔除。这些变动将于7月11日起生效。

此后,深交所也公告,因恒生综合大型股指数、中型股指数、小型股指数实施成份股调整,根据《深圳证券交易所深港通业务实施办法》的有关规定,港股通标的证券名单中7家公司被调出。

从指数公司到交易所的调整也反映出了停牌房企背后经营艰难的事实。

据中国奥园公告,2022年1至7月,本集团之未经审核物业合同销售额累计约人民币160.1亿元。

中国奥园还表示,截止8月5日,本集团的近九成房地产项目按计划及进度进行,本集团继续确保项目竣工交付,同时整合资源盘活项目的建设和销售,降低营运开支,全力设法改善本集团的流动性状况。

集团已与若干境内金融机构订立安排延长本金逾人民币200亿元现有境内融资安排的期限,另有其他境内融资安排展期工作已与其境内债权人进入协商阶段。鉴于本集团面临的流动资金问题,本集团正在积极与潜在投资者讨论有关资本重组的事宜,作为实施债务重组的一部分。截止8月5日,本集团尚未与任何有关投资者订立任何具有法律约束力的协议。

8月15日,上海世茂股份有限公司公告,拟于2022年8月29日至8月31日召开“20世茂G3”债券持有人会议,审议关于调整债券本息兑付安排的议案。本期债券的本金兑付日期由2022年9月1日调整至2024年9月1日,展期期间利率为票面利率,新增利息于2024年9月1日随本金一起支付,本年度利息(2021年9月1日至2022年8月31日)兑付日调整为2022年9月至2023年2月平均分6次付清,延期付款期间不另计利息。

7月初,世茂集团公告,公司发行并在新加坡证券交易所有限公司上市的本金总额为10亿美元的2022年到期4.750%优先票据,已于2022年7月3日到期。本金以及应计未付利息总计1,023,750,000美元已到期应付。于7月3日公告日,世茂集团尚未支付有关款项。

(文章来源:中国基金报)

文章来源:中国基金报