要点

杠杆贷款、CLO等高风险工具在金融危机后得到蓬勃发展。一旦债务及衍生品“风暴来临”,美联储恐怕不得不扭转当前的紧缩政策以“拯救”市场。那么,企业债务是否在美国金融部门埋下了系统性风险的种子?

以史为鉴,构建美国系统性风险评估框架

要评估企业债务在美国金融部门的系统性风险,我们首先需要有研究框架。我们认为,美国次贷危机就是一个很好的研究样本。

美国次贷危机前,美国商业银行将所持有的房贷转换为MBS,并以MBS为抵押品在短期融资市场上回笼资金,形成了“房贷-MBS-回购-房贷”的循环。房价泡沫破裂后,MBS大幅折价,银行面临资产减值挤压资产负债表空间,以及无法续作回购借款的双重压力。

根据美国次贷危机的经验,金融部门的系统性风险由偿付能力以及融资流动性两个维度构成。也就是说,我们应该考虑金融部门的风险暴露情况。即金融部门对企业高风险债务的持有规模,以及这些资产如何影响金融部门的融资。

美国企业债务规模较大,但并非系统性风险

企业高风险债务主要分为高收益公司债和杠杆贷款。

美国公司债存量规模较大,但引发系统性风险概率较低。

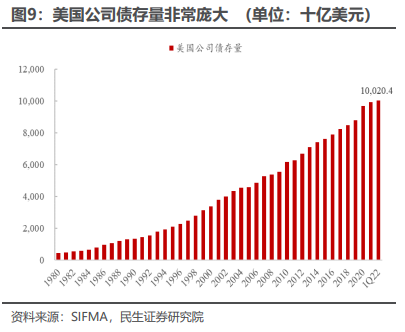

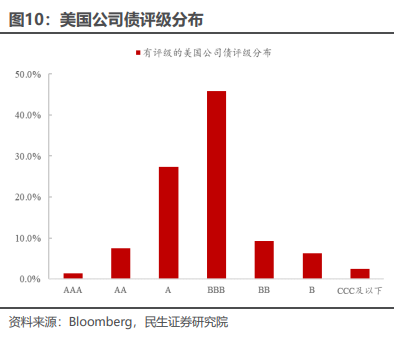

截至2022年1季度,美国存量公司债已经突破10万亿美元的规模。其中,约45%的债券评级为BBB级。由于BBB级是投资级债券中的最低等级,一旦这部分债券被下调评级,价格波动将十分剧烈,为持有人带来极大的资产减值压力。

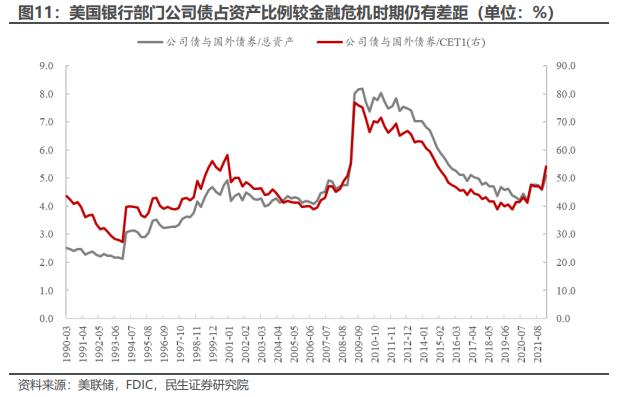

银行持有的公司债占其资产的比重仍较低,离次贷危机前水平仍有较大差距。同时,公司债在回购市场中充当抵押品的比例很低,其催生系统性风险的概率不大。

杠杆贷款中,最值得关注的可能是CLO的风险。

杠杆贷款主要分为银行直接持有的贷款和机构杠杆贷款。银行持有的杠杆贷款在金融危机后规模激增,不过目前违约率很低。

在机构杠杆贷款中,最大的持有人是CLO工具。从广义上说,CLO属于CDO的一种。在次贷危机的经验中,CDO的真实风险或者蕴含的尾部风险可能会远远高于其信用评级所暗示的水平。因此,市场同样关注CLO背后的系统性风险。

CLO不会重蹈次贷危机覆辙

我们认为CLO风险远低于次贷危机时的CDO。原因主要有三:

首先,CLO底层资产的行业集中度很低。次贷危机前的CDO,其资产穿透至最底层,大概率与房地产相关。一旦房地产市场受到冲击,这类资产的价格和信用都会受到波及。但CLO的底层资产是来自于不同行业的贷款,违约相关性很低。

第二,CLO的证券化程度远低于CDO,“重复证券化”现象很少,资产损失相关性较低。金融危机前,为了满足投资者对高评级MBS的需求,“CDO平方”、“合成CDO”等工具层出不穷。重复证券化的出现,使MBS作为底层资产所能支撑的衍生品规模不断扩张,其背后蕴含的金融风险也在指数级上升。

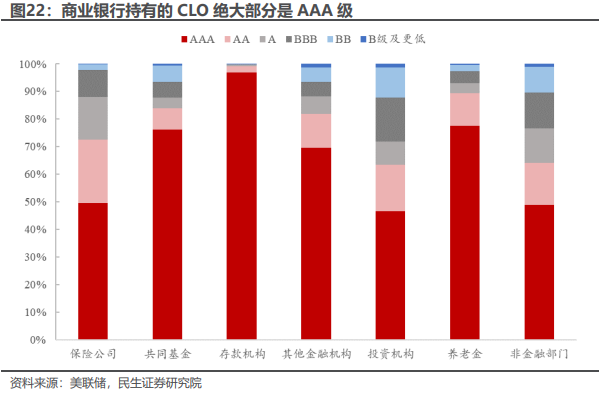

最后,当前商业银行持有CLO的层级很高,绝大部分是AAA等级。美国存款机构持有的有评级CLO中,约97%为AAA评级,风险较低。

目录

正文

引言

在前期报告《美国企业债务风险评估》中,我们提到“美国企业部门财务状况较为健康,融资压力不大,中短期内债务风险相对可控。但资质较差企业的债务风险已在积累,总体融资条件也在边际走弱“。也就是说,债务风险在美国企业部门是可控的。

同时,当前美联储的首要目标是压制通胀,疫情后美联储又创设了一系列可以直接用于实体及金融中介的流动性工具,有助于平抑债务风险。因而,我们认为局部债务风险不足以让美联储改变总量政策取向。

但是,一旦美国企业部门债务问题引发系统性的金融风险,美联储仍不得不扭转其货币政策。因此,本文旨在评估高风险企业债务对美国金融部门的潜在风险。

一、以史为鉴,构建美国系统性风险评估框架

1.1 次贷危机中的系统性风险

系统性风险,指的是会严重扰乱金融系统正常运行的事件,这类事件往往通过金融部门的“瘫痪”对实体经济产生显著的负面影响。

谈及美国金融部门的系统性风险,我们最先想到的肯定是2008年的次贷危机。这场危机以地产价格泡沫破裂为导火索,在雷曼兄弟破产时达到高潮,并最终迫使美联储开启量化宽松。

通过简单复盘次贷危机时期美国银行部门的运作模式,我们总结对金融部门风险的分析框架。

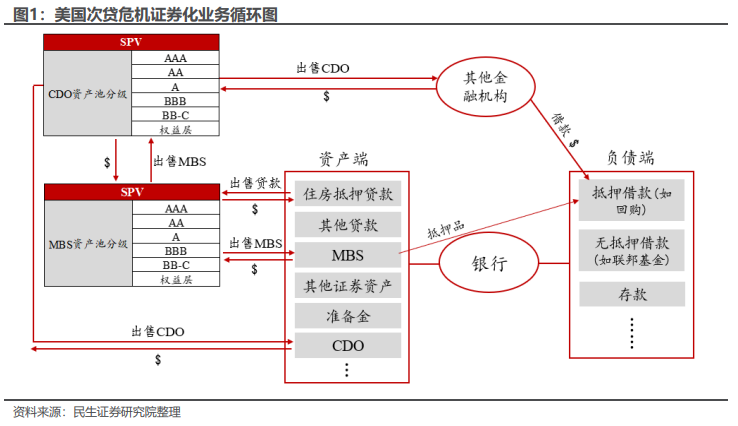

次贷危机时期,美国银行部门的一大特征是“证券化”程度很高。在资产端体现为将住房抵押贷款“出表”,并持有大量证券化产品;负债端则体现为依赖抵押回购进行融资。

由于资产证券化的蓬勃发展,美国商业银行倾向于将房贷出售给MBS发行机构以回笼资金。这部分资金可以用于继续投放信贷,也可以用于购买MBS等结构化证券以赚取高收益,银行通常持有的是MBS产品中的AAA评级部分。因为信用等级极高,银行又可以把MBS资产作为抵押品在回购市场中借入资金,从而形成“房贷-MBS-回购-房贷”的循环。

很明显,这一“证券化循环”严重依赖于MBS资产的信用。一旦MBS自身的价值出现大幅下跌,银行就会面临资产减值挤压资产负债表空间,以及无法续作回购借款的双重压力。

随着房价泡沫破裂,MBS底层资产的偿付开始大面积地出现问题,MBS价格开始下跌。因为资产减值,银行会发现自己的杠杆率快速上升,不得不甩卖资产以满足合规要求,而资产甩卖又会加剧其持有资产价格下跌的速度。另外,因抵押品折价上升,同样面值的MBS资产在回购市场中可融得资金的规模快速下降。大量的借款无法偿还,美国银行系统出现偿付问题。

1.2 偿付能力和融资流动性是系统性风险的两个维度

从第一部分可以看到,考察金融机构的风险时,可以分为两个角度。

第一是偿付能力(Solvency),这与资产质量、资本金充足程度等有关。第二是融资流动性(Funding

Liquidity),这与融资成本、抵押品质量等有关。

偿付能力和融资流动性并不是相互独立的,两者往往会互相影响。假如金融机构的偿付能力下降,从而信用等级被下调,那么它的融资成本就会上升,从而影响其融资流动性。同样地,假如金融机构融资能力下降,难以在短期内筹集足够资金,这就会损害其偿付能力。

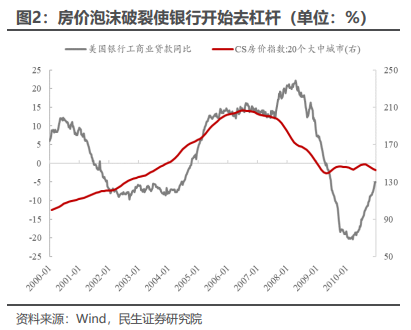

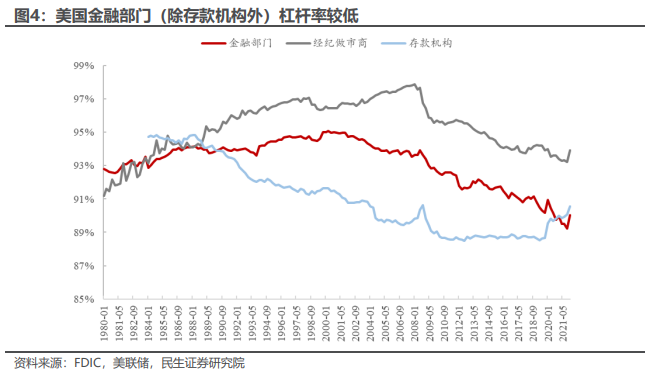

在偿付能力方面,目前美国金融部门的杠杆水平较低,商业银行资本金充足,且贷款拖欠率处于历史低位,整体财务状况良好。

截至2022年1季度,美国金融部门负债率处于历史低位,仅为90.0%。特别是经纪做市商,它是次贷危机前回购交易的“大户”。金融危机后美国经纪做市商的负债率一路下降,2022年Q1录得93.9%。

对于美国银行部门来说,目前它们的负债率并不算低。据美国联邦存款公司(FDIC)数据,美国存款机构在2022年1季度的整体负债率为90.6%,与08年金融危机时的高点相当。虽然负债率较高,但疫情以来美国银行体系负债率的快速上升主要来自存款的增加,这可能和美国疫情的财政补贴有关。

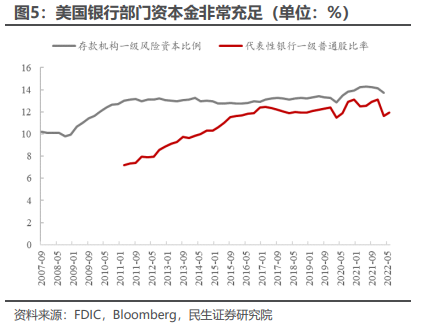

另一方面,次贷危机后,受巴塞尔协定III的约束,美国银行部门的资本充足率不断提升。截至2022年1季度,美国存款机构的一级风险资本比率录得13.7%。同时,根据美国商业银行的二季度财报,6家具有代表性的商业银行(摩根大通、花旗、美国银行、高盛、摩根士丹利、富国银行)的平均一级普通股资本比率(CET1)为12.0%,远高于金融危机时期水平。

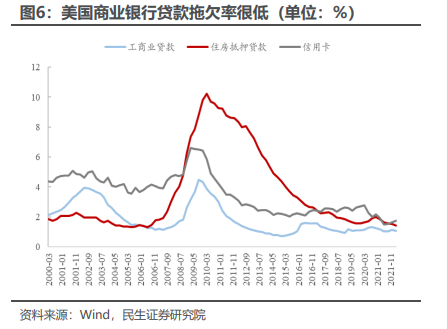

美国商业银行资产质量较高,体现为贷款拖欠率在金融危机后一路下降。住房抵押贷款和信用卡贷款作为商业银行最主要的两类贷款,其贷款拖欠率在2022年Q1分别录得1.43%和1.73%,均处于历史低位。

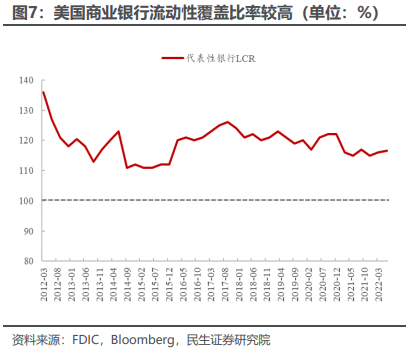

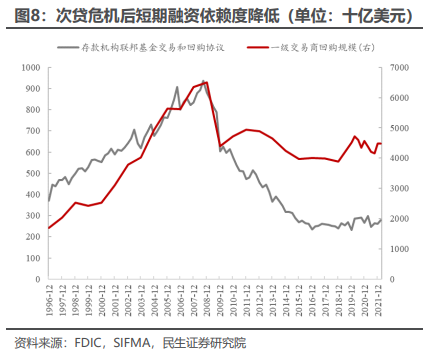

在融资流动性方面,美国商业银行的流动性覆盖比率较高。同时,金融危机后,美国商业银行和经纪做市商对于短期融资的依赖性有所降低。总的来说,美国金融部门在短期流动性上风险较低。

次贷危机后,巴塞尔协定III被引入,其中一个重要的标准是金融机构的流动性覆盖比率(LCR)不能低于100%。截至2022年2季度,美国6家代表性商业银行(如上文)的中位数LCR为116.5,显著高于最低标准。

同时,因为美联储在金融危机后通过QE为金融系统注入大量的流动性,美国商业银行的准备金规模显著增加。这导致了商业银行无需再通过联邦基金市场或回购等渠道筹集准备金,对短期融资的依赖度大幅下降。另外,因为合规原因,经纪做市商也降低了在回购市场的活跃程度。因此,目前美国金融部门的短期融资压力比08年金融危机时期要低。

需要注意的是,在发生次贷危机前,美国金融部门的整体指标也相当“优秀”。也就是说,系统性风险往往由某类资产价值的大幅波动引起,不能仅仅关注静态的数据。

在研究企业高风险债务(高收益债和杠杆贷款)可能的系统性风险时,我们还应该考虑金融部门的风险暴露情况。即金融部门对企业高风险债务的持有规模,以及这些资产如何影响金融部门的融资。

二、美国企业债务规模较大,但并非系统性风险

2.1 美国公司债引发系统性风险概率很低

当前美国公司债市场规模异常庞大。美国公司债的市场规模逐年增加,截至2022年1季度,美国存量公司债已经突破10万亿美元的规模。

对于公司债来说,其最大的风险是BBB级债券评级下调风险,也就是常说的“堕落天使”风险,这类评级下调将显著增加企业的融资成本。当前美国BBB级公司债规模较大,背后的风险不可忽视。

因为BBB评级及以上债券被列为“投资级”,BBB评级以下的债券被列为“高收益级/投机级”,这意味着这两类债券的投资者是两个完全不一样的群体。

“堕落天使”风险往往来自于几个方面。第一,BBB级债券被下调评级后,企业的融资成本会上升。第二,大量投资机构及ETF仅投资于投资级债券。评级下调后,该债券会面临资金流出压力,从而加剧利率的上行。第三,投资级债券发行量远高于高收益级债券,企业评级被下调后,发债难度将大幅增加。

在目前美国的公司债市场中,超过45%的规模是BBB级债券。一旦经济下行影响到债券评级,其背后的风险不容忽视。

同时,对于公司债的持有人来说,“堕落天使”风险或意味着资产减值压力。

美国银行部门所持有的公司债规模近年来有所增加,但距离次贷危机时期仍有较大差距。疫情之后,美国存款机构所持有的公司债规模增加(由于数据可得性原因,这里采用“公司债与国外债券”科目数据,将高估公司债的规模)。公司债占总资产规模的比重以及公司债占存款机构CET1的比重均有所上升。不过这两个指标距离08年金融危机时的水平仍有差距。

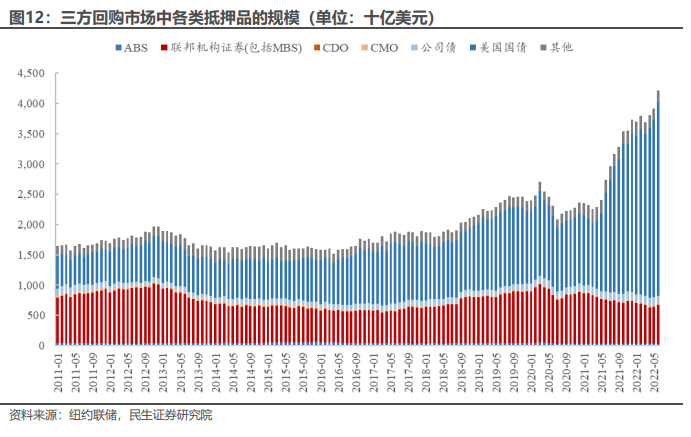

公司债在金融部门短期融资中的重要性较低,催生系统性风险的概率不大。

三方回购(Tri-party

Repo)市场是美国回购市场中最重要的部分。从抵押品的种类看,公司债作为三方回购抵押品的比例从2011年的7.2%,下降到2022年6月的3.0%。公司债与MBS相比,其在金融系统短期融资中的重要性明显更低。也就是说,公司债的风险很难通过融资流动性渠道广泛传播。

另外,我们在《美国企业债务风险评估》中提到,疫情后美联储创设了一系列可以直接作用于实体及金融中介的流动性工具。这种情况下,公司债引发系统性风险的概率更低。

2.2 美国杠杆贷款风险或集中在CLO

杠杆贷款往往通过“团体贷款”(Syndicated Loan)形式发放,杠杆贷款又可以分为银行直接持有的杠杆贷款(pro-rata

debt)和其他金融机构持有的杠杆贷款,即机构杠杆贷款(institutional leveraged loan)。

美国商业银行持有的杠杆贷款规模较为可观,但其资产质量良好,违约率低。

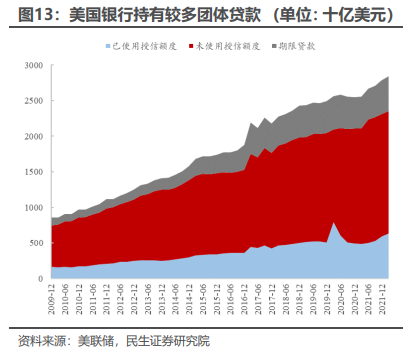

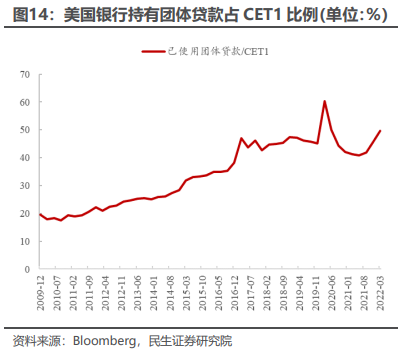

商业银行持有的杠杆贷款主要分为两种类型,第一种是信用额度贷款,第二种是期限贷款。在08年金融危机后,这两种贷款的规模均显著上升。截至2022年1季度,美国存款机构持有的团体贷款规模(已使用授信额度+期限贷款)为1.12万亿美元,团体贷款占存款机构CET1的比重高达49.7%。

在报告《美国企业债务风险评估》中我们提到,2022年1季度,美国杠杆贷款违约率仅为0.19%,几乎处于历史最低位水平。因而,中短期内杠杆贷款未对银行部门构成偿付风险。

近年来机构杠杆贷款规模也不断攀升,其中CLO(Collateralized Loan

Obligation)的作用不能忽视,非银机构直接持有的杠杆贷款规模则较低,风险可控。

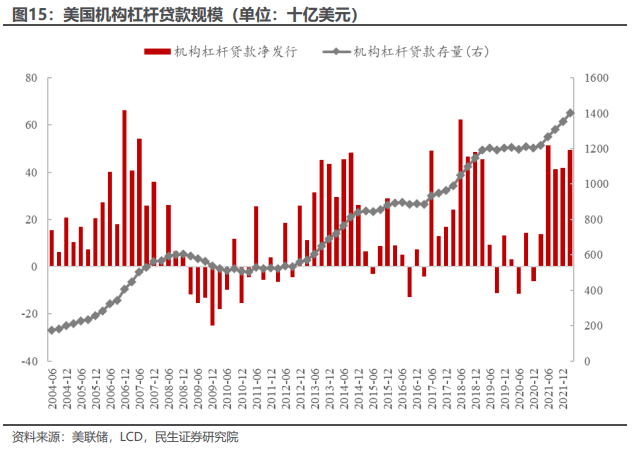

据标普数据,截至2022年1季度,美国机构杠杆贷款规模已经达到1.4万亿美元的规模。且在疫情后,借低利率的“东风”,机构杠杆贷款净发行量大幅增加。

2020年新冠疫情爆发后,美国政府问责局(GAO)曾对杠杆贷款的风险进行了研究。数据显示,截至2018年末,约53.3%的机构贷款被CLO所持有。另外,在其他持有者中,投资基金占16.7%,保险公司占3.7%。

总的来说,美国商业银行直接持有较多的杠杆贷款,不过其资产质量较高。非银机构直接持有的机构杠杆贷款规模较低,风险并不大。同时,由于贷款资产很难作为抵押品用于再融资,其流动性风险不高。对于杠杆贷款系统性风险的研究,应该把重点放在CLO身上。

三、CLO不会重蹈次贷危机覆辙

3.1 CLO引起市场对企业债务系统性风险的担忧

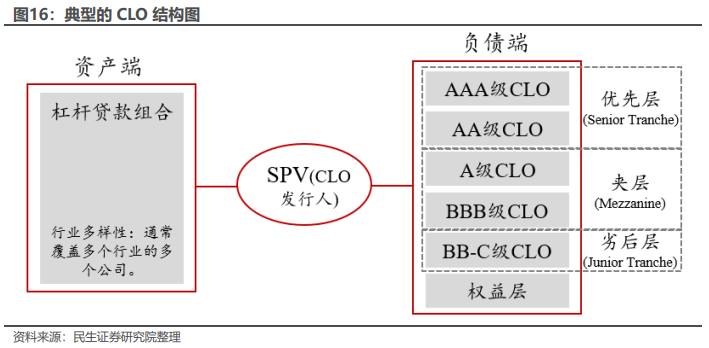

CLO是一类典型的资产证券化产品。其通常由SPV发起,资产端主要投资于不同行业的杠杆贷款,由于投资的杠杆贷款数量较多,行业多样性十分丰富。在负债端,CLO发起人会发行不同等级的CLO证券来为资产端融资。

CLO证券通常分为四个信用层次:优先层(AA级以上)、夹层(BBB级以上,AA级以下)、劣后层(BBB级以下)和权益层。信用等级越低,风险越高,而对应的收益率也越高。

次贷危机后,美联储将政策利率设定在“零下限”,欧日央行甚至实行负利率。同时,由于各央行实行大规模的QE政策,市场中流通的资产进一步减少,收益率被压低,各类金融机构对高收益资产的需求很大。CLO运用一系列增信措施和行业分散原则,将一些评级较低的杠杆贷款打包成评级较高的CLO证券,满足了很多有风险限制的金融机构的收益率需求。

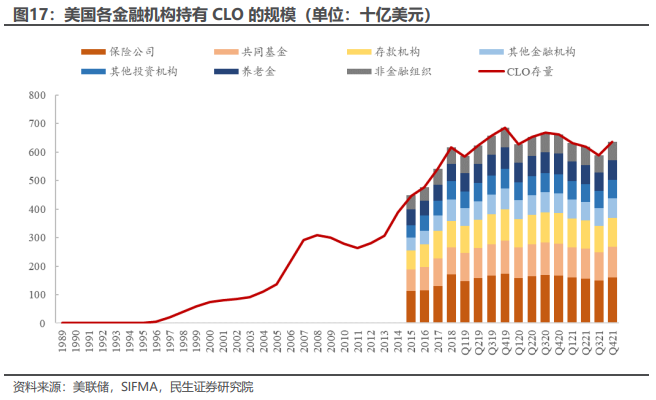

次贷危机后CLO发展迅猛。截至2021年末,美国存量CLO规模达到6357亿美元,已较2008年水平翻倍。

据2019年7月美联储的一份研究表明,截至2018年末,保险公司共持有1131.5亿美元CLO,占存量27.7%;共同基金持有633.3亿美元,占存量15.5%;存款机构持有615.6亿美元,占15.0%;养老金持有406.8亿美元,占9.9%。

我们根据各类型机构在2015-2018年的平均持仓比重,计算当前(2021年4季度)的持仓规模。保险公司、共同基金、存款机构和养老金分别约持有CLO

1609.8亿美元、1074.3亿美元、1015.5亿美元和697.6亿美元。

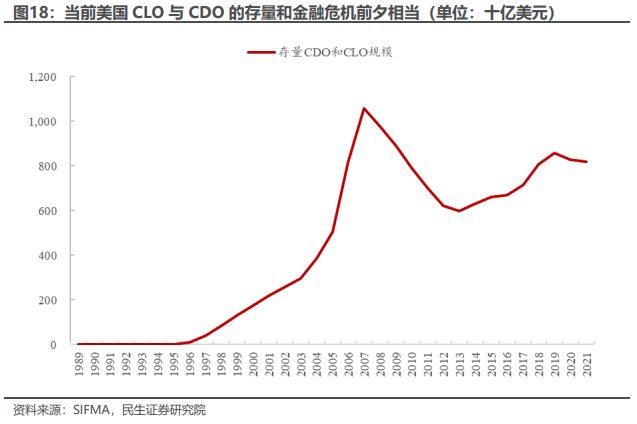

广义上来说,CLO其实是CDO的一种,都是将债务打包进行证券化的结构金融工具。这类资产的风险在于,其真实风险或者蕴含的尾部风险可能会远远高于其信用评级所暗示的水平。这就导致了,一旦在金融系统中这类资产被广泛持有,系统性风险便可能被快速酝酿。目前美国CLO与CDO的存量规模已经超过2006年的水平。市场担忧大量的结构性金融工具会不会成为下一轮金融危机的导火索。

3.2 为什么说CLO风险远低于美国次贷危机时的CDO?

我们认为,CLO背后的风险与美国次贷危机时期的CDO不可同日而语,引发系统性风险的概率较低。原因有三:

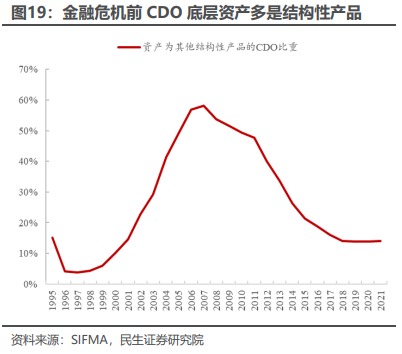

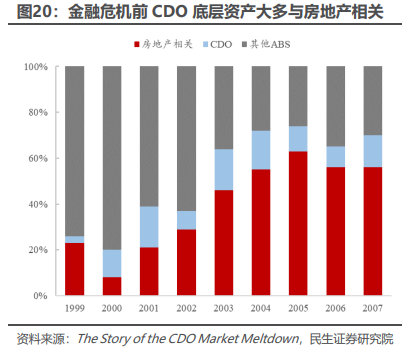

第一,CLO的底层资产分布在各个行业,但CDO的底层资产集中在房地产行业,风险暴露集中度更高。

金融危机前,发行的CDO证券中,很多CDO的底层资产同样是结构化金融工具。这一比例在2007年达到顶峰,录得58.1%。同时,在这些结构化工具资产中,它们的底层资产又大多是各类房地产相关贷款。根据哈佛大学的一份研究,房地产相关资产在ABS

CDO(底层资产仍然是资产支持证券的CDO)的底层资产中的比例在金融危机前大幅增加,在2005年达到了63%。

次贷危机前的CDO证券,将其资产穿透至最底层,大概率与房地产行业相关。一旦房地产市场受到冲击,这类资产的价格和信用都会受到波及。但对于CLO来说,其底层资产是来自于不同行业的贷款,违约相关性很低。

第二,CLO的证券化程度远低于CDO,“重复证券化”现象很少,资产损失相关性较低。

08年金融危机前,投资者对高评级MBS资产的需求很高,以至于正常的MBS供应已经很难满足需求。这时候,市场出现了两类“重复证券化”产品,以增加高评级MBS(底层资产为MBS)的供应。

第一类是“重复证券化”CDO,也被称为“CDO平方”。CDO平方通常会把夹层CDO证券(评级BBB-A)打包。由于底层资产的风险经过“分散”,这时候发行方又可以创造出高评级的优先层CDO平方证券以出售给投资者。但因为底层资产本身的风险集中度较高,CDO平方的出现会加大信用评级对风险的低估程度。

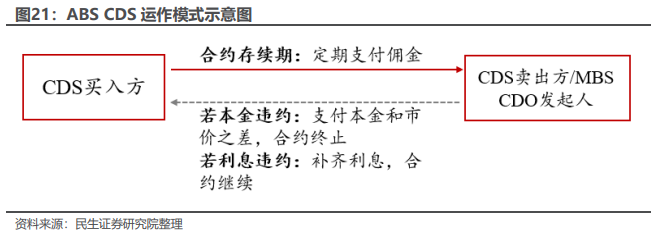

第二类是合成CDO,这类CDO的底层资产是MBS CDS。CDS全称信用违约互换(Credit Default

Swap),CDS的出售方承诺在标的资产出现“信用事件”(违约或延期支付)时,向CDS买入方支付现金流差额。而CDS买入方需要定期向出售方支付一笔利息。需要注意的是,合成CDO的发行人通常作为CDS的出售方。

从现金流角度,MBS

CDS的出售方约等于是MBS的多头(MBS正常兑付时规律性获得现金流,MBS违约时损失现金流)。区别是,CDS的出售方不需要拥有MBS便可获得持续的现金流(也就不需要一开始的本金支出)。这带来了两个好处,一是成本降低,相当于合成CDO(CDS出售方)再加杠杆购入MBS。二是不受MBS供应的约束,出售方不需要持有MBS就可以获得其现金流。

重复证券化的出现,使MBS作为底层资产所能支撑的衍生品规模不断扩张,其背后蕴含的金融风险也在指数级上升。

第三,当前商业银行持有CLO的层级很高,绝大部分是AAA等级。据美联储研究,截至2018年末,美国存款机构持有的有评级CLO中,约97%为AAA评级。由于CLO背后的“重复证券化“行为较少,其评级能够比较反映其真实风险。这意味着,CLO债务即使出现违约,金融风险蔓延至银行部门的概率也很低,也就难以出现系统性风险。

四、结论

1)根据美国次贷危机的经验,金融部门的系统性风险由偿付能力以及融资流动性两个维度构成。虽然从目前的静态数据看,美国金融部门的偿付能力优秀,融资流动性也较为充裕。但是,系统性风险往往由某类资产价值的大幅波动引起。也就是说,我们不能仅仅关注静态的数据。还应该考虑金融部门的风险暴露情况。即金融部门对企业高风险债务的持有规模,以及这些资产如何影响金融部门的融资。

2)目前看来,虽然美国企业风险债务的规模较大,但尚不足以引发系统性风险。最主要的原因在于,虽然美国金融部门持有公司债和杠杆贷款的规模较高,但是这两类资产并不对金融机构的短期融资产生重要影响。假如偿付风险和流动性风险没有发生循环,系统性风险发生的概率就会偏低。

3)CLO工具现在规模较大,但是和次贷危机时期的CDO相比,风险更低。次贷危机前,CDO工具的底层资产主要集中在房地产行业,风险暴露集中度很高。同时,为了满足投资者对高评级MBS的需求,“CDO平方”、“合成CDO”等工具层出不穷。重复证券化的出现,使MBS作为底层资产所能支撑的衍生品规模不断扩张,其背后蕴含的金融风险也在指数级上升。

相比于CDO,CLO底层资产的行业分散度高,且再证券化程度很低,其评级能较好地反映风险。当前商业银行持有的CLO绝大部分是AAA等级。这意味着,CLO债务即使出现违约,金融风险蔓延至银行部门的概率也很低,也就难以出现系统性风险。

风险提示

1)美国经济下行超预期。美国企业部门的利润和现金流和美国经济景气度息息相关。假如美国经济下行超过预期,美国企业部门的债务风险同样会超预期。

2)对美联储货币政策理解不到位。可能会误解美联储对企业债务风险的反应函数。

3)美国通胀失控风险。若美国中长期通胀预期失控,美联储紧缩步伐还将超预期加快。这将引起资本市场动荡,且增加企业融资成本。

本文选编自“ 宏观芝道”,作者:周君芝、谭浩弘;智通财经编辑:李均柃